Rimbalzo tecnico su VISA? Visa è una delle aziende più solide del settore pagamenti digitali, con fondamentali estremamente robusti e in costante crescita.

🔹 Ricavi in crescita costante

FY2021 → FY2025: da 24,1B a 40B

crescita annua stabile tra 10–12%

Questo mostra un modello di business resistente e con alta visibilità dei risultati.

🔹 Margini eccezionali

Gross Margin ~98%

Operating Margin ~67%

EBITDA Margin ~70%

Profit Margin ~50%

Sono tra i margini più alti dell’intero mercato azionario USA, segno di dominanza competitiva e costi operativi molto contenuti.

🔹 EPS in forte crescita

EPS passato da 5,66 → 10,23 in cinque anni

crescita media annua ~15%

Gli utili crescono più velocemente dei ricavi, evidenziando aumento di efficienza e buyback.

🔹 Free Cash Flow enorme

FCF stabilmente sopra i 18–21B negli ultimi anni

FCF margin oltre 50%

Questo è il cuore della solidità finanziaria di Visa:

molto cash, poche spese, enorme capacità di riacquisto azioni e aumento dividendi.

🔹 Dividendo in crescita

+13–18% YoY negli ultimi anni

payout ratio basso → totalmente sostenibile

🔹 Bilancio solido

poche spese, margini elevati

rapporto debito/ricavi molto basso

resilienza totale in tutti i cicli economici. Visa è una delle aziende più solide del settore pagamenti digitali, con fondamentali estremamente robusti e in costante crescita.

🔹 Ricavi in crescita costante

FY2021 → FY2025: da 24,1B a 40B

crescita annua stabile tra 10–12%

Questo mostra un modello di business resistente e con alta visibilità dei risultati.

🔹 Margini eccezionali

Gross Margin ~98%

Operating Margin ~67%

EBITDA Margin ~70%

Profit Margin ~50%

Sono tra i margini più alti dell’intero mercato azionario USA, segno di dominanza competitiva e costi operativi molto contenuti.

🔹 EPS in forte crescita

EPS passato da 5,66 → 10,23 in cinque anni

crescita media annua ~15%

Gli utili crescono più velocemente dei ricavi, evidenziando aumento di efficienza e buyback.

🔹 Free Cash Flow enorme

FCF stabilmente sopra i 18–21B negli ultimi anni

FCF margin oltre 50%

Questo è il cuore della solidità finanziaria di Visa:

molto cash, poche spese, enorme capacità di riacquisto azioni e aumento dividendi.

🔹 Dividendo in crescita

+13–18% YoY negli ultimi anni

payout ratio basso → totalmente sostenibile

🔹 Bilancio solido

poche spese, margini elevati

rapporto debito/ricavi molto basso

resilienza totale in tutti i cicli economici.

📌 Conclusione

Visa sta testando un supporto tecnico chiave, già utilizzato più volte come base per movimenti rialzisti.

La price action suggerisce un possibile rimbalzo, mentre i fondamentali mostrati – crescita stabile, margini quasi imbattibili, FCF enorme e bilancio estremamente solido – confermano che la società rimane una delle aziende più forti e affidabili del settore globale dei pagamenti.

L’idea long è coerente sia tecnicamente che fundamentalmente, con ottimo rapporto rischio/rendimento.

Analisi fondamentale

The MARATHON behind Bitcoing (MARA)Marathon Digital è una delle più grandi aziende di mining di Bitcoin quotate sul mercato USA (NASDAQ).

Il core business dell’azienda consiste nel:

acquisire e gestire ASIC miner ad alta efficienza

ottenere hashrate da data center partner (operano spesso in hosting)

produrre Bitcoin tramite il processo di Proof-of-Work

vendere o detenere parte dei Bitcoin minati

È considerata una mining company “pure-play”, cioè quasi interamente esposta alla performance del Bitcoin.

₿ Come Marathon è correlata a Bitcoin

MARA è fortemente, quasi linearmente, correlata al prezzo del Bitcoin, più della maggior parte delle aziende crypto-related.

Questo succede perché:

Il valore dei Bitcoin prodotti aumenta quando sale BTC

Il valore del loro stock di BTC detenuti in bilancio aumenta

Le azioni dei miners amplificano normalmente i movimenti del Bitcoin

Se BTC sale del 10%, è comune vedere miners come MARA muoversi del 20–40%

Questo effetto leva deriva sia dal sentiment sia dal leverage operativo

📈 Perché i miners amplificano i movimenti di Bitcoin?

Perché i loro ricavi dipendono direttamente da:

quantità di BTC prodotti

prezzo del BTC

difficoltà di rete (hashrate globale)

Un aumento del prezzo di Bitcoin a costi operativi quasi fissi crea un effetto moltiplicativo sui margini.

💰 Come un rialzo di Bitcoin può influenzare i ricavi di Marathon

Se il prezzo del BTC sale, Marathon beneficia in 3 modi principali:

1. Ricavi maggiori per ogni BTC minato

Se minano 10 BTC a settimana, la differenza tra:

BTC a 30k = 300.000$ ricavi

BTC a 60k = 600.000$ ricavi

→ gli stessi costi operativi, margini doppi.

2. Aumento del valore degli asset aziendali

Marathon detiene spesso una parte del Bitcoin minato.

Quando Bitcoin sale:

il valore dei BTC in bilancio cresce

migliora la struttura patrimoniale

aumenta la percezione del mercato → la stock sale

3. Miglioramento della redditività dei miner già installati

BTC alto = ROI delle macchine più veloce.

MARA può finanziarsi con più facilità per espandere hashrate.

⛏ Come funziona quando i miners smettono di vendere Bitcoin?

Questo è un punto molto importante.

Quando miners come Marathon smettono di vendere i Bitcoin minati, significa:

✔ 1. Accumulazione (HODL mining)

Il miner ritiene che il mercato stia entrando in una fase rialzista.

Quindi preferisce detenere BTC aspettando prezzi superiori.

✔ 2. Minore pressione di vendita sul mercato

I miners vendono tipicamente per:

coprire i costi operativi (energia, hosting)

finanziare espansione

rimborsare debito

Se smettono di vendere:

immettono meno BTC sul mercato

la pressione ribassista diminuisce

storicamente questo anticipa periodi rialzisti di BTC

✔ 3. Impatto sul prezzo delle azioni

Quando MARA trattiene Bitcoin:

aumenta il valore del suo “treasury” in BTC

il mercato prezza una maggiore esposizione long

il titolo diventa più correlato alle aspettative future del BTC

spesso si vede un forte rialzo in borsa

📌 Sintesi finale

Marathon Digital è una delle principali società di mining Bitcoin negli Stati Uniti e il suo modello di business è strettamente legato al prezzo del BTC. Quando Bitcoin sale:

aumentano i ricavi generati da ogni BTC estratto

cresce il valore dei BTC accumulati in bilancio

migliorano i margini operativi grazie a costi relativamente fissi

Per questo motivo, i miners (inclusa MARA) amplificano i movimenti del Bitcoin, mostrando una volatilità maggiore.

Quando Marathon e altri miners smettono di vendere i BTC minati, riducono la pressione di vendita sul mercato, segnale spesso associato a una fase di accumulo e a possibili rialzi futuri del Bitcoin. Ciò può portare a un forte apprezzamento anche delle loro azioni.

Xau sussidi?ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 BUON GIORNO A TUTTI 🌞

Dopo le due news negative per gold di ieri, al momento resta impostato al ribasso.

Non abbiamo ancora una chiusura daily sotto il mio livello chiave, quindi non ho ancora preso una decisione per uno short.

Aspetto una zona più “discount” per valutare un long.

Il primo livello segnato è sotto la sell side:

lì potremmo vedere una possibile smart trap da chiudere.

Da quel punto potrei tornare a cercare operazioni long, visto che quella è l’ultima zona daily rialzista che considero valida.

Dopo quel livello, lo scenario potrebbe cambiare.

Ci vediamo in live alle 14:00. A dopo.

🔔 Attivate le notifiche per non perdervi nulla!

📬 Per qualsiasi dubbio o domanda, scrivetemi: sarò felice di rispondervi.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30.

Nel frattempo, vi auguro una buona giornata.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

WisdomTree - Tactical Daily Update - 02.12.2025 Prosegue il movimento laterale, attorno ai massimi delle Borse.

Cryptos in rimbalzo, ma la loro volatilità è tornata altissima.

Crescita Europea in accelerazione nel 2026 secondo S&P.

OCSE: la Germania fronteggia la peggior crisi del «dopoguerra».

Oggi, 2 dicembre, le Borse europee si muovono con passo prudente dopo la seduta di ribassi della vigilia. A dominare la scena è ancora il Bitcoin, reduce da un tonfo di oltre -6% e ora impegnato in un recupero solo parziale.

La criptovaluta rimbalza del +6,8% sopra quota 90.500 dollari, ma resta schiacciata dallo scivolone delle ultime settimane: ieri aveva toccato un minimo a 83.878 dollari e rimane quasi il -30% sotto il record storico di 126.223 dollari di ottobre. A pesare sono stati soprattutto i segnali di una possibile stretta monetaria della Bank of Japan, con il governatore Kazuo Ueda a evocare un nuovo rialzo dei tassi, raffreddando la propensione al rischio globale.

Anche l’oro appare insolitamente debole, nonostante il suo status di bene rifugio. I mercati guardano con attenzione ai nuovi colloqui di pace sull’Ucraina: oggi l’inviato speciale del presidente americano Donald Trump, Steve Witkoff, è a Mosca per incontrare Vladimir Putin. L’ipotesi di un progresso diplomatico mantiene sotto pressione le quotazioni del metallo prezioso.

Sul fronte societario, riflettori puntati su Apple, che ha avviato un cambio ai vertici della divisione dedicata all’intelligenza artificiale, e su Netflix, che nella notte ha presentato un’offerta, prevalentemente in contanti, per l’acquisizione di Warner Bros Discovery.

Intanto l’inflazione dell’Eurozona risale al 2,2% a novembre dal 2,1% di ottobre, lievemente sopra le stime, complice l’aumento dei costi dei servizi e un calo dell’energia meno pronunciato del previsto.

Sui mercati energetici, il gas scivola del -1,7% a 27,7 euro/MWh, mentre il petrolio cede -1,4% a 58,5 dollari al barile. A Wall Street, la seduta si apre in lieve rimbalzo: Dow Jones e S&P500 salgono di +0,3%, il Nasdaq di +0,5%, in attesa di una raffica di indicatori macro USA.

Sul fronte macroeconomico europeo, il nuovo report di S&P Global Ratings sottolinea come la “modesta crescita degli utili”, i bilanci solidi del settore privato e le condizioni di finanziamento favorevoli sostengano un outlook resiliente della corporate Europe. L’agenzia prevede che il PIL UE possa tornare verso l’1,4% entro il 2027, sostenuto da tassi, inflazione e disoccupazione ai minimi storici e dal crescente stimolo fiscale tedesco. Restano però i rischi legati ai dazi USA e alla geopolitica, vulnerabilità nelle supply chain e nei meccanismi di stabilizzazione del debito pubblico.

Più severo il giudizio di Moody’s, che vede un 2026 complicato per i fondamentali del credito sovrano di UE e Regno Unito, penalizzati da rischi geoeconomici, frammentazione politica e pressioni di bilancio. Le prospettive tornerebbero stabili solo se i rischi geopolitici e tariffari si attenuassero, accompagnati da una ripresa più robusta e da riforme fiscali in grado di stabilizzare i debiti pubblici.

L’Ocse invece promuove l’Italia sui conti pubblici, pur ridimensionando le stime di crescita per il 2025. “Per un Paese con un livello di debito così elevato, ha dichiarato l’economista Luiz de Mello, è essenziale mantenere la traiettoria di risanamento fiscale”.

Diversissimo il quadro tedesco, descritto dalla principale federazione industriale del Paese come la “più profonda crisi dal dopoguerra”. Dopo quattro anni consecutivi di calo della produzione industriale, il presidente della BDI, Peter Leibinger, avverte che l’industria tedesca potrebbe trovarsi a un livello “estremamente basso” entro fine 2025.

Un paese che sorprende è la Corea: l’indice Kospi si candida a miglior mercato globale del 2025, con un potenziale di +50%. Un risultato notevole considerando che solo un anno fa, il 12 dicembre, il Paese era stato scosso da un tentato colpo di Stato, con il presidente Yoon Suk-yeol costretto a dichiarare la legge marziale.

Sul fronte delle materie prime, il prezzo del greggio resta intrappolato in un movimento laterale: la decisione dell’OPEC+ di mantenere invariata la produzione per il primo trimestre del 2026 ha prodotto solo un rimbalzo dell’1%. Il cartello resta prudente, temendo un eccesso di offerta nel 2026.

L’oro, invece, ieri 1 dicembre ha toccato i massimi da sei settimane a 4.268 dollari, spinto dalle attese di tagli dei tassi USA e dal dollaro debole. Intanto Barrick Mining Corp. valuta la possibile IPO dei suoi asset auriferi nordamericani, che potrebbero valere oltre 60 miliardi di dollari, mentre le sue azioni sono ai massimi degli ultimi 13 anni.

Sul mercato obbligazionario, il rendimento del Treasury decennale sale al 4,08% dal 4,02%, con i trader focalizzati sul FOMC del 10 dicembre in un contesto di liquidità in riduzione. Gli USA rischiano inoltre un nuovo shutdown se il Congresso non approverà i sussidi per le polizze Obamacare.

Nell’Eurozona, il BTP decennale tratta al 3,46% in vista dei dati CPI di novembre attesi alle 11:00: consenso per un quadro invariato a +2,1% (headline) e +2,4% (core). Possibili sorprese al ribasso dopo i segnali da Italia e Francia, ma in ogni caso improbabile un intervento della BCE nella riunione del 18 dicembre. Mercoledì è atteso anche l’intervento di Christine Lagarde al Parlamento europeo.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

Kevin Hassett, il prossimo presidente della Fed?Il presidente Trump dovrebbe nominare il prossimo presidente della Federal Reserve all’inizio del 2026 (con entrata in funzione dopo la partenza di Powell nel maggio 2026). In base alle probabilità attuali, Kevin Hassett sembra essere il favorito per succedere a Jerome Powell alla guida del FOMC. Hassett ha spesso espresso una posizione monetaria più accomodante; se dovesse assumere la guida della Fed, ciò cambierebbe sensibilmente le prospettive di politica monetaria statunitense per il 2026 e oltre. Se la sua nomina fosse annunciata a gennaio, potrebbe agire come un “shadow Fed Chair” fino alla partenza di Powell a maggio.

1) Kevin Hassett, il favorito per la successione a Powell

Con il delinearsi della transizione verso un nuovo mandato presidenziale, l’attenzione si concentra sempre più sulla prossima nomina alla guida della Federal Reserve, prevista per maggio 2026. Le probabilità di mercato—come quelle osservate su Polymarket—attribuiscono oggi un chiaro vantaggio a Kevin Hassett, già presidente del Council of Economic Advisers sotto Donald Trump. Con oltre l’80% di probabilità implicite, Hassett emerge come il favorito, anche se tali dati riflettono più le aspettative del momento che certezze effettive. Tuttavia, esprimono una percezione ampiamente condivisa: quella di un profilo credibile, in linea con le priorità economiche di Trump e considerato politicamente compatibile con l’agenda del nuovo governo. Queste probabilità si evolvono rapidamente, ma la dinamica attuale indica chiaramente che Hassett beneficia di uno slancio significativo, alimentato da segnali politici e dalla mancanza di alternative altrettanto sostenute negli ambienti trumpiani.

2) Una Fed guidata da Kevin Hassett sarebbe più accomodante

Sul piano della politica monetaria, Kevin Hassett sostiene da anni una posizione sensibilmente più accomodante rispetto a Jerome Powell. Mentre Powell ha mantenuto una linea rigida contro l’inflazione—al prezzo di una politica monetaria restrittiva spesso criticata da Trump—, Hassett adotta una lettura economica che privilegia la crescita e una maggiore flessibilità. Si è mostrato aperto all’idea che gli Stati Uniti possano sostenere un ambiente di tassi più bassi, ritenendo che i rischi per l’attività economica possano giustificare un allentamento più rapido di quanto previsto dall’attuale Fed. Pur sostenendo il controllo dell’inflazione, la sua analisi si basa sull’idea che il ciclo economico sia oggi più sensibile agli aumenti dei tassi rispetto al passato, portandolo a dare priorità alla crescita rispetto all’inflazione. Questo ancoraggio teorico e politico potrebbe attirare Trump, che desidera creare fin dall’inizio del suo mandato un contesto favorevole agli investimenti e all’espansione economica.

3) Kevin Hassett come “shadow Fed Chair”?

Se Hassett fosse effettivamente nominato nei prossimi mesi, entrerebbe in carica solo nel maggio 2026, lasciando diversi mesi in cui Powell continuerebbe a guidare la Fed. Questa situazione creerebbe un interregno potenzialmente inedito: quello di un “shadow Fed Chair”. Pur senza poteri ufficiali, Hassett potrebbe comunque influenzare il dibattito pubblico, partecipare a discussioni economiche con l’amministrazione e inviare segnali indicativi sulla futura direzione della politica monetaria. Le sue prese di posizione potrebbero essere interpretate come una guida previsionale delle intenzioni della Fed post-Powell.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

GOLD | ADP americani andati.Salve traders, come state?

Vi chiedo la gentilezza di Boostare questo post e di seguire il mio profilo così da favorire la mia divulgazione gratuita, a voi costa pochissimo ma per me fa un'enorme differenza.

----------------------------------------------------

Oggi ADP americani andati, sono usciti molto negativi e come ieri abbiamo visto un movimento su e in giù a ripetizione, c'è un po' di indecisione nella direzione di mercato a causa delle notizie contrastanti degli ultimi giorni, io penso possa correggere ancora un po' prima di riprendere a rialzo verso la grossa zona short e il massimo storico.

Attualmente vi analizzo la situazione in H1, metterei al primo posto la valutazione short dalla zona 4245/4250$ per oncia, mentre il LONG potrebbe verificarsi aggressivamente dalla zona in cui si trova sui 4195$ per oncia, se no si va a valutare sulla zona dominance H1.

La chiusura giornaliera è stata negativa quindi continuerei, come ho detto prima, a stare dalla parte degli orsi, attenzione domani alla liquidazione del massimo della giornata di oggi (4241$).

Ci aggiorniamo domani con i sussidi di disoccupazione, buona serata.

- Fulmine VERDE: Zona di valutazione LONG;

- Fulmine ROSSO: Zona di valutazione SHORT.

Fatemi sapere cosa ne pensate nei commenti.

----------------------------------------------------

Operate sempre responsabilmente con il rischio che potete permettervi.

Questa è solo un'analisi che condivido con voi e da cui potete prendere spunto, non consideratelo un segnale.

Buona valutazione e buon trading.

Ciau.

Today Xau ADPho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 BUON GIORNO A TUTTI 🌞

Ieri in asiatica, durante Londra e l’inizio di New York, Gold è sceso fino all’ultima zona di dominance rialzista.

Da lì ha dato una buona opportunità di ingresso.

La chiusura di ieri ha mostrato un forte riassorbimento, ma questo non esclude un’ulteriore discesa oggi.

Potremmo rivedere zone interne allo spike, o anche i minimi daily.

Quindi monitoro e aspetto l’ADP delle 14:15, poi valuto un’eventuale entry.

Per come ha chiuso e per come è posizionato, resto a favore long, sempre da zone più scontate e di importanza tecnica.

Lo short pesante lo prendo in considerazione solo con conferme daily precise, quelle che spiego ogni giorno in live.

Ci vediamo oggi alle 14:00.

🔔 Attivate le notifiche per non perdervi nulla!

📬 Per qualsiasi dubbio o domanda, scrivetemi: sarò felice di rispondervi.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30.

Nel frattempo, vi auguro una buona giornata.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

Fine del QT della Fed: quale impatto sul dollaro USA?Dal lunedì 1° dicembre 2025, il QT avviato nel 2022 è stato interrotto. L’evoluzione del bilancio della Fed ha sempre avuto un forte impatto sugli attivi finanziari, soprattutto sul mercato valutario. Attraverso quali meccanismi? E quale impatto attendersi sull’USD?

Dal lunedì 1° dicembre 2025, la Federal Reserve statunitense (Fed) ha ufficialmente posto fine al ciclo di quantitative tightening (QT) iniziato nel 2022. Questa decisione rappresenta una svolta nella politica monetaria americana: la contrazione del bilancio —che aveva irrigidito le condizioni finanziarie per oltre tre anni— termina qui. Storicamente, i movimenti del bilancio della Fed influenzano significativamente i mercati finanziari, in particolare l’indice del dollaro (DXY). Tuttavia, la fine del QT non equivale all’inizio di un programma di quantitative easing (QE).

Interrompere la riduzione del bilancio significa che la Fed smette di drenare liquidità dal sistema finanziario. In teoria, questo è neutrale o leggermente ribassista per il dollaro. Con una minore pressione sui tassi reali, l’attrattiva del USD diminuisce, soprattutto rispetto alle valute con carry più elevato. In passato, quando il QT si concludeva —come nel 2012 o 2019— il dollaro tendeva ad indebolirsi progressivamente. La semplice stabilizzazione del bilancio allenta leggermente le condizioni finanziarie e favorisce un ritorno verso attivi più rischiosi o più remunerativi fuori dagli Stati Uniti.

È però fondamentale chiarire un punto spesso mal compreso: la fine del QT non equivale affatto all’inizio del QE. Nel QE, la Fed acquista grandi quantità di obbligazioni, immettendo liquidità in modo abbondante e regolare. Ciò esercita una pressione al ribasso sui rendimenti a lungo termine e indebolisce il dollaro in modo più marcato. Quando il QT termina, la Fed non aggiunge liquidità: semplicemente non ne ritira più. Il bilancio si stabilizza —a volte con lievi oscillazioni— ma non si espande automaticamente.

La differenza è quindi sostanziale:

• Fine del QT = stabilizzazione, impatto moderato, spesso neutrale o leggermente ribassista per l’USD.

• Inizio del QE = espansione del bilancio, impatto chiaramente ribassista per via dell’aumento dell’offerta di dollari.

In sintesi, la fine del QT a dicembre 2025 può rendere l’ambiente leggermente meno favorevole al dollaro, ma l’effetto rimane limitato senza segnali di un vero passaggio al QE. I prossimi mesi dipenderanno più dai tassi di interesse, dall’inflazione e dalle aspettative di politica monetaria che dalla sola fine del QT.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

WisdomTree - Tactical Daily Update - 01.12.2025Clima d’attesa sulle Borse mondiali: non basta il taglio FED quasi certo.

Crollano le cryptos, si rinforzano oro, ma soprattutto argento.

La tecnologia oggetto di selettivi profit taking: sentore di «bolla AI»?

Calma piatta sul mercato obbligazionario e valutario.

Il mese di dicembre si apre in sordina per le Borse europee, con gli investitori che inaugurano l’ultimo tratto dell’anno oscillando tra la prudenza dettata dall’agenda macro e l’inevitabile sguardo alla riunione della Federal Reserve del 10 dicembre, ormai considerata cruciale. Il lungo blackout statistico causato dallo shutdown federale ha infatti compresso in pochi giorni una sequenza fitta di aggiornamenti macroeconomici, soprattutto dagli Stati Uniti, dove il quadro si presenta in chiaroscuro.

Sul fronte americano, l’indice manifatturiero di novembre si attesta a 52,2 punti, in lieve calo rispetto ai 52,5 del mese precedente, ma ancora in espansione e sorprendentemente solido rispetto alle attese. È un dato che rafforza la narrativa di un’economia sì rallentata, ma non in affanno. E infatti i mercati, ormai da giorni, prezzano quasi al 100% un taglio dei tassi nella riunione della Fed di metà mese, un passaggio che potrebbe chiudere l’anno restituendo un po’ di linfa agli asset più sensibili alla politica monetaria.

In Europa, il quadro è meno rassicurante. I dati sulle manifatture deludono le aspettative, confermando un rallentamento che si trascina da settimane. Le Borse europee aprono così il mese con un tono debole: Piazza Affari cede lo 0,22%, ma riesce a mantenersi sopra la soglia psicologica dei 43.000 punti dopo aver recuperato dai minimi intraday. Non brillano neanche Parigi (-0,3%) e soprattutto Francoforte (-1%), mentre Madrid (+0,1%) e Amsterdam (+0,4%) salvano la seduta chiudendo in territorio positivo.

Oltreoceano, Wall Street viaggia in rosso dopo un novembre estremamente instabile. Alle 18:00 CET, il Dow Jones arretra dello 0,43%, interrompendo una serie di cinque sedute consecutive al rialzo iniziata il 21 novembre. L’S&P 500 si muove appena sotto la parità (-0,16%), mentre il Nasdaq 100 limava solo lo 0,14%. All’interno dell’S&P emergono in controtendenza i comparti energia (+0,95%) e beni di consumo discrezionali (+0,42%), mentre sul fondo scivolano utilities (-2,20%), sanitario (-1,08%) e industriali (-0,74%).

Tra le storie di giornata spicca Nvidia (+0,97%), che annuncia l’acquisizione di una quota da 2 miliardi di dollari in Synopsys, mossa strategica per accelerare lo sviluppo di soluzioni avanzate di ingegneria e intelligenza artificiale. Meno brillanti altri due nomi simbolo dell’AI: Advanced Micro Devices (+0,84%) e Oracle (+0,89%), entrambi in rialzo ma senza entusiasmo.

Il sentiment globale resta tuttavia più disteso rispetto a qualche settimana fa, grazie all’aumento delle probabilità di un allentamento monetario imminente da parte della Fed. Sui mercati globali torna un segnale di risk-off, e lo si vede dal comportamento del bitcoin, che registra una delle sedute più pesanti dell’ultimo mese: il calo supera il 7%, riflesso di un’ampia ritirata dagli asset più speculativi.

La criptovaluta resta infatti in una fase strutturalmente fragile dopo l’ondata di vendite scatenata dall’azzeramento di circa 19 miliardi di dollari in posizioni a leva a inizio ottobre, pochi giorni dopo il record storico a 126.251 dollari. A novembre il Bitcoin ha lasciato sul terreno il 16,7%, ma negli ultimi giorni ha tentato un recupero risalendo sopra i 90.000 dollari.

Nella notte asiatica, i listini si sono mossi in ordine sparso. A catalizzare l’attenzione è stato il Giappone: il Nikkei è scivolato dell’1,89% a 49.303,28, dopo le parole del governatore della Bank of Japan, Kazuo Ueda, che ha lasciato aperta la porta a un aumento dei tassi a breve.

Le sue dichiarazioni hanno spinto i rendimenti dei decennali nipponici ai massimi di 17 anni: il JGB a dieci anni è balzato di 7,5 punti base fino all’1,875%, livello più alto dal giugno 2008. Lo yen si è rafforzato dello 0,4%, mentre gli investitori valutano anche i piani della premier Takaichi per sostenere la crescita economica nei prossimi mesi.

Sul mercato valutario, l’euro/dollaro resta poco mosso e si assesta a 1,16. Sul fronte energetico, il petrolio torna a salire dopo che l’Opec+ ha confermato la decisione del 2 novembre 2025 di sospendere l’aumento della produzione per i mesi di gennaio, febbraio e marzo 2026. Il WTI si muove a 59,3 dollari al barile, mentre il Brent supera i 63 dollari.

Per i titoli di Stato europei, la giornata è stata tranquilla: lo spread BTp-Bund resta stabile a 72 punti base, livello più basso degli ultimi 15 anni. Sale invece, in parallelo ai Bund, il rendimento del decennale italiano.

Tra i metalli preziosi, l’oro spot si muove in lieve recupero a 4.233 dollari (+0,2%), mentre il gas naturale europeo scivola a 28 euro/MWh (-1,7%).

Il quadro complessivo di inizio mese è dunque quello di mercati che restano cauti, ma non paralizzati: la prospettiva di un imminente taglio dei tassi continua a fungere da rete di sicurezza, mentre gli investitori monitorano con attenzione i segnali più fragili — dalle manifatture europee alla volatilità delle criptovalute — in attesa che l’ultimo atto del 2025 prenda una direzione più chiara.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

Hot week ahead for Goldho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 BUON GIORNO A TUTTI 🌞

Buon martedì.

Oggi live americana, ci vediamo dopo.

Stanotte alle 02:00 ha parlato Powell. Nessuna indicazione sulla politica monetaria. I prossimi dati saranno decisivi fino al meeting.

Settimana con tanti dati USA: ADP, ISM servizi, jobless claims, NFP, core PCE. Possibile forte volatilità.

Il più importante per noi è il PCE di venerdì 5.

Se esce più alto, può saltare il taglio dei tassi.

Sarebbe strano, visto che ora il supporto ai tagli è vicino al 90%.

Contesto ancora positivo: probabile taglio, dollaro debole, rendimenti reali più bassi.

🔔 Attivate le notifiche per non perdervi nulla!

📬 Per qualsiasi dubbio o domanda, scrivetemi: sarò felice di rispondervi.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30.

Nel frattempo, vi auguro una buona giornata.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

EUR/USD – Long on dips with Fed–ECB spread in favor of the EUDescription:

More dovish Fed vs ECB, moderately bullish structure; estimated WR ~57%, R:R ≈ 2.8:1

Direction Long (buy on dip)

Time Horizon 3–8 weeks

Setup Type (Scenario) Return to key support in uptrend

Main Motivation (Macro/Fundamental)

Fed: market prices in a strong probability of a cut in December, and other banks (e.g. JPM) see the policy in the final easing phase.

ECB: after bringing the deposit rate to 2%, clearly signals that "it is not the time to talk about other cuts"; only ~20% probability of further cuts in 2026.

Expected interest rate differential therefore narrows against the dollar, making EUR/USD attractive in a multi-month perspective.

Technical (D1/W1 + H4)

Exchange rate today around 1.161.

D1: from mid-year, sequence of increasing lows; 2025 high in area 1.186–1.187.

Zone 1.145–1.155 has acted several times as resistance, now converted into key support (ex-resistance).

Operational Setup (indicative prices)

Entry Detail

Entry Setup (H4) Wait for return to 1.150–1.155. Ideal entry ~1.153 after formation of H4 low (double bottom / bullish engulfing) and close above 1.155.

Stop Loss (SL) 1.140, below the "hard core" of support and below the relative lows → break there calls into question the bullish structure.

Take Profit 1 (TP1) 1.190, just below the annual high (~1.186–1.187), where a substantial profit taking is likely.

Risk/Reward Ratio (indicative)

Entry: 1.153

Risk: 1.153 – 1.140 = 0.013

Reward: 1.190 – 1.153 = 0.037

R:R ≈ 2.85 : 1

Operational Trigger (H4)

Long activatable if:

EUR/USD falls to 1.150–1.155;

Prints H4 reaction pattern (double bottom, hammer, engulfing) with close above 1.155;

The probabilities of a Fed cut remain high and ECB comments continue to rule out further cuts in the short term.

Risk Validation (Otherwise)

D1 close below 1.140 → breaks key support and opens space towards 1.125–1.13: the medium-term long from that area loses edge ≥8/10.

Disclaimer!!! The content of this article is for informational, educational, and entertainment purposes only. It does not constitute financial advice, investment advice, or a recommendation to buy or sell securities, cryptocurrencies, or other financial instruments. The author is not a professional financial advisor. Investing in the financial markets involves high risks, including the possible loss of all capital. Before making any investment decisions, you are strongly advised to do your own research (DYOR) and, if necessary, consult a qualified professional. The author assumes no liability for any loss or damage arising from the use of the information contained in this article.

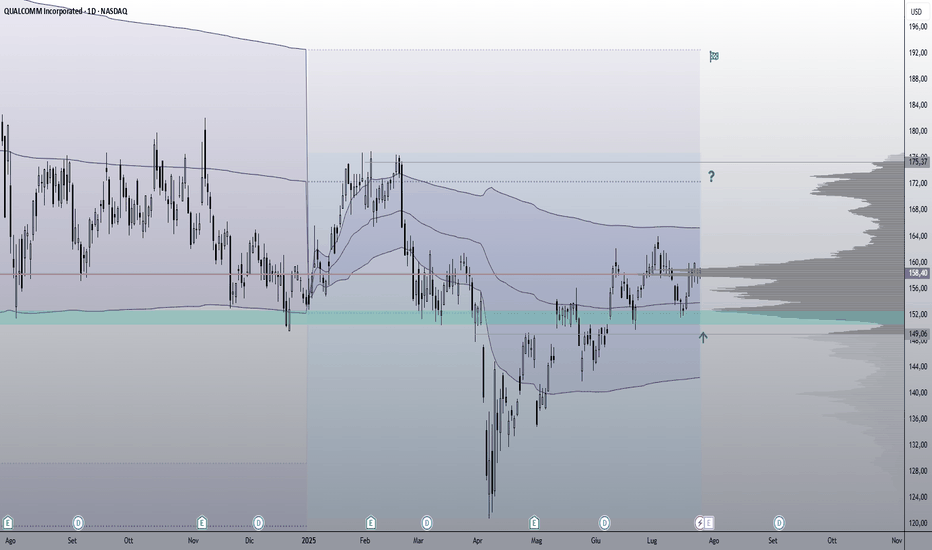

Qualcomm: Livelli chiave e OstacoliAnalisi del Weekend: Qualcomm Incorporated (QCOM) si trova in un momento strategico in vista della pubblicazione degli utili fissata per il 30 luglio 2025. Il titolo ha mostrato una performance altalenante: se da un lato il Q2 FY2025 ha registrato un utile per azione di 2,85 USD su un fatturato di 10,84 miliardi USD, superando le stime, la reazione del mercato è stata cautamente negativa.

Da un punto di vista positivo, l’azienda ha aumentato il dividendo a 0,89 USD per azione, mantenendo una solida politica di ritorno capitale, con un rendimento annuo di circa 2,3 %. Inoltre, la strategia guidata dal CEO Cristiano Amon punta all’espansione in segmenti AI‑e-driven come automotive, wearable, IoT e infrastrutture (anche tramite un nuovo centro AI ad Abu Dhabi), sostenuta da una forte attività brevettuale.

Tuttavia, gli ostacoli ci sono: la domanda su Android rimane debole, la quota di mercato è erosa dalle soluzioni proprietarie di Apple e i sussidi governativi in Cina potrebbero indebolirsi, compromettendo la domanda dei dispositivi OEM.

Dal punto di vista tecnico e volumetrico il titolo sembra stia costruendo una buona base in area 150/153$ per una possibile continuazione rialzista. Primi potenziali obiettivi in zona 170/ 175 e per finire 190$ il target più ambizioso.

Dunque, nonostante il posizionamento positivo tecnico/volumetrico, nei chip e nei segmenti emergenti, resta prudente monitorare da vicino i prossimi trimestri.

Fine del carry trade in yen: quale rischio per la borsa?Per oltre due decenni, il “carry trade in yen” è stato un pilastro discreto ma potente della finanza globale. Questo meccanismo si basa sul prendere in prestito in yen a costi molto bassi — grazie ai tassi ultra-bassi della Bank of Japan (BoJ) — e investire tali fondi in attività estere più remunerative (azioni, obbligazioni, mercati emergenti…). Il gioco era allettante: basso costo di finanziamento + alto rendimento = profitto.

Ma stimare l’ampiezza reale del fenomeno è difficile. Le operazioni coinvolgono prestiti, obbligazioni, derivati e istituzioni varie, e i dati sono frammentati. Secondo le fonti, il carry trade globale attivo potrebbe rappresentare alcune centinaia di miliardi di dollari (200–300 miliardi in una stima prudente), mentre valutazioni più ampie — includendo debiti, finanziamenti e esposizioni derivate — parlano di 500–800 miliardi o anche di più.

Ciò che rende il fenomeno preoccupante è che questo flusso di liquidità a basso costo ha agito come un motore globale per gli asset rischiosi, sostenendo mercati azionari, obbligazionari ed economie emergenti dipendenti da capitali “importati” via yen.

Ma questo motore si sta esaurendo. La BoJ ha iniziato ad alzare i tassi e lo yen si è rafforzato, aumentando i costi di finanziamento in yen e riducendo i margini del carry trade. In questo contesto, molti investitori hanno già iniziato a chiudere le loro posizioni, poiché i rendimenti obbligazionari giapponesi sono in forte aumento dal 2024, come mostra il grafico seguente.

Un arresto o un rallentamento significativo del carry trade può avere diverse conseguenze: riduzione dei flussi verso asset rischiosi, vendite forzate, volatilità, diminuzione della liquidità globale e costi di finanziamento più elevati per attori dipendenti da capitali esteri. Se 300–500 miliardi di dollari dovessero uscire, ciò rappresenterebbe un deflusso significativo rispetto ai flussi abituali e potrebbe provocare correzioni marcate sui mercati rischiosi.

Tuttavia, questo scenario non implica necessariamente un “crollo”. Si tratta piuttosto di un aggiustamento globale: normalizzazione del finanziamento, ridefinizione delle valutazioni e possibile stabilizzazione dei mercati dopo la purga delle posizioni più fragili. Inoltre, anche se i tassi giapponesi stanno salendo, restano molto inferiori a quelli statunitensi o europei.

In sintesi: il carry trade in yen ha agito come ammortizzatore — e talvolta come stimolo — per i mercati globali. Il suo reflusso segna una fase di transizione. È un cambiamento strutturale, non un rischio sistemico, poiché i volumi restano sotto controllo. In ogni caso, la futura politica monetaria della Bank of Japan, in particolare la decisione attesa per venerdì 19 dicembre, avrà un impatto sugli asset rischiosi in borsa.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

Gold - 9 days until the rate cutho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 BUON GIORNO A TUTTI 🌞

Buon Inizio settimana e buon ultimo mese dell'anno.

L’oro sta spingendo con forza dal open di novembre.

Ha rotto al rialzo la fase di consolidamento delle due settimane centrali di novembre.

L’ultimo impulso arriva dalla nuova aspettativa sui tagli dei tassi Fed: il mercato è passato da “forse un taglio” a quasi certezza di -25 bps a dicembre, con rendimenti reali in calo e dollaro più debole.

MA SARà REALMENTE COSI?

All’inizio di dicembre, la probabilità di continuazione al rialzo è alta, ma entrare long ora è meno interessante come rapporto rischio/rendimento e viene piu difficile senza chiari ritracci.

una conferma aggiuntiva di dati potrebbe sostenere gold : soft landing e niente ritorno dell’inflazione.

📌 Bias attuale: rialzista.

Il contesto macro (dati, aspettative Fed, rendimenti e USD) sostiene ancora l’uptrend.

Dopo due tagli questo autunno, il Fed Funds è a 3.75–4.00%.

I futures danno 70–80% di probabilità per un altro taglio il 10 dicembre (dal 30–35% di inizio mese).

Il CME FedWatch è salito fino all’87,6%.

⚠️ Attenzione:

Questa repricing è il driver principale del rally.

-Tassi più bassi riducono il costo opportunità dell’oro e attirano capitali istituzionali.

-Rischio maggiore: dati molto inflazionistici che ribaltano lo scenario.

la domanda che mi sorge è : Il mercato prezza un taglio quasi inevitabile, dopo averlo messo seriamente in dubbio solo pochi giorni fa, ma sarà realmente cosi?

Tutto appeso all’incertezza sul taglio.

Mercato avanti troppo veloce rispetto alla Fed.

Basta una parola di Powell per ribaltare il sentiment.

Mercati appesi al “rate cut mood”. Opportunità tattiche sì, ma attenzione: i dati non giustificano ancora un ciclo aggressivo.

Basta un cambio di tono della Fed per ribaltare tutto in poche sedute.

🔔 Attivate le notifiche per non perdervi nulla!

📬 Per qualsiasi dubbio o domanda, scrivetemi: sarò felice di rispondervi.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30.

Nel frattempo, vi auguro una buona giornata.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

Fine del QT della Fed: quale impatto sull’S&P 500?La Federal Reserve statunitense (Fed) dovrebbe porre fine al suo programma di quantitative tightening (QT) il 1° dicembre 2025. Questo passaggio segna l’interruzione della riduzione del suo bilancio, dopo anni dedicati a ritirare liquidità dal sistema finanziario per combattere l’inflazione post-COVID. Storicamente, la fine di un ciclo di QT ha spesso coinciso con un miglioramento della tendenza dell’S&P 500. Tuttavia, pur essendo un segnale piuttosto favorevole, merita un’analisi sfumata, in un contesto in cui l’indice si trova già a livelli di valutazione storicamente elevati.

1) Uno sguardo alla storia: un punto di svolta spesso favorevole

Nei precedenti episodi, in particolare nel 2012 e nel 2019, la fine del QT ha coinciso con una stabilizzazione e poi una progressiva accelerazione dei mercati azionari. La logica economica è abbastanza intuitiva: quando la Fed smette di ridurre la liquidità, la pressione sulle condizioni finanziarie diminuisce. Gli investitori anticipano quindi un ambiente monetario più prevedibile, talvolta preludio di un ciclo di allentamento. Questo miglioramento del sentiment ha spesso sostenuto gli indici statunitensi nei mesi successivi.

Non si tratta di un legame meccanico, ma di una tendenza osservata: la fine del QT funge da sollievo, eliminando un fattore di restrizione monetaria che pesava sui multipli di valutazione.

2) Perché restare prudenti nonostante questo segnale?

Il contesto attuale differisce per diversi aspetti. Innanzitutto, alla fine del 2025 l’S&P 500 mostra livelli di valutazione vicini ai suoi record, sostenuti da poche grandi capitalizzazioni tecnologiche. Questa concentrazione implica che una parte del potenziale rialzo futuro è già scontata nei prezzi. Inoltre, anche se la Fed pone fine al QT, ciò non garantisce né un rapido calo dei tassi né un immediato ritorno a una politica monetaria molto accomodante. La banca centrale potrebbe preferire mantenere una postura restrittiva finché l’inflazione non convergerà in modo duraturo verso il suo obiettivo.

Infine, gli investitori dovranno affrontare incertezze persistenti: rallentamento della crescita globale, margini sotto pressione in alcuni settori e tensioni geopolitiche che potrebbero generare volatilità.

3) Perché mantenere un orientamento ottimista?

Nonostante queste cautele, diversi elementi giustificano un cauto ottimismo. La fine del QT elimina un significativo vento contrario per le azioni. Se l’inflazione continua a normalizzarsi, la Fed disporrà di maggiore flessibilità, il che potrebbe migliorare le prospettive economiche e sostenere gli utili aziendali. In sintesi, la fine del QT non è una garanzia, ma rappresenta un catalizzatore positivo in un contesto in cui è presente il rischio di valutazioni di mercato eccessive.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

XAUUSD | Analisi della struttura Daily/Monthly.Salve traders, come state?

Vi chiedo la gentilezza di Boostare questo post e di seguire il mio profilo così da favorire la mia divulgazione gratuita, a voi costa pochissimo ma per me fa un'enorme differenza.

----------------------------------------------------

Buona sera a tutti, penso sia il caso di fare un aggiornamento della situazione Daily sul GOLD.

Se vi ricordate, la zona rossa (fresh supply), ve l'avevo già segnata in precedenza, un paio di settimane fa, non l'aveva presa bene e ora penso sia arrivato il momento di prenderla, anche la parte più alta magari, verso il massimo relativo Daily, è una zona molto potente a mio parere, potremmo aspettarci una ripresa del trend a ribasso anche.

Potremmo seguire anche la teoria di questo canale rialzista, che se fosse il ritracciamento, allora potremmo evidenziare la situazione come una flag ribassista, una struttura di continuazione per il trend SHORT.

La zona short va dai 4250$ fino a 4360$ per oncia.

Come target (se dovesse partire uno swing a ribasso) potrei aspettarmi l'obiettivo Daily dei 3855$ oppure data la zona potrei vedere anche una reazione mensile puntando ad un suo obiettivo, ovvero i 3400/3500$ per oncia, molto profondo.

Spero possa tornarvi utile, vi auguro una Buona Domenica.

- Fulmine VERDE: Zona di valutazione LONG;

- Fulmine ROSSO: Zona di valutazione SHORT.

Fatemi sapere cosa ne pensate nei commenti.

----------------------------------------------------

Operate sempre responsabilmente con il rischio che potete permettervi.

Questa è solo un'analisi che condivido con voi e da cui potete prendere spunto, non consideratelo un segnale.

Buona valutazione e buon trading.

Ciau.

Alibaba (BABA): la Big Tech Cinese che Punta a Dominare l’IAAlibaba Group (BABA) è una delle più grandi aziende tech al mondo e rappresenta uno dei pilastri dell’economia digitale cinese.

Fondata da Jack Ma, è cresciuta da semplice piattaforma e-commerce a ecosistema globale che spazia in:

Cloud computing

AI e modelli linguistici (con il modello proprietario Tongyi Qianwen)

Fintech (Alipay / Ant Group)

Logistica (Cainiao)

Intrattenimento digitale

Retail fisico e online

📌 Perché è importante per gli investitori?

Perché, proprio come Amazon negli USA, Alibaba sta reinvestendo massicciamente nel settore AI + Cloud, considerato uno dei driver principali di crescita nei prossimi 5–10 anni.

Il cloud di Alibaba rimane uno dei più grandi al mondo e il più grande in Asia.

📊 ANALISI TECNICA (WEEKLY)

🟥 1. Area chiave: il rettangolo supporto → resistenza → nuovo supporto?

Sul grafico si vede chiaramente un’area di prezzo critica, evidenziata da un rettangolo rosso che ha svolto:

✔ Supporto (2019–2020)

✔ Resistenza (2022–2023)

✔ Resistenza nuovamente superata nel 2024–2025

Ora il prezzo sta ritracciando proprio dentro questa zona, ed è molto comune vedere:

➡️ una "price flip", cioè una precedente resistenza che diventa nuovo supporto.

🔍 Range dell’area chiave:

145–160 USD

Questo è il punto dove potremmo osservare un restart del trend se i compratori intervengono.

📉 2. Volume Profile (VPVR & Fixed Range VP)

Il profilo a destra mostra:

Una zona di forte interesse istituzionale fra 80–110 USD, dove c’è anche il POC a 85 USD

Un secondo cluster volumetrico significativo fra 135–160 USD (dove siamo ora)

Interpretazione:

👉 Il movimento dai 100 ai 170 USD era "leggero" perché i volumi erano scarsi — normale accelerazione.

👉 Ora il prezzo si è appoggiato su un’area ad alta densità di scambi, quindi più probabile rimbalzo.

📈 3. OBV (On Balance Volume)

L’OBV mostra:

Dal 2023 in poi un trend di accumulo graduale

Nessun crollo volumetrico nonostante il ritracciamento attuale

I massimi dell’OBV non sono stati rotti al ribasso → i big non stanno vendendo

Questo è un segnale bullish sul medio periodo.

📊 4. ADX + DMI

ADX intorno ai 20 → trend attualmente debole, ma tipico nelle fasi di consolidamento in vista di un nuovo movimento direzionale.

DI+ e DI- molto vicini → nessuna dominanza forte.

Interpretazione:

➡️ Il mercato sta “caricando”, non scaricando.

➡️ La prossima rottura (sopra 170 o sotto 145) sarà direzionale.

🧠 Sintesi finale

Alibaba si trova in un punto di mercato interessante:

Trend di medio periodo in ripresa

Ritracciamento salutare sul primo supporto importante

OBV ancora in fase di accumulo

ADX debole = momentum pronto a riaccendersi

Volume profile suggerisce area ideale per nuovi ingressi istituzionali

📌 La zona 145–160 USD potrebbe essere il nuovo supporto chiave dove parte la prossima gamba rialzista.

GOLD | Struttura H1 e pianificazione trades.Salve traders, come state?

Vi chiedo la gentilezza di Boostare questo post e di seguire il mio profilo così da favorire la mia divulgazione gratuita, a voi costa pochissimo ma per me fa un'enorme differenza.

----------------------------------------------------

Buona sera a tutti, oggi ci vediamo il mercato in tranquillità, essendo chiuso!

Come vi ho anticipato ieri siamo in una zona che può darci una possibilità di correzione ribassista anche se resto ancora a favore di posizionamenti LONG, fin quando non ci avviciniamo al massimo storico.

Comunque attendo una struttura di inversione per valutare qualcosina ribassista dalla zona attuale fino ad almeno la parte bassa del canalino segnato, poi inizierò ad attendere zona per posizionarmi a rialzo.

Sfrutteremo proprio la liquidità accumulata da questo canale sotto il minimo più basso, dove c'è anche un vuoto e subito sotto una demand molto fresca che vi avevo già segnato diversi giorni fa, qui valuterò un posizionamento dopo il giusto trigger di entrata.

- Fulmine VERDE: Zona di valutazione LONG;

- Fulmine ROSSO: Zona di valutazione SHORT.

Fatemi sapere cosa ne pensate nei commenti.

----------------------------------------------------

Operate sempre responsabilmente con il rischio che potete permettervi.

Questa è solo un'analisi che condivido con voi e da cui potete prendere spunto, non consideratelo un segnale.

Buona valutazione e buon trading.

Ciau.

Last Month of XAU/USDho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 BUON GIORNO A TUTTI 🌞

Buon weekend a tutti

Ci vediamo lunedì alle 18:00 per il nostro outlook di mercato.

Le chiusure mensili, weekly e daily sono buone.

Mi aspetto ancora forza rialzista su Gold.

Con il supporto del possibile taglio dei tassi all’86,4%, non valuto short in questo momento, nemmeno contro trend.

Io Lavoro in swing, quindi aspetto la zona giusta prima di entrare a mercato.

Vediamo come apre e chiude lunedì, poi prepariamo i setup fino alla decisione sui tassi.

Dopo di che nel caso correggiamo il tiro.

Buona giornata a tutti.

🔔 Attivate le notifiche per non perdervi nulla!

📬 Per qualsiasi dubbio o domanda, scrivetemi: sarò felice di rispondervi.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30.

Nel frattempo, vi auguro una buona giornata.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

$NU Ready for Breakout?NYSE:NU

Nu Holdings Ltd. is a holding company, which engages in the provision of digital banking services. The company was founded by David Velez Osorno, Cristina Helena Zingaretti Junqueira, and Adam Edward Wible on February 26, 2016 and is headquartered in George Town, Cayman Islands.

GOLD | Chiusura mese.Salve traders, come state?

Vi chiedo la gentilezza di Boostare questo post e di seguire il mio profilo così da favorire la mia divulgazione gratuita, a voi costa pochissimo ma per me fa un'enorme differenza.

----------------------------------------------------

Oggi 20 Novembre finisce la settimana ma soprattutto il mese, quindi abbiamo chiusura candlestick Weekly e monthly, facciamo molta attenzione alla liquidità di apertura mensile di Domenica notte (Lunedì).

Oggi ho voluto portare il grafico a linea, e non con candele giapponesi, in H4, perché volevo soffermarmi su un dettaglio, dove ci troviamo ora con il prezzo combacia con il vecchio massimo e minimo relativi, lo notiamo bene dalla linea arancione che ho tracciato, combaciante con il prezzo attuale, appunto, dei 4220$ per oncia.

Dato il rifiuto che c'è stato potrei aspettarmi un ritracciamento a ribasso prima di riprende a rialzo, direzione iniziale il target dei 4127$ per oncia, segnata con la linea verde, poi andiamo verso la parte bassa del canale rialzista grande.

Spero ossa tornarvi utile, ci aggiorniamo domani, buona serata.

- Fulmine VERDE: Zona di valutazione LONG;

- Fulmine ROSSO: Zona di valutazione SHORT.

Fatemi sapere cosa ne pensate nei commenti.

----------------------------------------------------

Operate sempre responsabilmente con il rischio che potete permettervi.

Questa è solo un'analisi che condivido con voi e da cui potete prendere spunto, non consideratelo un segnale.

Buona valutazione e buon trading.

Ciau.

Altcoin, un rimbalzo grazie alla fine del QT della Fed?La Federal Reserve statunitense dovrebbe porre fine al suo programma di quantitative tightening (QT) a partire dal 1° dicembre 2025. Questa prospettiva solleva numerosi interrogativi nella comunità crypto, in particolare riguardo alla possibilità di uno scenario simile a quello dell’agosto 2019, quando la fine del QT coincise con un ritorno di forza del mercato degli altcoin rispetto al Bitcoin. Sebbene il confronto sia allettante, merita comunque un’analisi prudente.

Nel 2019, la fine del QT segnò un punto di svolta: l’allentamento graduale delle condizioni monetarie contribuì ad aumentare l’appetito per il rischio degli investitori. Il rapporto altcoins/BTC iniziò a risalire, riflettendo una rotazione verso asset più speculativi. L’ambiente macroeconomico ebbe un ruolo importante: calo dei rendimenti obbligazionari, maggiore liquidità e un mercato crypto ancora relativamente giovane, dove i flussi potevano spostarsi rapidamente.

La situazione del 2025 presenta alcuni parallelismi, ma anche profonde differenze. Sul piano macroeconomico, la fine del QT potrebbe indicare nuovamente una stabilizzazione della politica monetaria, o persino una transizione verso un atteggiamento meno restrittivo. In questo contesto, un rinnovato interesse per gli asset più rischiosi — tra cui gli altcoin — rimane plausibile. Storicamente, le fasi di espansione del bilancio della Fed o di rallentamento della sua contrazione hanno spesso sostenuto la liquidità globale, con potenziali benefici per le criptovalute.

Tuttavia, diversi elementi ridimensionano questa analogia. Da un lato, il mercato crypto è oggi molto più strutturato e istituzionalizzato rispetto al 2019. Bitcoin occupa una posizione più solida come asset correlato al contesto macro, sostenuto dalla presenza degli ETF e da un crescente riconoscimento istituzionale. Questa dinamica può limitare, almeno in parte, il massiccio afflusso di capitali verso gli altcoin osservato nei cicli precedenti.

Dall’altro lato, gli stessi altcoin evolvono ora in un panorama molto più competitivo rispetto a sei anni fa. La “selezione naturale” del mercato potrebbe frenare un aumento omogeneo: alcuni progetti potrebbero beneficiarne molto più di altri.

In definitiva, la fine del QT nel dicembre 2025 potrebbe creare un ambiente più favorevole a una sovraperformance relativa degli altcoin rispetto al Bitcoin, come nel 2019. Ma questo scenario dipenderà da numerosi fattori macroeconomici, strutturali e specifici del mercato crypto. La prudenza analitica rimane quindi essenziale, anche se la fine del QT rappresenta, in teoria, un fattore positivo per gli altcoin.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.