Indici di mercato

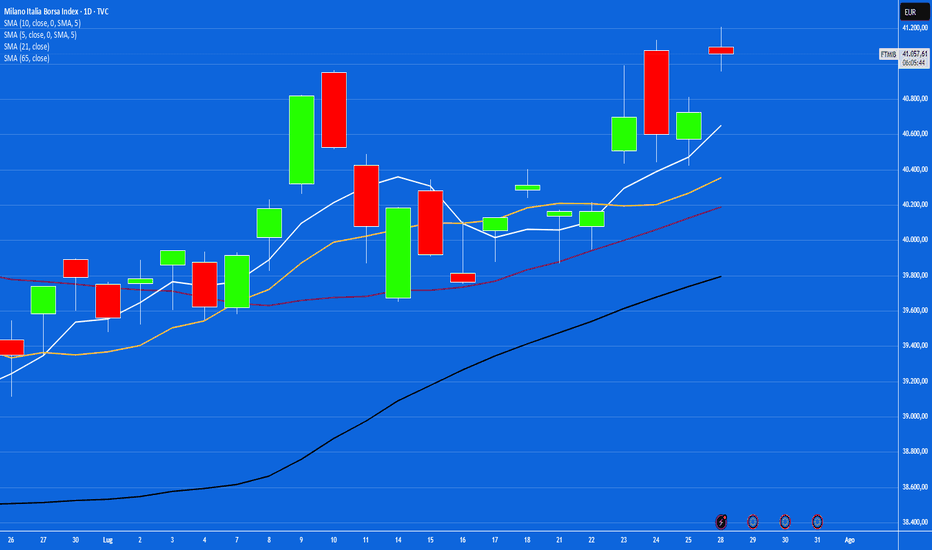

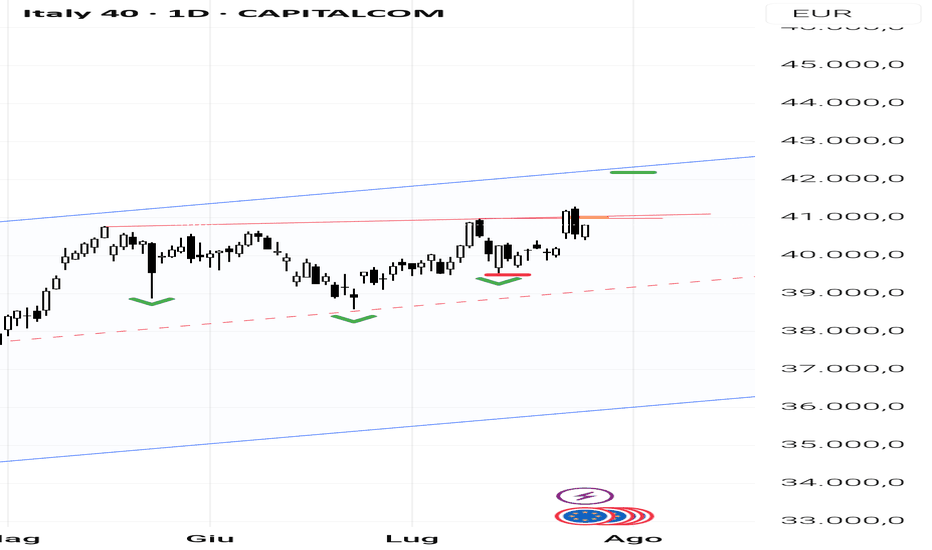

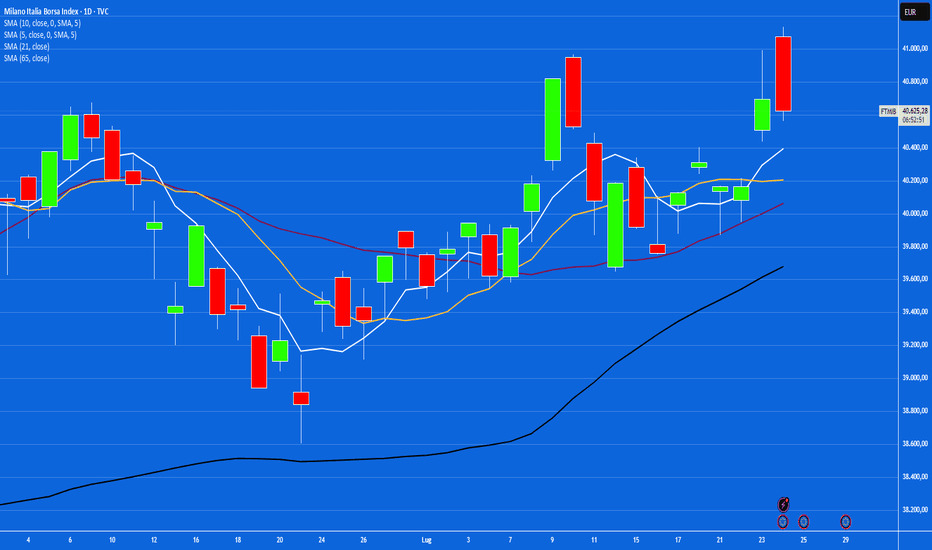

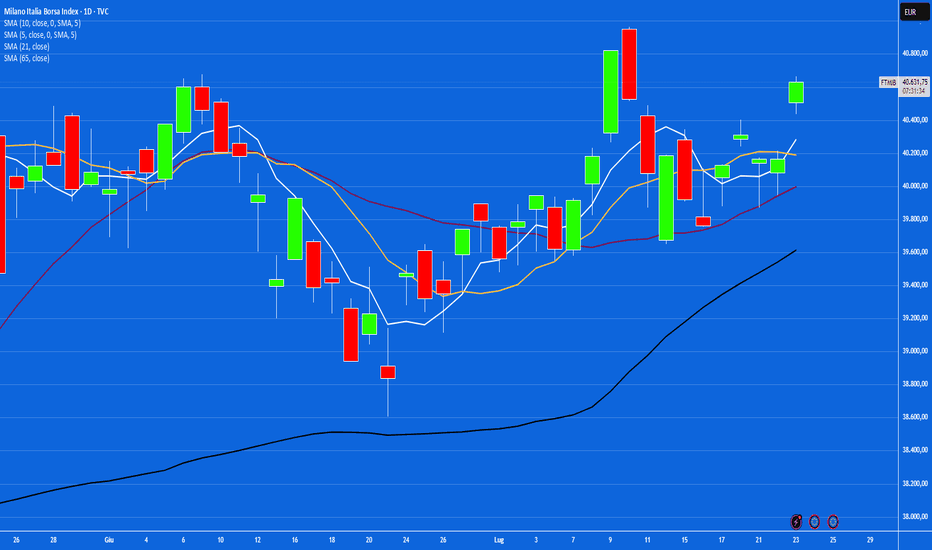

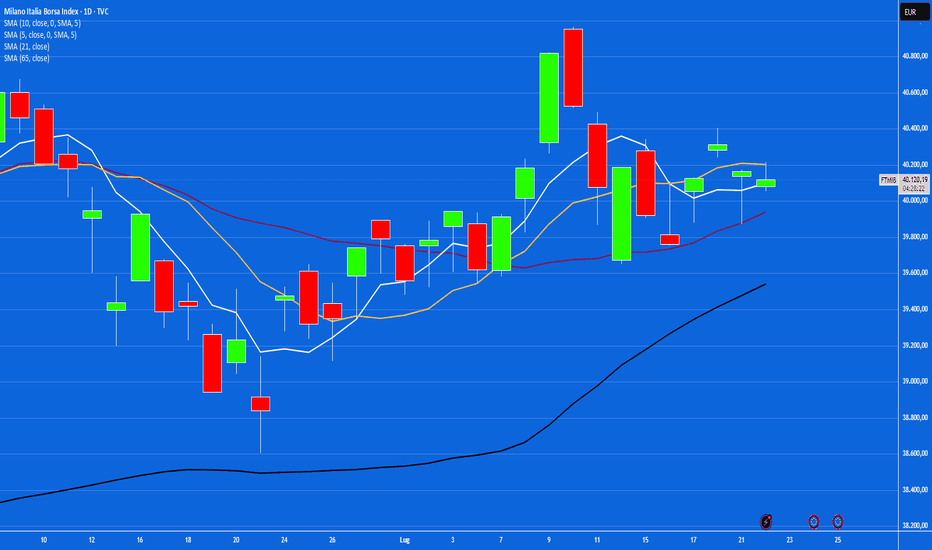

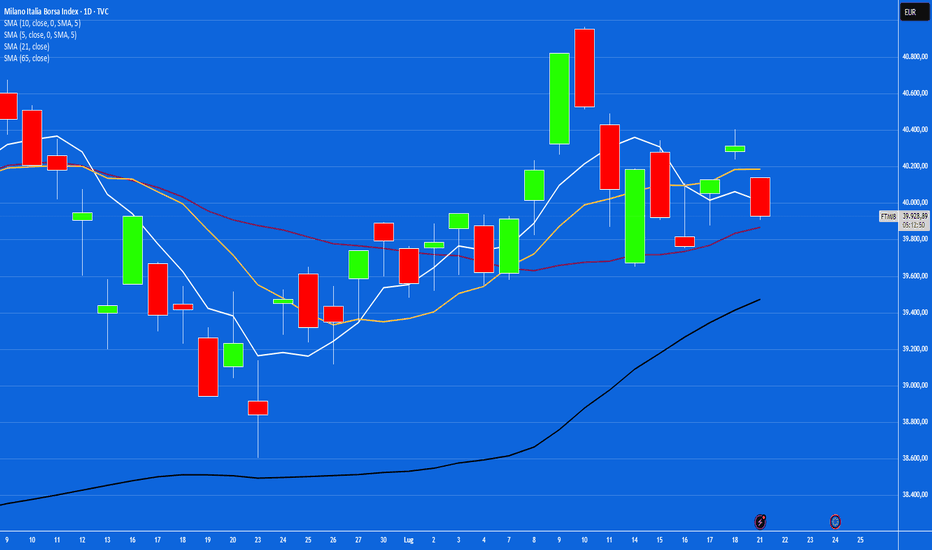

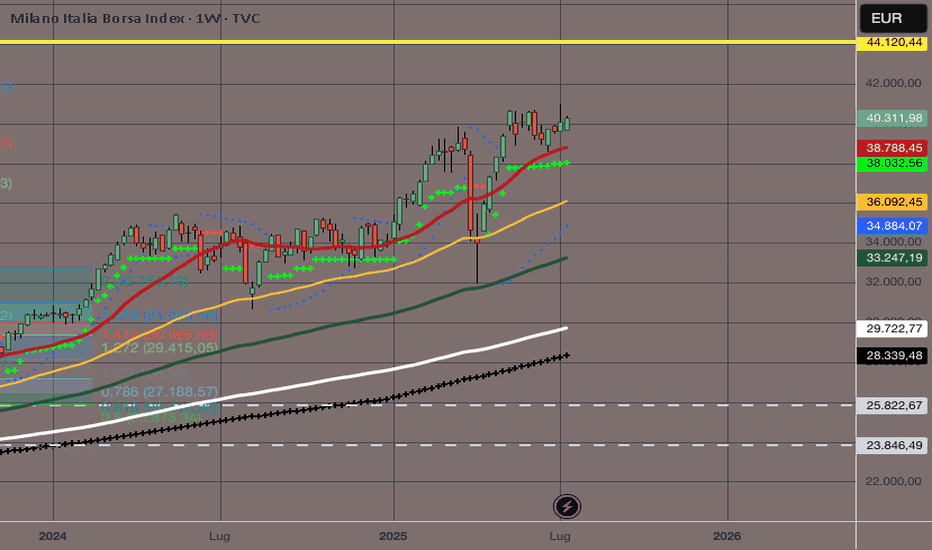

FTSE-MIB, long con testa e spalle

Dopo aver provato diverse piattaforme, ho scelto le charts di Capital.com per le mie analisi: affidabilità, precisione e un’interfaccia davvero intuitiva.

Il nostro indice azionario si sta muovendo in un regolare canale rialzista di lungo periodo

I prezzi dopo avere aggiornato i massimi dopo il calo di aprile per i dati, a eseguito un fisiologico movimento di pullback: sostanziale sui precedenti massimi e puntuale sulla mediana del canale

I prezzi hanno costruito un'area di resistenza intorno ai 40.800 dove passa la neckline di un pattern di testa e spalle di continuazione.

La testa rappresenta il pullback sulla mediana del canale ed il livello operativi sono indicati in grafico

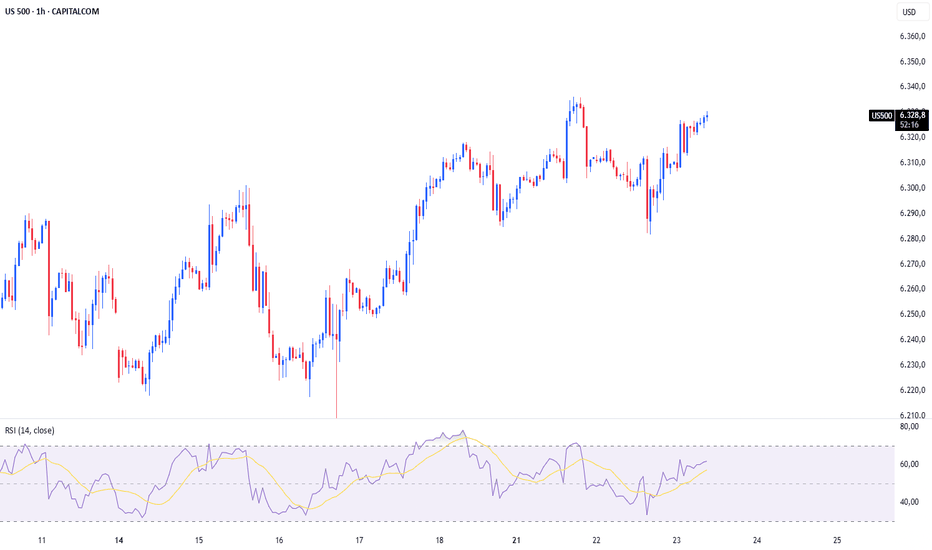

ieri 24 mercati misti, prevista chiusura positiva settimanale.Giovedì 24 chiusura mista, Ma oggi i Principali Indici Sono Sulla Buona Strada per Chiudere la Settimana in Rialzo

Ieri i principali indici azionari hanno chiuso con andamenti contrastanti, in un mercato caratterizzato da una certa disomogeneità. L’S&P 500 e il Nasdaq hanno raggiunto, seppur con fatica, nuovi massimi storici. Al contrario, il Russell 2000 delle small-cap, l’S&P 400 delle mid-cap e il Dow Jones delle large-cap hanno registrato rispettivamente ribassi dell’1,36%, dello 0,90% e dello 0,70%.

I risultati trimestrali di Alphabet, superiori alle attese e pubblicati nel pomeriggio di mercoledì, hanno mostrato sorprese positive sia nei ricavi sia negli utili, con un impressionante tasso di crescita dell’EPS pari al 171%. Questi dati hanno sostenuto il Nasdaq, fortemente orientato al settore tecnologico, e l’S&P 500.

Di contro, l’EPS negativo di Tesla, accompagnato da un calo delle vendite e da previsioni che indicano ulteriori trimestri difficili, ha avuto un impatto negativo sul mercato.

Tuttavia, si potrebbe sostenere che la crescita evidenziata dai numeri di Alphabet, e le relative implicazioni per il comparto tecnologico e per il settore dell’intelligenza artificiale, siano maggiormente rappresentative dello stato dell’economia rispetto alle attuali difficoltà di Tesla, che sembrano riflettere una condizione specifica e, si spera, temporanea.

Oggi sono attesi i risultati di altre 67 aziende, tra cui HCA Healthcare, Southern Copper e Phillips 66, per citarne alcune.

La prossima settimana si preannuncia ancora più intensa, con ben 966 società pronte a presentare i propri dati trimestrali, comprese tre delle cosiddette "Magnifiche Sette": Microsoft, Meta e Apple.

Nel frattempo, i dati settimanali sulle richieste di sussidi di disoccupazione, pubblicati ieri, sono scesi di 4.000 unità, attestandosi a 217.000, contro una previsione di aumento a 225.000.

L’Indice nazionale dell’attività economica elaborato dalla Fed di Chicago è migliorato, passando da -0,16 a -0,10. La media mobile su tre mesi si è attestata a -0,22.

Anche l’Indice manifatturiero della Fed di Kansas City ha mostrato un miglioramento, raggiungendo il valore di 1, rispetto al -2 del mese precedente.

Il rapporto PMI composito ha indicato un valore di 54,6, in crescita rispetto al 52,9 del mese scorso e superiore alle stime di 52,3. L’indice manifatturiero, invece, è sceso a 49,5, in calo rispetto al 52,9 precedente e alle attese di 52,7. L’indice dei servizi è salito a 55,2, superando sia il dato del mese scorso (52,9) sia le previsioni (52,7).

Le vendite di nuove abitazioni sono aumentate a 627.000 unità (su base annualizzata), rispetto alle 623.000 del mese scorso, ma risultano inferiori alle attese, che indicavano 650.000 unità.

In giornata sono attesi anche i rapporti sugli ordini di beni durevoli e sul conteggio delle piattaforme petrolifere secondo Baker Hughes.

Le notizie diffuse martedì sera riguardanti un accordo commerciale con il Giappone hanno contribuito a sostenere i mercati nella giornata di mercoledì.

Con l’avvicinarsi della scadenza del 1° agosto, cresce l’auspicio che possa essere raggiunto un accordo anche con l’Unione Europea. Quest’ultima, considerata nel suo complesso, rappresenta il nostro principale partner commerciale, con un volume di scambi oltre quattro volte superiore rispetto a quello con il Giappone, che si colloca al quinto posto dopo l’UE, il Messico, il Canada e la Cina. Se la reazione dei mercati all’accordo con il Giappone è stata positiva, è lecito aspettarsi un impatto ancora più favorevole nel caso di un’intesa con l’Unione Europea.

Con un solo giorno restante alla fine della settimana, tutti gli indici principali risultano ancora in territorio positivo.

Alcune notizie incoraggianti oggi potrebbero contribuire a mantenere questa tendenza.

Cordiali saluti,

Marco Bernasconi Trading

Analisi del PMI USA Luglio 2025Il dato PMI è un indicatore chiave della salute economica di un Paese perché misura la variazione dell’attività manifatturiera e dei servizi.

PMI manifatturiero: 49,5 (in netto calo dai 52,9 di giugno), sotto la soglia critica di 50 che separa espansione da contrazione.

PMI dei servizi: 55,2 (in aumento rispetto ai 52,9 di giugno), segnala un forte slancio del comparto.

PMI composito: 54,6 (in crescita da 52,9), indica un’accelerazione dell’attività economica generale guidata dai servizi.

Questa espansione appare “preoccupantemente disomogenea”. Difatti il settore dei servizi è in netta crescita, mentre il manifatturiero mostra segni di debolezza per la prima volta nel 2025.

Il PMI manifatturiero sotto 50 segnala che l’industria sta tornando in fase di contrazione.

La perdita di slancio è attribuibile al calo degli ordini dopo l’effetto temporaneo generato da nuove tariffe, davanti alle quali molte aziende avevano anticipato acquisti e produzione nei mesi precedenti.

L’occupazione manifatturiera (secondo ISM) è in contrazione da 18 degli ultimi 20 mesi, con una perdita di 82.000 posti in un anno. Oggi il peso degli occupati nel manifatturiero è solo l’8% dei non-farm payrolls, un minimo storico.

Questo quadro segnala che il comparto industriale statunitense è sotto pressione.

Il settore servizi traina la crescita grazie alla domanda interna; il suo PMI è su livelli massimi da sette mesi. Sia le aziende manifatturiere sia quelle dei servizi riportano aumenti di costi e prezzi di vendita, attribuiti ai dazi e al rincaro del lavoro.

L’incremento dei prezzi registrato a luglio è tra i più elevati degli ultimi tre anni e potrebbe avere impatti diretti sull’inflazione al consumo, che resterà ben sopra il target del 2% della Federal Reserve nei prossimi mesi.

Le aziende stanno ancora cercando di assorbire una parte dei costi attraverso le scorte, ma questo “buffer” non durerà a lungo. Quando finirà, è probabile che i rincari vengano maggiormente trasferiti sui consumatori.

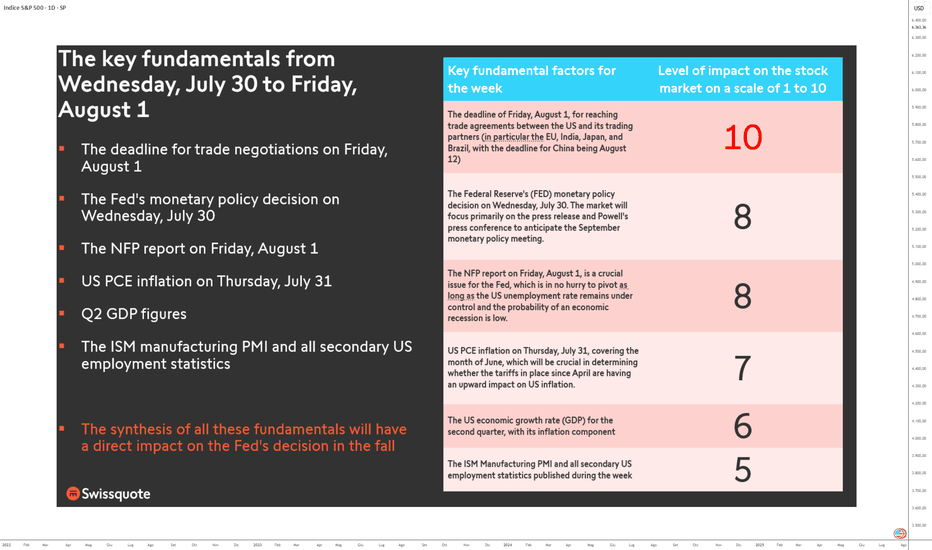

FONDAMENTALI: ARRIVA LA SETTIMANA DELLA VERITÀ! L’ultima settimana di luglio si preannuncia decisiva per i mercati finanziari. Dal mercoledì 30 luglio al venerdì 1° agosto, tutti i catalizzatori fondamentali si concentrano in appena tre giorni. Il mercato azionario statunitense dovrà scegliere: proseguire nel trend rialzista oppure entrare in una fase di consolidamento tecnica, ma salutare.

Tre giorni, non uno di più. I fattori in gioco sono così densi da mettere sotto pressione anche l’investitore più esperto. È un vero stress test macroeconomico, monetario e geopolitico. Perché è così cruciale? Perché convergono tutti i principali driver: scadenza dei negoziati commerciali USA, decisione di politica monetaria della Fed, risultati delle GAFAM, inflazione PCE, rapporto NFP, PIL del secondo trimestre e indicatori tecnici—il tutto alla vigilia del periodo stagionalmente debole agosto-settembre.

1) Mercoledì 30 luglio – Il momento monetario della verità

Si comincia con la riunione della Fed. Il tema non sono solo i tassi, ma soprattutto la direzione futura della politica monetaria. Se la banca centrale prefigura un allentamento per la fine del 2025, i mercati potrebbero accelerare. Se invece prende tempo, l’S&P 500—già sopravvalutato con un CAPE pari ai massimi di fine 2021—potrebbe correggere.

In parallelo, arrivano i primi conti trimestrali delle GAFAM. Se deludono, l’intero comparto tecnologico (che rappresenta il 35% dell’S&P 500) potrebbe pesare sull’intero indice.

2) Giovedì 31 luglio – L’inflazione PCE decide la direzione

Protagonista il PCE core, l’indicatore d’inflazione preferito dalla Fed. Se risale, lo scenario di tagli autunnali perde forza. Nello stesso giorno: la seconda lettura del PIL e altri risultati tech. Una giornata chiave per l’S&P 500, che sarà estremamente sensibile a ogni sorpresa.

3) Venerdì 1° agosto – Il verdetto: lavoro e negoziati commerciali

Il rapporto NFP e la scadenza per i negoziati formano un mix esplosivo. Se i dati sull’occupazione deludono, il rischio recessione torna in primo piano. Se sorprendono al rialzo, la Fed potrebbe rinviare il suo pivot.

Occhio anche al commercio: il termine del 1° agosto potrebbe generare volatilità, in attesa della scadenza con la Cina fissata per il 12 agosto.

Conclusione: nessun margine per il “TACO”

Nessuna tolleranza per gli errori. Niente “TACO” (Trump Always Chickens Out). Il mercato deve dare risposte su tutti i fronti. Altrimenti, la sopravvalutazione attuale resterà priva di rete di protezione. La settimana del 30 luglio è uno stress test fondamentale. E le reazioni saranno immediate.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

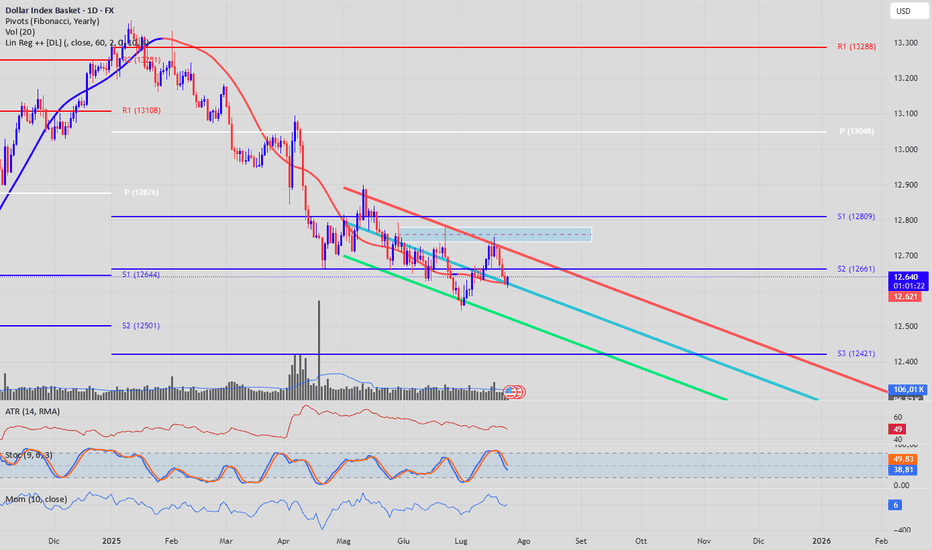

La politica monetaria non è tutto Quando si parla di svalutare una moneta, il pensiero corre immediatamente alla politica monetaria. Tuttavia, anche la politica fiscale, sebbene con meccanismi meno diretti, può giocare un ruolo cruciale nell'influenzare il valore di una valuta. Comprendere la differenza tra i due approcci è fondamentale per analizzare le strategie economiche di un paese.

Le attuali politiche della casa bianca, sono altamente inflattive per il dollaro USA, l'aumento della spesa pubblica del "One Big Beautiful Bill Act", va a ridurre il valore della moneta. Così come anche la riduzione della pressione fiscale.

Alla luce di tali politiche, volute dalla Casa Bianca, un taglio dei tassi risulterebbe una manovra potenzialmente inflattiva. La FED ha 2 mandati, stabilità dei prezzi e massima occupazione. Non essendoci stato un deterioramento dal punto di vista dell'occupazione, non ha ragione di tagliare i tassi. Ma ciò non impedisce per l'appunto un intervento attraverso la fiscalità.

La situazione è tale da aver spinto la Lagarde ad affermare che qualcosa nel cambio si sia rotto visto il movimento dell'euro/dollaro e lo spread dei tassi FED/BCE.

Ci sono poi da valutare anche le coperture valutarie che alimentano tale meccanismo.

Spero mi perdoniate l'eccessiva semplificazione ma non è la sede opportuna per approfondire oltre un certo punto come operano le politiche fiscali e monetarie.

Analisi tecnica

A partire dal picco di gennaio 2025, il trend ha subito una netta inversione. La regressione lineare, ha invertito la propria tendenza, segnalando l'inizio di una fase negativa. Attualmente, il prezzo si muove all'interno di un canale di regressione discendente ben definito, caratterizzato da massimi e minimi decrescenti. Questo conferma che il trend dominante nel breve e medio termine è ribassista.

Il prezzo si trova attualmente in un'area critica, compresa tra i livelli di supporto S2 e S3 . Per la continuazione del trend quello a cui vorrei assistere adesso è una tenuta di S2, passando da supporto a resistenza, spingendo così il livello verso s3. Se ciò non dovesse accadere potremmo assistere ad un rafforzamento del dollar index fino ad area 12750 e 12800 in estensione (S1).

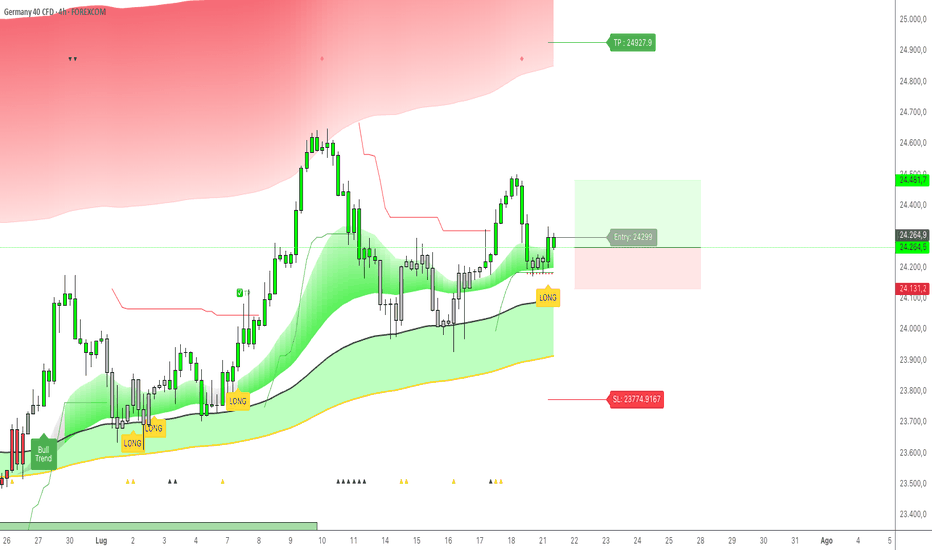

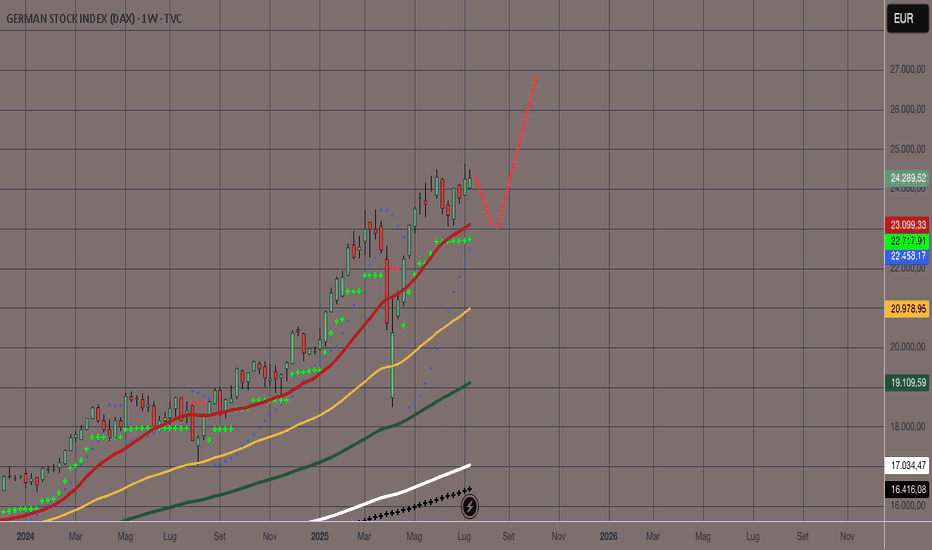

DAX / GER40: Doppia operazione Long di breveBuongiorno a tutti amici traders,

ho appena ricevuto un alert dal mio indicatore LuBot Ultimate di un segnale Long su una buona struttura di tendenza rialzista.

Dal grafico weekly vedo che stiamo surfando sull'onda del secondo swing dopo l'ultimo ritracciamento ribassista, invece sul daily è appena iniziato il primo swing dopo un leggero minimo fatto negli ultimi giorni.

Sul 4H si presenta questa opportunità che colgo in maniera doppia, ovvero:

-inserisco un trade su correzione con stop sul livello suggerito dall'indicatore e TP da definire in base all'andamento.

-Inserisco un secondo trade, sempre su correzione, ma con stop sotto gli ultimi minimi e take profit su gli ultimi massimi, il capitale investito è molto inferiore in questo caso in modo da contenere la perdita ma ottimizzare l'eventuale profitto.

👍 Se vuoi vedere altri post simili metti un like/boost

🙋♂️ Ricordati di seguirmi per non perderti le mie future analisi

⚠️ Disclaimer: Questo post è a solo scopo informativo e non costituisce consulenza finanziaria. Fai sempre le tue ricerche prima di prendere decisioni di investimento.

BMFBOVESPA:DAX1! FPMARKETS:GER40 PEPPERSTONE:GER40 ACTIVTRADES:GER40 XETR:DAX

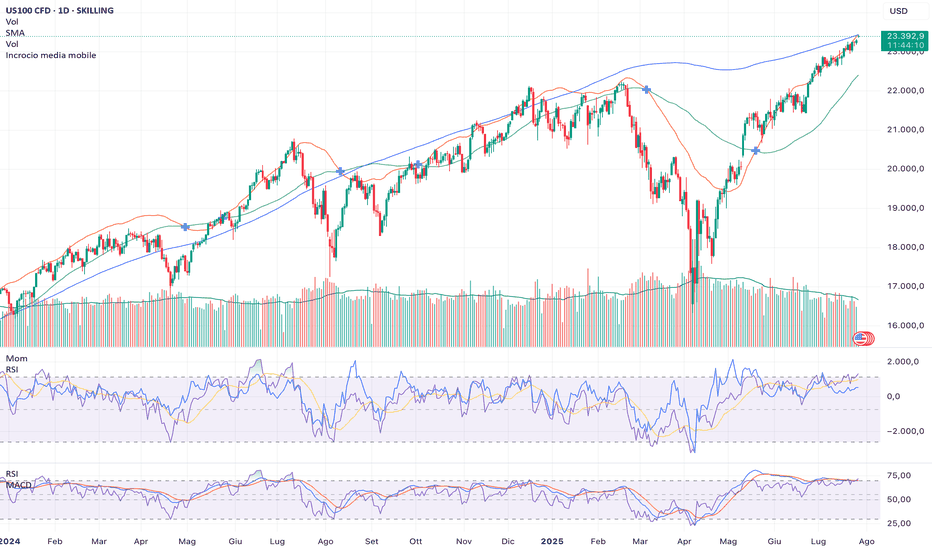

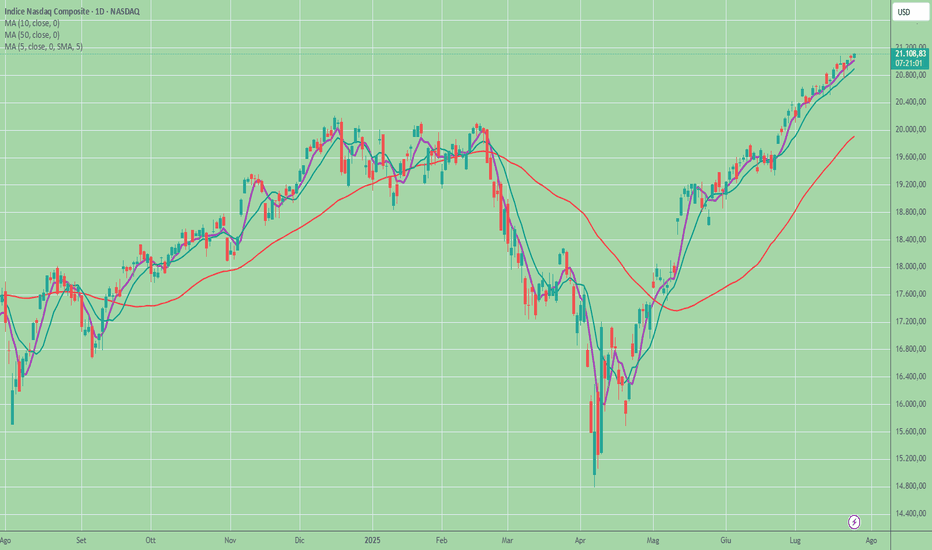

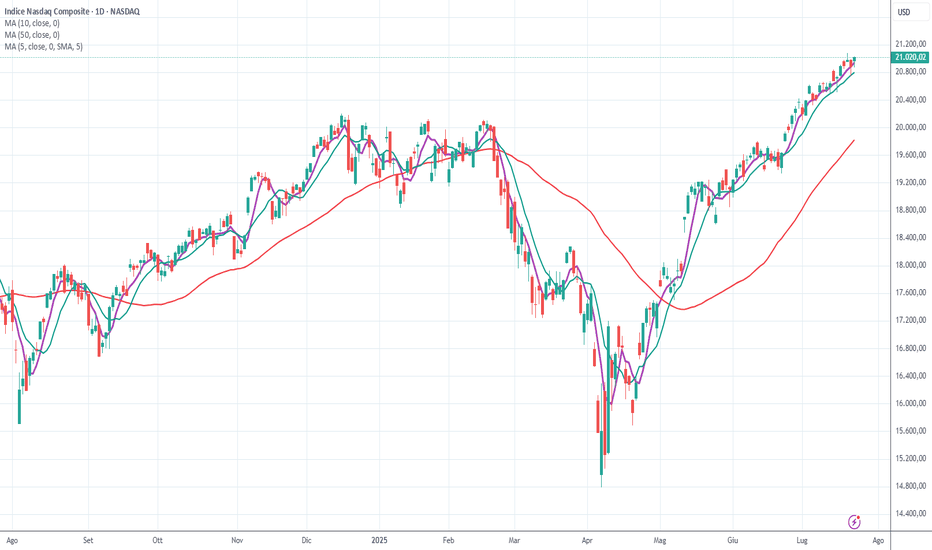

NASDAQ ai massimi: occasione o trappola?Il NASDAQ, indice tecnologico per eccellenza, riflette non solo le performance delle big tech statunitensi ma anche il sentiment generale dell’economia globale, dato il suo elevato livello di integrazione internazionale.

Dopo un 2024 che si è contraddistinto da un rimbalzo post-inflazione e una rotazione a livello settoriale, l’indice ha alternato un inizio anno con un pesante ribasso di circa del 26% fino ad un ritorno ai vertici, segnando nuovi massimi storici.

Un’economia che rallenta ma che non si ferma

Nel primo semestre del 2025, l’economia statunitense ha mostrato segni di decelerazione. Il PIL trimestrale è cresciuto a un ritmo moderato, intorno all’1,6% annualizzato nel Q2, in calo rispetto al 2,3% del Q1. I consumi interni restano sostenuti ma meno dinamici rispetto all’anno precedente, mentre gli investimenti privati nel settore tecnologico si stanno ristrutturando in chiave di efficienza e AI adoption, piuttosto che espansione massiva.

L’inflazione core (PCE) si è ridotta al 2,3%, avvicinandosi all’obiettivo della Federal Reserve. Tuttavia, le pressioni salariali restano elevate, soprattutto nei settori in continua espansione come cloud, cybersecurity e intelligenza artificiale. La Fed, consapevole del delicato equilibrio tra crescita e inflazione, ha mantenuto il tasso dei Fed Funds al 4,75%, ma il mercato comincia anche a vedere un possibile taglio entro la fine dell’anno.

Politica monetaria e impatto sul tech

Storicamente, i titoli tecnologici quotati sul NASDAQ sono molto sensibili ai tassi d’interesse, data la loro natura di crescita e la dipendenza da flussi di cassa futuri. Nel 2022-2023, il ciclo restrittivo ha causato una significativa contrazione. Tuttavia, le grandi protagoniste dell’indice tech quali Microsoft, NVIDIA, Alphabet o Google hanno dimostrato in qualche modo di sapersi adattare e addirittura avere modo di rilanciarsi in situazioni del tutto sfidanti. Ormai la tendenza sembra essere che il tech sia un settore di rifugio piuttosto che avere ancora l’etichetta di settore promettente.

Fattori geopolitici ed esterni

Senza alcun dubbio, la situazione geopolitica continua a esercitare un’influenza significativa sui mercati. Le tensioni tra USA e Cina, pur non sfociando in una guerra commerciale aperta, si sono riacutizzate con l’introduzione di nuove restrizioni sull’export di microchip avanzati e tecnologie AI. Questo ha incentivato le politiche di reshoring e spinto gli investimenti infrastrutturali negli USA e in Messico.

Nel contesto europeo, la crescita rimane fragile,anche se ora USA ed Europa sembrano accordarsi per un 15% sui dazi, accordo che riguarderebbe settori strategici.

Inoltre, l’instabilità nei mercati emergenti, in particolare nei paesi altamente indebitati in dollari, ha incentivato flussi di capitale verso gli asset USA e verso il comparto tech, considerato rifugio innovativo a lungo termine.

Quali sono le possibili prospettive per il secondo semestre 2025

L’outlook per il NASDAQ è moderatamente positivo. I driver principali includono:

- Rallentamento dei tassi reali: che favorirebbe ulteriormente la crescita

- Capitali istituzionale in attesa di reinvestimento nei settori ad alta produttività;

- Spinta fiscale indiretta attraverso gli incentivi pubblici alle tecnologie verdi e AI;

- Adozione accelerata dell’automazione da parte di settori tradizionali (sanità, manifattura, retail), che amplia la domanda per le società che fanno parte dell’indice.

Tuttavia, permangono dei rischi:

- Eventuale innalzamento dell’inflazione dovuta a shock energetici causati da guerre o salariali;

- Possibili sorprese negative nei dati occupazionali, che potrebbero innescare preoccupazioni sulla crescita;

- Overvaluation in segmenti specifici dell’AI e chip, con possibili correzioni tecniche in caso di delusioni sugli earnings.

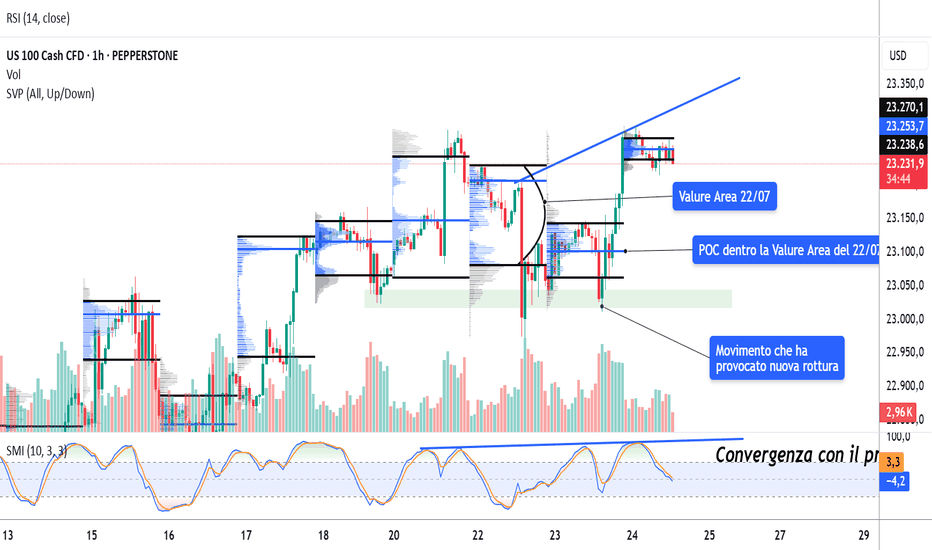

Situazione Attuale

Andando a vedere il grafico attuale del Nasdaq (NAS100 su Pepperstone), possiamo notare come l’indice abbia segnato un nuovo massimo storico a 23290 punti. La Bias rimane decisamente long, e da come possiamo vedere dal grafico, ulteriore conferma ci viene data sia dallo Stochastic Momentum Index, in quanto abbiamo un convergenza tra prezzo e indicatore; inoltre anche l’SVP ( Session Volume Profile), che ci da indicazioni sui volumi della gioranta, ci dice come il POC della giornata di ieri nonostante sia inferiore rispetto al POC della giornata del 22 Luglio, è rimasto comunque nella Value Area, quindi la bias sostanzialmente non è cambiata, ed oggi abbiamo la conferma di come il poc sia decisamente schizzato al rialzo nella sessione odierna.

Bisogna rimanere prudenti su questo asset in quanto ci troviamo davanti ad una scoperta del prezzo, quindi resta molto imprevedibile. Questa si tratta di un’analisi informativa e non rappresenta alcun segnale di natura finanziaria, in quanto ogni investitore deve effettuare le proprie analisi e valutarne il rischio. Inoltre gli indici sono asset molto volatili, e tradare CFD può comportare il rischio di perdita di denaro.

Il materiale fornito in questo contesto non è stato redatto secondo i requisiti legali destinati a promuovere l’indipendenza della ricerca in materia di investimenti e, pertanto, è considerato una comunicazione di marketing. Non è soggetto a divieti di negoziazione prima della divulgazione della ricerca d’investimento, ma non cercheremo di trarne vantaggio prima di fornirlo ai nostri clienti.

Pepperstone non garantisce che le informazioni qui fornite siano accurate, aggiornate o complete e pertanto non dovrebbero essere considerate come tali. Queste informazioni, provenienti da terzi o meno, non devono essere interpretate come una raccomandazione, un’offerta di acquisto o vendita, o una sollecitazione all’acquisto o vendita di alcun titolo, prodotto finanziario o strumento, né come invito a partecipare a una specifica strategia di trading. Non tengono conto della situazione finanziaria o degli obiettivi d’investimento dei lettori. Consigliamo a chiunque legga questo contenuto di cercare una consulenza personale. La riproduzione o la ridistribuzione di queste informazioni non è consentita senza l’approvazione di Pepperstone.

Il Dow Jones massimo storico a breve grazie al Giappone.Il Dow Jones si avvicina al massimo storico grazie all’accordo commerciale con il Giappone

In questo momento, ciò che il mercato desidera maggiormente sono accordi commerciali solidi e buoni risultati trimestrali. Ed è esattamente quanto si è verificato ieri: la seduta ha registrato forti guadagni, accompagnati da un paio di nuove chiusure record.

Con la scadenza degli scambi ormai a poco più di una settimana di distanza, gli investitori hanno accolto con favore l’annuncio del Presidente Trump riguardante un accordo "imponente" con il Giappone, che prevede una tariffa del 15% sulle importazioni da quel Paese. Inoltre, si intravede un possibile avvicinamento a un’intesa commerciale anche con l’Unione Europea. Tutto ciò fa seguito agli accordi raggiunti ieri con Filippine e Indonesia. Si auspica che questo slancio positivo possa proseguire.

Nel frattempo, i primi due titoli dei cosiddetti “Mag 7” hanno pubblicato i propri risultati dopo la chiusura dei mercati. Alphabet (GOOGL) ha registrato una sorprendente crescita degli utili, con un aumento di quasi il 140% nel secondo trimestre; anche i ricavi hanno superato le aspettative, grazie soprattutto allo sviluppo dei settori pubblicitario e cloud. Inoltre, l’azienda ha annunciato un aumento delle spese capitalizzate per l’anno in corso, portandole a 85 miliardi di dollari, al fine di sostenere la crescita dell’intelligenza artificiale. Al momento della stesura di questo articolo, le azioni risultano in rialzo del 2,4% nelle contrattazioni after-hours.

Passando a Tesla (TSLA), l’azienda ha mancato le aspettative in termini di fatturato nel secondo trimestre, registrando un calo del 16% nel settore automobilistico. Tuttavia, ha annunciato che il suo modello più economico entrerà in produzione nella seconda metà dell’anno. Gli investitori, desiderosi di un veicolo elettrico più accessibile, hanno accolto con favore la notizia, tanto che il titolo ha chiuso in lieve rialzo (+0,2%) nelle contrattazioni after-hours.

Con Alphabet in forte ascesa e Tesla stabile, è lecito attendersi mercati solidi fino alla fine della settimana. Se a ciò si aggiungesse anche un accordo commerciale con l’Unione Europea, potremmo assistere a un deciso rialzo.

Ieri l’S&P 500 è salito dello 0,78%, raggiungendo quota 6358,91, mentre il NASDAQ ha guadagnato lo 0,61% (circa 127 punti), toccando i 21.020,02 punti. Entrambi gli indici hanno così chiuso su nuovi massimi storici. Come l’S&P aveva superato i 6300 punti per la prima volta lunedì, oggi il NASDAQ ha chiuso oltre i 21.000 punti per la prima volta nella sua storia.

Nel frattempo, il Dow Jones è prossimo a stabilire un nuovo primato, dopo un aumento dell’1,14% (oltre 500 punti), che lo ha portato a 45.010,29. L’indice è ora a soli quattro punti da un nuovo massimo di chiusura.

I report sugli utili attesi per domani includono aziende come Honeywell (HON), Union Pacific (UNP), Intel (INTC), Newmont (NEM) e Tractor Supply Co. (TSCO), solo per citarne alcune.

Sebbene la stagione dei risultati sia ancora agli inizi, permane un cauto ottimismo circa la possibilità che i trend favorevoli riscontrati sinora vengano confermati anche dai membri dell’S&P 500 per il resto del ciclo di rendicontazione del secondo trimestre. Al momento, sia gli utili sia i ricavi risultano superiori alle medie storiche.

Marco Bernasconi Trading

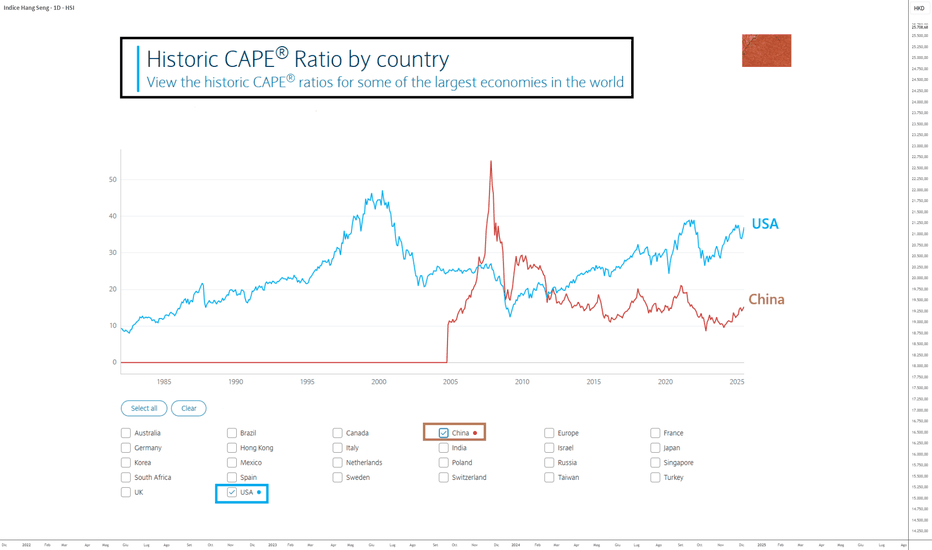

CINA: Il potenziale di recupero resta interessanteMentre il mercato azionario statunitense si muove su nuovi massimi storici, tornando ai livelli di valutazione di fine 2021 (prima del bear market del 2022), può essere utile rivolgere l’attenzione al mercato azionario cinese per diversificare il proprio portafoglio.

Per quanto riguarda l’analisi dell’S&P 500, vi invito a rileggere il mio ultimo studio previsionale cliccando sull’immagine qui sotto. Non dimenticate di iscrivervi al nostro account Swissquote per ricevere ogni mattina le nostre nuove analisi.

Tornando al mercato cinese, ritengo che le azioni cinesi abbiano ancora un interessante potenziale di crescita nel medio/lungo periodo, sia dal punto di vista tecnico che fondamentale.

1) Forte potenziale di recupero sotto il profilo valutativo

Il mercato azionario cinese è interessante per la diversificazione, con un rapporto CAPE (Shiller PE) di 15 rispetto a 36 per l’S&P 500.

Le azioni cinesi sono decisamente più economiche di quelle americane e godono anche di una politica monetaria estremamente accomodante da parte della Banca Popolare Cinese e di una politica fiscale espansiva. Tutti fattori che supportano un forte potenziale di crescita fondamentale.

2) Dal punto di vista tecnico, l’ATH è un obiettivo naturale

Analizzando il grafico settimanale dell’indice principale di Shenzhen, osserviamo un chiaro range tra i 7.500 e i 16.000 punti. Una figura di inversione rialzista si è formata nella parte bassa del range, suggerendo che il target naturale sia l’estremo superiore.

3) Il rafforzamento dello Yuan è un segnale positivo per il mercato cinese

Infine, anche il fattore cambio gioca a favore delle azioni cinesi: il tasso USD/CNY ha appena respinto una resistenza tecnica di lungo periodo. Il rafforzamento dello Yuan dovrebbe dunque favorire gli investitori internazionali nei prossimi mesi.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

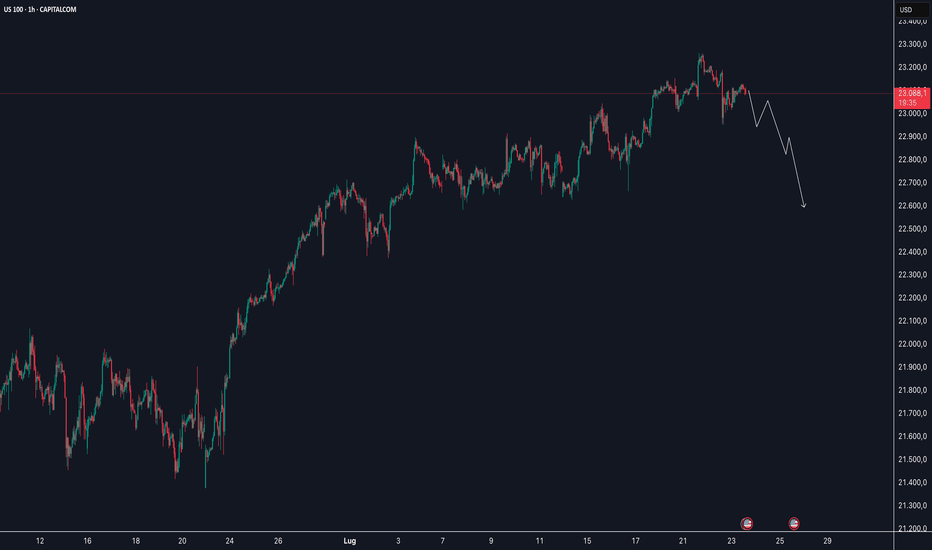

NASDAQ: IPOTESI H1!!! DISCLAIMER !!!

Nota bene:

Queste sono semplici bozze personali, da considerarsi come tali. La lettura va effettuata con un’ottica di breve termine. In altre parole, la prima fase del percorso disegnato rappresenta l’ipotesi principale. La parte restante del percorso (quella più lontana nel tempo) è strettamente legata all’evoluzione della prima fase. Di conseguenza, se quest’ultima non si realizza, l’intera idea deve essere considerata nulla.

Non vi è alcuna sollecitazione all’investimento; quanto riportato va inteso unicamente come il punto di vista di un utente della piattaforma. L’onere di approfondire ricade sul lettore, attraverso le proprie conoscenze ed esperienze.

Ogni commento che schernisce l’autore, l’idea o il grafico verrà segnalato al moderatore della piattaforma. Non fornirò ulteriori risposte in merito. Grazie per l’attenzione.

Quando un solo lavoro non bastaNegli ultimi mesi, sempre più americani si trovano nella necessità di dover avere più di un salario per far fronte ai costi crescenti delle necessità quotidiane. A giugno 2025, il numero di persone con più di un lavoro è salito di 282.000 unità, sfiorando la quota di 8,87 milioni. Tale livello supera di circa 800.000 persone il picco registrato durante la crisi finanziaria del 2008. Questo dato sottolinea come una fetta importante della forza lavoro americana viva oggi una realtà economica più difficile rispetto a quella di quasi vent’anni fa.

L’incidenza dei lavoratori con più impieghi sul totale dell’occupazione ha raggiunto il 5,5%, terzo valore più alto degli ultimi 16 anni. In particolare, sono aumentati in modo significativo anche i lavoratori che svolgono un lavoro full-time principale e contemporaneamente un secondo lavoro part-time. Questa categoria rappresenta il 3,1% dell’occupazione totale.

Questi numeri rivelano una realtà economica in cui molte famiglie americane non riescono più a sostenere le spese di base con un solo lavoro. L’aumento del costo della vita, inclusi affitti, beni alimentari, energia e assistenza sanitaria, spinge un numero sempre più ampio di persone a cercare anche un secondo impiego. È un segnale chiaro di come la perdita di potere d’acquisto reale stia influenzando direttamente il mercato del lavoro.

Dal punto di vista macroeconomico, questa dinamica segnala una pressione crescente sul budget delle famiglie, che può avere ripercussioni su consumi e risparmi, elementi fondamentali per la crescita economica. Sebbene il tasso di disoccupazione resta relativamente basso, il fenomeno del lavoro multiplo evidenzia che il mercato del lavoro americano soffre di una qualità dell’occupazione problematica, dove la stabilità e la sostenibilità economica non sono garantite.

Il livello crescente di lavoratori con più occupazioni può indicare un rallentamento dei consumi dovuto alla crescente difficoltà economica, che a sua volta può influire negativamente su settori chiave come la vendita al dettaglio, i servizi e l’immobiliare.

Il giappone è a rischio recessione?Negli ultimi mesi, l’economia giapponese mostra segnali sempre più chiari di rallentamento, con i dati recenti che alimentano le preoccupazioni circa l’entrata in recessione del Paese.

A giugno 2025, le esportazioni giapponesi sono diminuite dello 0,5% su base annua, segnando il secondo calo mensile consecutivo. La contrazione è stata particolarmente marcata nell’export di automobili e acciaio, rispettivamente calati del 27% e del 29% su base annua. Gran parte di questa decrescita è imputabile all’introduzione di tariffe statunitensi aggressive, che hanno imposto un aumento dei costi sui prodotti esportati dal Giappone, soprattutto nel settore automobilistico.

Il calo delle esportazioni pesa gravemente su un’economia già indebolita: nel primo trimestre del 2025 il PIL giapponese si è contratto del 0,7% su base annua e dello 0,2% rispetto al trimestre precedente. Secondo le definizioni convenzionali, due trimestri consecutivi di crescita negativa indicano una recessione tecnica. In questo contesto, vista la probabile prosecuzione del calo delle esportazioni nel secondo trimestre a causa delle tariffe e della debole domanda globale, il rischio che il Giappone stia entrando in recessione è molto concreto.

Ulteriori segnali di rallentamento arrivano dagli indicatori economici anticipatori. Il Leading Economic Index (LEI) giapponese, che rappresenta un indicatore predittivo del ciclo economico, è ulteriormente sceso a maggio 2025, dietro soprattutto a un calo delle nuove costruzioni e a pressioni inflazionistiche che riducono il potere d’acquisto reale. Anche la fiducia dei consumatori si è indebolita, complice l’inflazione persistente che erode i salari reali e frena la domanda interna.

Nonostante questi dati preoccupanti, alcune parti dell’economia mostrano resilienza o segnali di investimento: la spesa privata per investimenti è cresciuta nel primo trimestre, indicativa di un certo ottimismo in settori legati alla tecnologia e all’automazione. La politica monetaria è al centro dell’attenzione. La Banca del Giappone, dopo anni di tassi ultra-bassi, ha iniziato a considerare aumenti graduali per contenere l’inflazione e rafforzare la valuta. Si attende che i tassi a breve termine salgano allo 0,75% entro fine 2025, con ulteriori rialzi semestrali nel biennio successivo.

Per chi opera sui mercati finanziari e nel trading, questa situazione implica un quadro di crescente incertezza e volatilità. La potenziale recessione in Giappone può pesare su asset legati al paese, come yen, azioni e titoli di stato, e influenzare le dinamiche di catene globali del valore soprattutto in settori chiave come l’automotive e l’acciaio. È cruciale monitorare da vicino i dati sui prossimi trimestri, le mosse della Banca del Giappone e l’evoluzione delle tensioni commerciali con gli Stati Uniti.

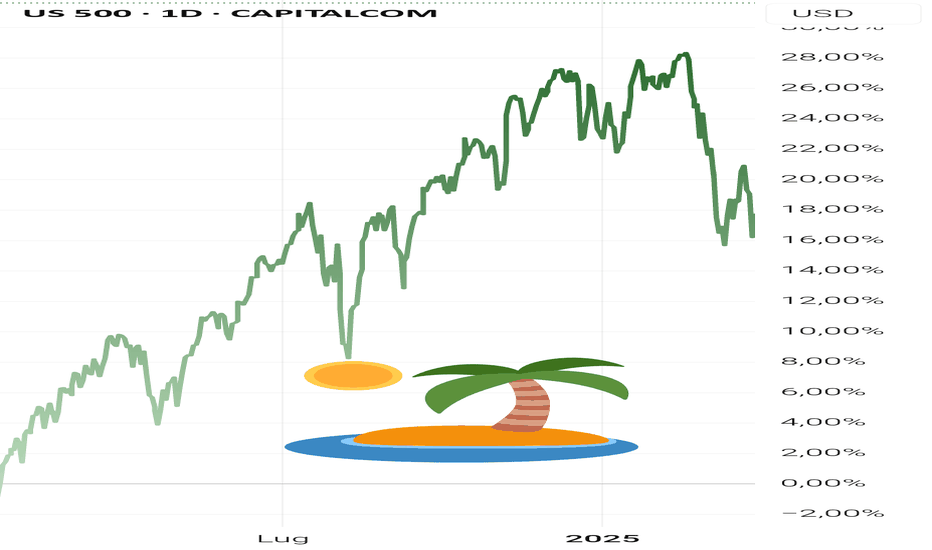

Traders, quanto avete guadagnato nel 2024?Chart di Capital.Com

È una provocazione, per carità non rispondete.

I numeri del trading

I broker che ci dànno la possibilità di fare trading con i cfd, hanno l'obbligo di comunicare in modo ben visibile nei loro siti la percentuale dei conti di trading che risultano in perdita.

Seppure con qualche differenza tra un broker e l'altro, i numeri mediamente dicono che tra il 75% e l'80% di chi si cimenta con questa attività perde soldi.

Operazioni suggerite

Il 17 gennaio del 2024 ho iniziato ad introdurre alcune tipologie di analisi che contengono indicazioni operative ben precise.

Intendo ipotesi di trade con chiare indicazioni di:

ivello di entrata

stop loss

take profit

A scanso di equivoci, non offro alcun servizio di trading a pagamento: segnali, formazione e quant'altro.

Tutto ciò che comunico su questa piattaforma è esclusivamente a scopo didattico e informativo.

Essendo un consulente finanziario abilitato all'offerta fuori sede, la normativa mi consente di dare raccomandazioni di investimento.

Tuttavia non di tipo generico.

Posso fornire consulenza e consigli di investimento solo personalizzati, cioè previo consenso e sulla base di precise raccolta di informazioni che la legge prescrive puntualmente (Mifid e altro).

Ciò che faccio quotidianamente nel mio lavoro.

Questo è il motivo per cui nel contesto di TradingView non è possibile, anzi è vietatissimo, fornire consigli di investimento.

Ciò chiarito, tenuto conto della natura puramente informativa dei contenuti delle analisi proposte, a titolo puramente statistico ho elaborato un report delle indicazioni operative fornite in questi mesi.

Emergono, come vedremo, risultati interessanti che mi auguro siano da stimolo per un approccio più asciutto, semplicistico ed essenziale a questa meravigliosa attività.

Il mio approccio al trading è, per scelta, di tipo “tradizionale”, discrezionale e fatto da un consumo responsabile (minimo possibile) di indicatori privilegiando piuttosto la price action.

Tuttavia, è una scelta personale e non ha pretese di essere migliore rispetto ad altre.

Come dico sempre: se funziona tutto va bene.

Non amo la complessità sui grafici, mi affido piuttosto all'esperienza che da sola e volentieri, per quel che mi riguarda, riesce a farmi rinunciare ad una selva di indicatori.

Report operatività

Con piacere condivido il mio pensiero ed il mio approccio al trading, ciò detto andiamo al sodo.

In sintesi questi sono i risultati dal 17/1/24 al 31/3/25:

107 operazioni suggerite, 74% a target

Il money management prevede di mettere a rischio in ogni operazione 1% non del capitale versato ma dell'equity. Quando una strategia risulta profittevole, questo garantisce un formidabile effetto di capitalizzazione composta (compounding effect).

list]Tra i vari possibili take profit suggeriti ho scelto sempre quello più conservativo, cioè più vicino al livello di entry.

Non si tiene conto di:

spread

allargamento spread

imposte

slippage

swap

Il risultato è, come detto, che il 74% dei trades è andato a target con un reward/risk medio di circa 1:1.

Una performance tripla rispetto, ad esempio, allo S&P500.

Performance migliore anche del Ftse-mib, e dei BTP.

Non avendo personalmente fatto tutte le operazioni suggerite, non posso fornire il report analitico della piattaforma di trading poiché parziale.

Invece, ho elaborato con un software di analisi che uso per lavoro le singole operazioni suggerite.

Per chi fosse curioso, volentieri fornisco l'analisi completa.

WisdomTree - Tactical Daily Update - 18.07.2025Borse Usa a nuovi massimi contagiano anche quelle EU e asiatiche.

Trump pungola ancora Powell, ma non pensa di rimuoverlo.

Dati macro Usa incoraggianti a giugno: 2’ trimestre in recupero?

Mondo crypto in fermento: prosegue la “legittimazione” dell’asset class.

Mercati in fermento tra dazi, dati macro e rally tech: Trump resta al centro del gioco. La giornata del 17 luglio ha portato una ventata di ottimismo sui mercati globali. Il Presidente USA Donald Trump ha lasciato intendere la possibilità di un accordo con l’Unione Europea sul fronte dei dazi, innescando un'ondata di acquisti sia in Europa che a Wall Street.

Wall Street brinda: l’S&P 500 ha guadagnato ]0,54%, mentre il Nasdaq ha chiuso ]0,75%. In Europa, Amsterdam ha brillato con +1,3%, seguita da Parigi, +1,2%, Francoforte, +1,1%, e Milano, +0,92%. Positive anche Madrid, +0,6%, e Londra, +0,5%.

Anche il clima tra Casa Bianca e Federal Reserve sembra essersi lievemente disteso, dopo che Trump ha smentito le voci di un possibile licenziamento di Jerome Powell. Tuttavia, non ha perso l’occasione per pungolare il chairman della Fed: “Ottimi i numeri appena usciti. Abbassi i tassi”, ha scritto, riferendosi ironicamente a Powell come “troppo tardi”, sottolineando come altri banchieri centrali abbiano già tagliato i tassi d’interesse.

Le sue parole sono arrivate a ridosso della pubblicazione di dati macro USA positivi. A giugno, le vendite al dettaglio sono cresciute ]0,6% su base mensile (ben oltre il +0,1% atteso), dopo un calo di /0,9% a maggio. A trainare sono stati i settori: beni di consumo (+1,8%), auto e ricambi (+1,2%), materiali da costruzione (+0,9%) e abbigliamento (+0,9%).

Anche sul fronte lavoro buone notizie: le richieste di sussidi di disoccupazione sono scese di 7.000 unità, attestandosi a 221.000, sotto le attese (234.000). Segnali incoraggianti anche dalla fiducia dei costruttori (indice NAHB), che a luglio si è attestata a 33 punti, come atteso.

Nel frattempo, il dollaro si è rafforzato, centrando la quinta chiusura positiva nelle ultime sei sedute. Il cambio euro/dollaro è sceso a 1,1585 (-0,46%). L’euro ha guadagnato leggermente sullo yen (+0,03% a 172,16), mentre il cambio dollaro/yen è salito +0,5% a 148,58.

Sul fronte obbligazionario europeo, lo spread BTP-Bund ha chiuso in lieve calo a 88 punti base, mentre il rendimento del decennale italiano è sceso al 3,56% (dal 3,58% della vigilia).

Trump ha inoltre dichiarato che intende scrivere a oltre 150 Paesi per proporre un tasso doganale unilaterale, probabilmente del 10% o 15% ha detto ai giornalisti.

Pur mantenendo il pugno duro, Trump ha aperto uno spiraglio: “Potremmo forse raggiungere un accordo con l’Europa. Sono indifferente, ma stavolta sarà molto diverso dal passato”, ha affermato.

L’UE, nel frattempo, prepara le contromosse. Secondo il Financial Times, Bruxelles sta stilando una lista di possibili dazi contro i servizi USA e controlli alle esportazioni, che si aggiungerebbero alle misure già discusse su Eur 72 miliardi di importazioni statunitensi (inclusi aerei Boeing, auto e bourbon).

La spinta positiva stamane, 18 luglio, ha raggiunto anche l’Asia. L’Hang Seng di Hong Kong è salito +0,7%, toccando i massimi da oltre tre anni. Bene i colossi tech: Alibaba +2,3%, JD.com +2,7%. Il CSI 300 ha guadagnato +0,5%, mentre il Taiex di Taiwan è avanzato dell’1%, trainato da TSMC. Il merito? La nuova apertura USA sui chip destinati alla Cina, promossa direttamente da Trump.

In controtendenza il Nikkei giapponese (-0,2%), penalizzato dall'accelerazione dell'inflazione. Il rendimento del bond decennale nipponico è sceso all’1,53%, cinque punti base sotto i massimi dal 2008.

In Corea, il Kospi resta piatto, ma consolida i massimi dal 2021. Il governo di Seul segnala ancora pressioni al ribasso, ma nota un miglioramento del sentiment dei consumatori per il terzo mese consecutivo.

Bitcoin supera stamattina 120.700 dollari, in rialzo di oltre +1%, avvicinandosi ai massimi recenti. Secondo il Financial Times, Trump potrebbe aprire gli investimenti in crypto ai fondi pensione statunitensi, tra cui giganti come il Federal Retirement Thrift e CalPERS. Un segnale forte di legittimazione per l'intero settore.

Sul fronte materie prime, il greggio è salito di un dollaro a causa degli attacchi con droni sui giacimenti nel Kurdistan iracheno, che hanno dimezzato la produzione della regione in quattro giorni. La domanda stagionale di viaggi in Usa continua a sostenere i prezzi.

L’indice Bloomberg Commodity ha chiuso il terzo rialzo consecutivo a 104,8 dollari. Occhi puntati sul rame, in recupero a doppia cifra dopo che Trump ha annunciato un dazio del 50% sulle importazioni di rame a partire dal 1° agosto.

Morale: il rally globale è trainato soprattutto dai semiconduttori, dal comparto crypto e dal settore Aerospazio & Difesa. Deboli, invece, i titoli legati al lusso, ai media, al settore automobilistico e farmaceutico, tutti ancora negativi da inizio anno.

Occhi aperti oggi, 18 luglio, sul dato della fiducia dei consumatori dell’Università del Michigan, previsto alle ore 16:00. Le attese prevedono 61,5 punti, in crescita rispetto ai 60,7 di giugno. Un dato che potrà fornire preziosi indizi sulle future mosse della Fed.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.