Oltre l'analisi tecnica

Ieri USA su di oltre l'1% dopo un inizio di agosto difficileLe azioni rimbalzano di oltre l'1% dopo un inizio di agosto difficile

Agosto sembra improvvisamente molto migliore dopo che tutti i principali indici hanno registrato un rimbalzo ieri, dopo un inizio di mese difficile venerdì scorso.

Il NASDAQ è balzato dell'1,95% (circa 403 punti) ieri a 21.053,58, con la maggior parte dei titoli Mag 7 in netto rialzo, in particolare NVIDIA (NVDA, +3,6%), Meta Platforms (META, +3,5%), Alphabet (GOOGL, +3,1%), Tesla (TSLA, +2,2%) e Microsoft (MSFT, +2,2%).

L'S&P ha interrotto una serie di quattro giorni di perdite con un impressionante guadagno dell'1,47% a 6.329,94, mentre il Dow Jones ha interrotto il suo calo di cinque giorni con un rialzo dell'1,34% (circa 585 punti) a 44.173,64.

Che inizio di agosto deprimente quello di venerdì scorso. Il NASDAQ è crollato di oltre il 2%, mentre gli altri indici hanno perso oltre l’1% dopo un rapporto sull'occupazione di luglio nettamente inferiore alle attese. Peggio ancora, i dati dei mesi precedenti sono stati significativamente rivisti al ribasso, il che ha portato gli investitori a chiedersi se l’economia fosse stata più debole del previsto dal Giorno della Liberazione. Anche la scadenza per le contrattazioni è stata una sfida per gli investitori.

Ma ieri è stata una buona vecchia sessione di inversione di tendenza, con i principali indici che hanno recuperato quasi completamente il crollo di venerdì. (Il Dow Jones ha effettivamente recuperato tutto e anche di più.)

Il mercato probabilmente si è reso conto che siamo ancora vicini all’inizio della stagione degli utili. E poiché le azioni in genere salgono durante la stagione degli utili, potrebbe esserci una certa riluttanza a essere troppo negativi, mentre gli utili, finora, sono stati migliori del previsto.

Ad esempio, Palantir Technologies (PLTR) è stato il principale report di ieri dopo la chiusura. Il fornitore di software di automazione basato sull’intelligenza artificiale ha riportato una sorpresa positiva sugli utili del 14,3% su un fatturato di 1 miliardo di dollari. L’azienda ha anche rivisto al rialzo le sue previsioni di fatturato per l’intero anno. Le azioni di PLTR sono attualmente in rialzo del 3,5% dopo l'orario di chiusura, al momento in cui scriviamo. Ma questa è solo la punta dell’iceberg per quanto riguarda gli utili di questa settimana.

Abbiamo altre 1.600 aziende pronte a pubblicare i risultati tra oggi e il resto della settimana, tra cui Advanced Micro Devices (AMD) e Arista Networks (ANET) martedì (dopo la chiusura); Uber (UBER), AppLovin (APP) e Disney (DIS) mercoledì; ed Eli Lilly (LLY) e Constellation Energy (CEG) giovedì, per citarne alcune.

Con meno dati economici questa settimana e nessuna riunione della Fed, anche la situazione commerciale potrebbe essere un fattore determinante per il mercato. La notizia principale di ieri è stata l’intenzione del Presidente Trump di aumentare “sostanzialmente” i dazi sull’India come penalità per l’acquisto di petrolio russo da parte di quel Paese. Il mercato ha retto bene nonostante la recente incertezza sui dazi, dopo la ripresa del Giorno della Liberazione. Ma qualche altro accordo sarebbe sicuramente di grande aiuto.

Marco Bernasconi Trading

Gold non è finita qua ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

Capital.com è il mio alleato per l’analisi tecnica: grafici fluidi, puliti e precisi!

🌞 Buongiorno a tutti 🌞

🟨 Oro // Analisi macro - 5 Agosto 2025

📌 Contesto Attuale

I mercati iniziano la settimana digerendo i dati del lavoro USA usciti venerdì:

➖ Solo +73.000 nuovi occupati a luglio

➖ Revisione al ribasso di maggio e giugno: -258.000

➖ Tasso di disoccupazione salito al 4,2%

Risultato? Crollo dei rendimenti obbligazionari (2Y vicino al 3,85%) e aspettative di taglio dei tassi entro novembre.

⚠️ Ma non è finita qui:

Trump ha annunciato nuovi dazi e ha licenziato il capo del Bureau of Labor Statistics, generando ancora più incertezza politica ed economica. Tutto questo favorisce l’oro come bene rifugio.

📊 Sentiment e Scenario

-Clima sempre più dovish post-NFP

-Il mercato del lavoro rallenta, anche se i salari restano solidi

-Il settore tech regge grazie all’AI

-I dazi e l’instabilità politica creano premio di rischio macro

🎯 Bias: Personalmente rimango Bullish su GOLD ma essendo molo alti bisogna studiarselo bene.

L’oro resta supportato da:

-Rendimenti in calo

-Incertezza politica e macro

-Timori di recessione

Ma attenzione: liquidità ridotta in estate = possibili correzioni improvvise.

I mercati si trovano in un paradosso di politica monetaria:

-L’inflazione potrebbe salire con i dazi

-Ma la crescita sta rallentando

➡️ La Fed è su un filo: tagliare troppo presto rischia di alimentare l’inflazione, aspettare troppo rischia di far crollare l’economia.

📅 Agosto sarà volatile.

🟡 Oro favorito, ma serve gestione attiva del rischio.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

Rialzi azionari, tensioni sui dazi e dati contrastantiBORSE IN PULLBACK

Ieri i principali indici azionari statunitensi hanno registrato rialzi tra l’1% e il 2% nella prima seduta della settimana. Il Dow Jones ha guadagnato l’1,34%, salendo a 44.174 punti, mentre l’S&P 500 è avanzato dell’1,47% a 6.330 punti. Migliore la performance del Nasdaq, in crescita dell’1,95% a 21.054 punti.

Poche novità sul fronte delle notizie: le scommesse sui prossimi tagli dei tassi da parte della Federal Reserve e le attese per utili superiori alle previsioni hanno sostenuto il mercato. Le azioni erano crollate la scorsa settimana dopo le revisioni aggressive dei dati sull’occupazione, che hanno indebolito la percezione di resilienza del mercato del lavoro statunitense.

Le incertezze economiche legate ai dazi e all’aumento della spesa in deficit da parte del governo USA hanno rafforzato l’ipotesi di molteplici tagli dei tassi da parte della Fed nel corso dell’anno. I future sui tassi hanno mostrato un rally nelle posizioni che prezzano un taglio già nella prossima riunione.

Il presidente Trump dovrebbe annunciare nei prossimi giorni il nuovo presidente della Fed, probabilmente favorevole a una politica di tassi più bassi nel 2026.

Tra i titoli, Palantir è balzata del 4% in attesa della pubblicazione degli utili dopo la chiusura. Apple, Amazon e Nvidia hanno guadagnato oltre l’1%. In controtendenza, Berkshire Hathaway ha perso il 3% dopo la pubblicazione dei risultati nel fine settimana.

VALUTE

Sul mercato valutario, la giornata di ieri è stata caratterizzata da bassa volatilità e scarsi volumi, con oscillazioni molto contenute.

L’EUR/USD è rimasto sopra quota 1,1550, primo livello di supporto, ma non lontano dalla resistenza chiave posta a 1,1590. Anche l’USD/JPY si è mosso in un range ristretto tra 146,70 e 147,30.

La sterlina (Cable) è rimasta compresa tra 1,3275 e 1,3300. Il franco svizzero è rimasto stabile in area 0,9350 contro euro e 0,8080 contro dollaro.

Si attende un nuovo "trigger", ovvero un innesco, che possa modificare l’attuale equilibrio. I principali fattori da monitorare restano i dati macroeconomici e le notizie su eventuali nuovi accordi commerciali.

ORDINI ALL’INDUSTRIA

A giugno 2025, i nuovi ordini di beni manifatturieri statunitensi sono diminuiti del 4,8%, in linea con le aspettative di un calo del 4,9%, dopo un’impennata rivista dell’8,3% a maggio.

Il calo è stato principalmente causato da una flessione del 22,4% negli ordini di attrezzature per i trasporti, che ha parzialmente invertito l’aumento del 48,5% registrato il mese precedente.

Gli ordini di aeromobili civili sono scesi del 51,8% dopo un aumento del 231,6% a maggio, mentre quelli di navi e imbarcazioni sono diminuiti del 20,0%, dopo un incremento del 39,9%.

PETROLIO

I future sul greggio WTI sono scesi a 66,5 dollari al barile, dopo la decisione dell’OPEC+ di aumentare la produzione in un contesto di crescente incertezza geopolitica.

È stato confermato un incremento di 547.000 barili al giorno a partire da settembre, completando l’inversione graduale dei tagli volontari effettuati nel 2023.

Sebbene la mossa fosse attesa, ha rafforzato le previsioni secondo cui l’offerta globale potrebbe superare la domanda entro fine anno, con un possibile aumento delle scorte.

Nel frattempo, i dati deboli sull’occupazione negli Stati Uniti hanno alimentato timori di rallentamento economico, aggravati dalla recente ondata di dazi imposta dall’amministrazione Trump.

Il presidente ha inoltre minacciato sanzioni secondarie contro i paesi che acquistano petrolio russo, con particolare riferimento all’India. Le misure potrebbero entrare in vigore già dall’8 agosto.

CHF STABILE

Il franco svizzero si è leggermente indebolito, attestandosi intorno a 0,81 contro il dollaro USA, a causa delle preoccupazioni legate ai nuovi dazi statunitensi, che hanno oscurato un modesto aumento dell’inflazione.

Il 1° agosto, l’amministrazione Trump ha annunciato un dazio del 39% sulle esportazioni svizzere, superiore al 31% annunciato ad aprile. Le misure entreranno in vigore il 7 agosto.

Se mantenute, queste tariffe potrebbero accentuare le pressioni disinflazionistiche in Svizzera. L’inflazione è salita allo 0,2% su base annua a luglio, leggermente sopra le attese dello 0,1%, ma ancora vicina allo zero.

La debole crescita dei prezzi, insieme ai crescenti rischi esterni, suggerisce che la Banca Nazionale Svizzera potrebbe optare per ulteriori tagli dei tassi, portandoli in territorio negativo.

A peggiorare il quadro, il PMI manifatturiero svizzero è sceso a 48,8 a luglio, rispetto a 49,6 di giugno, segnalando una contrazione più marcata del settore.

PMI CINA IN RIPRESA

A luglio 2025, l’indice Caixin China General Services PMI è salito a 52,6, in aumento rispetto al minimo di 50,6 registrato a giugno e sopra le attese di 50,4.

Il dato segnala la più rapida espansione del settore dei servizi da maggio 2024, con nuovi ordini in crescita grazie a una rinnovata domanda estera.

La domanda estera è aumentata per la prima volta in tre mesi, al ritmo più rapido degli ultimi cinque, sostenuta dalla ripresa del turismo e da condizioni commerciali più stabili.

L’occupazione è cresciuta al ritmo più veloce da luglio 2024, recuperando dopo il calo del mese precedente. Anche gli arretrati di lavoro sono leggermente aumentati.

Guardando al futuro, il sentiment delle imprese è migliorato, sostenuto dalla speranza di un rafforzamento delle condizioni economiche e commerciali globali nei prossimi mesi.

Saverio Berlinzani

Qualsiasi materiale fornito non tiene conto dell’obiettivo di investimento specifico e della situazione finanziaria di chiunque possa riceverlo. I risultati passati non sono un indicatore affidabile dei risultati futuri. AT fornisce un servizio di sola esecuzione. Di conseguenza, chiunque agisca in base alle informazioni fornite lo fa a proprio rischio.

Le informazioni qui fornite non costituiscono una ricerca di investimento. I materiali non sono stati preparati in conformità ai requisiti legali volti a promuovere l’indipendenza della ricerca di investimento e in quanto tali devono essere considerati come una comunicazione pubblicitaria. Tutte le informazioni sono state preparate da ActivTrades (altresì “AT”).

Le informazioni non contengono una raccolta dei prezzi di AT, né possono essere intese come offerta, consulenza, raccomandazione o sollecitazione ad effettuare transazioni su alcuno strumento finanziario. Non viene fornita alcuna dichiarazione o garanzia in merito all’accuratezza o alla completezza di tali informazioni.

04 AGO | SUPPOSTA DEL GIORNOITA

Salve a tutti. Update di Ciclica Armonica sul BTC

il suggerimento è non perdere di vista F+2 per le prossime 2 settimane

infatti aver preso alla perfezione il target calcolabile dall'inverso, quello che inseguivamo da settimane a 112.000 dollari, ci costringe a valutare il TOP del T+2i

Ergo dal minimo del 03 agosto siamo a caccia delle strutture di indice che ci riporteranno intorno ai 118 mila circa per la chiusura del T+2i inverso

seguiremo il movimento dalle prime struttura del nuovo T in partenza

Buon slow trading a tutti

ENG

Hello everyone. Harmonic Cycle update on BTC.

The suggestion is: do not lose sight of F+2 over the next two weeks.

In fact, having hit the inverse-calculated target perfectly — the one we’ve been tracking for weeks at $112,000 — we now need to assess the TOP of the T+2i.

Therefore, from the August 3 low, we are hunting for the index-side structures that could bring us back up to around $118,000 to close the inverse T+2i.

We’ll track the move starting from the initial structures of the new T cycle.

Wishing everyone steady and disciplined slow trading.

Rientro col botto: il lavoro USA frena e torna lo spettro recess🚨 Today’s Trading – 04.08.2025

👉🏼 MARKET BACKGROUND

Ben ritrovati cari amici traders! Dopo la pausa estiva rientriamo in pieno cambio di narrativa per i mercati internazionali.

Avevamo lasciato i mercati azionari vicini ai massimi per gli indici industriali, e con nuovi record nel tech. L’euforia correva sui listini mondiali e anche il dollaro USA stava recuperando terreno dopo un primo semestre in profondo rosso.

La paura sembrava svanita: la tanto annunciata fine dell’eccezionalismo americano pareva archiviata, e i flussi tornavano decisi verso i cari vecchi States.

Venerdì, la svolta.

I dati sul mercato del lavoro deludono profondamente gli operatori, sia nella lettura attuale (solo 73.000 nuovi posti di lavoro) sia nelle revisioni dei mesi precedenti, che crollano, portando il totale dell’ultimo trimestre a soli 106.000 nuovi impieghi — una media di appena 57.000 al mese. Davvero troppo poco.

La reazione non si fa attendere: le cattive notizie tornano ad essere cattive, specialmente considerando i venti contrari delle politiche doganali sempre più consolidate a livello globale. La pausa della recessione torna ad accorciarsi.

“Ma la FED taglierà presto i tassi e tutto si sistemerà!”

Questo è l’eco che rimbalza in questi momenti. Ma va ricordato che tagliare i tassi non è di per sé garanzia di una ripresa dei listini.

Solo un taglio accompagnato da segnali di ripartenza reale dell’economia – e non da una recessione – può dare il via a una vera fase di euforia.

Ora più che mai sarà essenziale monitorare tutti gli altri parametri macro USA, alla ricerca di conferme che possano dare fondamento all’ipotesi recessiva e motivare rotazioni di portafoglio verso strategie più difensive.

👉🏼 FOREX

L’ipotesi di una recessione negli Stati Uniti, unita all’attesa per un imminente taglio dei tassi, ha pesato sul biglietto verde, che ha perso gran parte dei progressi rialzisti realizzati a luglio. Il Dollar Index scende dai massimi di 100.50 tornando sotto quota 100, toccando i primi supporti statici a 98.50.

Immediate le risposte dalle altre majors:

EUR/USD riparte dai minimi di 1.14 e torna a testare area 1.16. Tuttavia, è prematuro parlare di nuova forza dell’euro, soprattutto dopo l’accordo USA–EU sui dazi. Meglio restare vigili sull’evoluzione del dollaro e sulle decisioni della FED. Il mercato FX resta dollaro-centrico.

Male invece la sterlina, che dai massimi di fine giugno a 1.38 perde il -4.72%, tornando ai minimi di 1.3140. Cresce l’attesa per la riunione di questa settimana della BoE, con i mercati che scommettono su un taglio dei tassi per dare ossigeno a un’economia anemica e in cerca di credito a basso costo.

👉🏼 EQUITY

Il settore azionario perde smalto. In Europa e negli USA la scorsa settimana ha chiuso in rosso.

In Europa, il DAX resta incapace di superare quota 24.800 pt. Pesa la delusione per gli accordi USA–EU, che raffreddano l’ottimismo su una ripresa dell’economia continentale. I supporti a 23.200 pt non sono ancora stati messi alla prova, per cui il trend rialzista di medio periodo è ancora intatto — ma è presto per parlare di occasioni long.

Negli USA, nonostante ottime trimestrali nel settore tech, i mercati hanno chiuso deboli.

Il Nasdaq, che aveva aggiornato i massimi a 24.000 pt, ha ceduto bruscamente venerdì.

Il Russell 2000 resta invece debole, incapace di superare 2.540 pt, e ora sotto 2.300 pt.

Le 2.000 aziende del Russell, vero tessuto dell’economia americana, restano ferme al palo, mentre trainano sempre le solite megacap. Il rischio di concentrazione aumenta.

👉🏼 COMMODITIES

Il gold riparte dai supporti a 3.301 $, ma domina la lateralità: il metallo giallo è incapace di aggiornare i massimi e resta sotto i 3.500 $, costruendo un classico triangolo di consolidamento.

Meglio l’argento, che mantiene i supporti a 36,650 $ e conferma il trend rialzista.

Segnaliamo infine il forte storno del rame: dopo aver toccato i massimi a 6.000 $, il metallo rosso è tornato verso 4.460 $, complice l’ennesimo ritrattamento verbale di Trump.

Buon trading!

🔹 Salvatore Bilotta

#AN023: Dazi USA e Dati sul Lavoro che Affossano il Dollaro

Oggi voglio parlarvi delle ultime notizie rilevanti della settimana, concentrandoci sui Dazi USA e i Dati sul Lavoro che affossano il Dollaro e in generale il loro impatto sul Forex. Salve, sono il Trader Forex Andrea Russo, trader Indipendente e prop trader con attualmente 200 mila dollari di capitale in gestione e Vi ringrazio anticipatamente per il vostro tempo.

Iniziamo:

1. Lavoro USA deludente & nuove dazi Trump

Il rapporto Non-Farm Payrolls (luglio) mostra solo 73.000 nuovi impieghi (+ tassi di disoccupazione al 4,2%), con revisioni negative per maggio-giugno: −258k posti.

Il presidente Trump ha subito firmato ordini esecutivi con dazi reciproci (10–41%) su 68 Paesi, tra cui Canada, Svizzera, India e Taiwan

Il dollaro USA ha perso terreno, Treasury yields sono caduti drasticamente e il mercato ora prezza un taglio tassi al 90% già a settembre.

Impatto FOREX:

USD debole su tutti i cross principali (EUR/USD, GBP/USD, AUD/USD).

Valute emergenti come MXN, TRY, INR potrebbero stabilizzarsi o guadagnare contro USD.

JPY, CHF guadagnano appeal come rifugio; USD/JPY e USD/CHF verso possibili inversioni.

2. Ritorno swap RBI da $5 mld, impatto liquidità India

Scadenza swap RBI con controvalore ₹43.000 cr (~5 mld USD) prevista per 4 agosto: possibile drenaggio di liquidità dal sistema bancario indiano.

Impatto FOREX:

Potenziale pressione ribassista sul INR, volatilità su USD/INR.

Monitorare flussi capitali: guadagno USD/INR possibile se ruoli commerciali rimangono bilanciati.

3. Previsioni FMI migliorate ma attenti ai rischi dei dazi

L’IMF ha rivisto ricrescita globale 2025 al 3,0%, ma avverte su rischi persistenti da tariffe elevate e tensioni geopolitiche.

Impatto FOREX:

Valute di commodity (AUD, CAD, NZD) beneficiano di tono moderatamente positivo.

USD debole, ma emergenti vulnerabili se la crescita si indebolisce ulteriormente.

4. 🇺🇸 Fed mantiene tassi elevati e rinvia tagli

Il FOMC ha lasciato i tassi Fed al 4.25–4.50%, con approccio “wait‑and‑see”. Divergenze interne su potenziali tagli anticipati.

Impatto FOREX:

Limita rialzi USD su breve.

Se Powell resta attendista, il dollaro tenderà a restare debole o stagnante.

5. 📉 Corretto rialzo treasuries e aspettative verso taglio tassi

Bond yields a 2 anni -25 bps, prezzano 65–100 bps di tagli entro fine anno. Mercati riducono fiducia su dati lavorativi e credibilità BLS messa in discussione.

Impatto FOREX:

USD sotto pressione, soprattutto su EUR/USD e GBP/USD.

Valute a tasso più alto come AUD, NZD possono guadagnare flussi carry trade.

6. 🌏 Mercati Asia‑Pacifico nervosi su spinta americana e yen forte

Azioni asiatiche contrastate: Nikkei -2%, MSCI Asia +0.3%. Yen forte penalizza esportazioni giapponesi.

Impatto FOREX:

JPY rafforzato, possibile compressione USD/JPY sotto 150.

AUD/JPY e NZD/JPY sensibili a flussi risk-on/off verso JPY.

7. Rischio-paese crescente, emergenti sotto stress

Esperti consigliano hedge valuta e sovrano per volatilità USA, impatto su portafogli internazionali.

Rafforzamento CHF, JPY, e possibile debolezza su valute termiche meno liquide.

Resta alto interesse su USD rispetto a valute emergenti ad alto rischio.

8. Eventi centrali attesi: Symposium di Jackson Hole (21–23 agosto)

Discorso Powell e altri regulator attesi. Nessuna riunione Fed/ECB a breve, fa crescere l’importanza di Jackson Hole come catalizzatore.

Impatto FOREX:

Potenziale flash volatilità su USD, EUR, GBP a seguito di indicazioni forward guidance.

Wall Street crolla sui dati del lavoro USAWALL STREET CROLLA SUI NFP

Wall Street è crollata venerdì, in seguito al deludente rapporto sull’occupazione relativo ai Non Farm Payrolls e alla nuova tornata di dazi annunciata dal Presidente Trump. L’S&P 500 e il Nasdaq hanno perso rispettivamente l’1,6% e il 2,2%, registrando i cali più marcati da aprile, mentre il Dow Jones ha ceduto 542 punti.

I posti di lavoro sono aumentati di sole 73.000 unità a luglio, ben al di sotto delle aspettative, con forti revisioni al ribasso per i mesi precedenti. Questo evidenzia una debolezza del mercato del lavoro francamente inattesa, specie dopo i dati ADP e JOLTS di inizio settimana.

Lo scenario apre alla possibilità di un taglio dei tassi da parte della Fed, con le probabilità di una riduzione a settembre salite all’80%, rispetto al 45% precedente. Anche i rendimenti dei titoli del Tesoro USA confermano questo scenario, registrando un calo.

Il sentiment è peggiorato dopo l’imposizione di nuovi dazi, dal 10% al 41%, su importazioni da partner chiave come Canada, India e Taiwan. Sul fronte aziendale, Amazon ha perso quasi l’8% a causa delle deludenti previsioni sul cloud, trascinando al ribasso il settore tecnologico. Apple ha ceduto il 2,9% nonostante i buoni risultati. Exxon (-1,8%) e Chevron (-0,1%) hanno superato le aspettative, mentre Eli Lilly (+3%) ha guadagnato grazie alle speranze di una migliore copertura dei farmaci. Moderna ha perso il 6,6% a causa delle preoccupazioni sui vaccini.

Tutti e tre i principali indici hanno registrato perdite settimanali.

VALUTE

La reazione del mercato valutario ha visto il dollaro crollare: da 1,1400 è tornato quasi a 1,1600, chiudendo la settimana in area 1,1580. Dopo una settimana di rialzi, il biglietto verde ha ripiegato, complice l’idea che l’unico modo per contrastare i dazi di Trump fosse la svalutazione delle divise concorrenti.

Venerdì, a seguito del dato NFP e delle nuove misure tariffarie, il dollaro è crollato per via della probabile riduzione della forbice dei tassi tra la Fed e le altre banche centrali, che hanno già tagliato. Il dollaro si trova ora a un bivio, alimentato da un Trump che punta a vincere su tutti i fronti: dazi e dollaro debole.

Tuttavia, questo potrebbe spingere altre aree economiche, come Europa e Giappone, verso la recessione, essendo economie mercantiliste. Di conseguenza, dopo un iniziale calo del dollaro, le valute concorrenti potrebbero tornare a scendere per effetto del rischio recessione.

NON FARM PAYROLLS

Gli occupati del settore non agricolo negli Stati Uniti sono aumentati di 73.000 unità a luglio 2025, ben al di sotto delle attese di 110.000. Il dato di giugno è stato fortemente rivisto al ribasso, da 147.000 a sole 14.000 unità, mentre anche quello di maggio è stato ridotto di 125.000 unità.

Nel complesso, queste revisioni mostrano che l’occupazione a maggio e giugno è stata inferiore di 258.000 unità rispetto a quanto inizialmente riportato, suggerendo un raffreddamento più rapido del mercato del lavoro.

Nel frattempo, l’indice PMI manifatturiero ISM è sceso a 48 a luglio, rispetto a 49 di giugno, deludendo le attese di un aumento a 49,5. Si tratta del quinto mese consecutivo di contrazione e della lettura più debole da ottobre scorso.

USA, RENDIMENTI IN CALO

Venerdì, il rendimento dei Treasury a 10 anni è crollato di quasi 20 punti base, attestandosi al 4,25%, minimo degli ultimi tre mesi. I dati rivisti riflettono un mercato del lavoro significativamente più debole, influenzato dalle minacce tariffarie e dall’incertezza politica.

I mercati hanno riconsiderato le aspettative di un taglio dei tassi da parte della Fed a settembre, con la possibilità di due tagli entro fine anno. Nel frattempo, Trump ha annunciato un aumento dei dazi sulla Svizzera al 39% e ha avviato l’applicazione dei dazi sui principali partner commerciali UE, Giappone e Corea.

Il Tesoro ha inoltre annunciato un aumento del volume dei riacquisti di obbligazioni, titoli di Stato e TIPS.

ORO IN RIALZO

Venerdì, i prezzi spot dell’oro sono saliti di quasi il 2%, superando i 3.360 dollari l’oncia. Il rapporto sull’occupazione ha rafforzato le aspettative di un taglio dei tassi da parte della Fed a settembre.

I dati seguono quelli sull’inflazione PCE, più alti del previsto, che evidenziano pressioni persistenti sui prezzi e complicano le prospettive di politica monetaria. Trump ha ribadito l’intenzione di introdurre un dazio base globale del 10% e nuovi dazi di ritorsione fino al 41% sui paesi senza accordi commerciali con gli USA.

Ha inoltre annunciato un dazio del 40% sulle merci sospettate di essere dirottate attraverso paesi terzi. Tecnicamente, il gold potrebbe tornare verso i massimi storici, con livelli intermedi di resistenza in area 3.440, seguiti dal livello psicologico di 3.500.

SETTIMANA ENTRANTE

Nella settimana entrante, l’attenzione degli investitori resterà focalizzata sulla guerra commerciale di Trump, dopo l’annuncio dei dazi generalizzati del 1° agosto.

Prosegue la stagione degli utili, con i principali report attesi da Palantir Technologies, Walt Disney, AMD, Amgen, McDonald's ed Eli Lilly. Negli Stati Uniti, i dati economici più rilevanti includono l’ISM Services PMI, la bilancia commerciale, gli ordini all’industria e la stima preliminare della produttività e del costo del lavoro del secondo trimestre.

A livello globale, sono attese decisioni di politica monetaria da parte della Bank of England, della Reserve Bank of India e della banca centrale del Messico. Altri dati chiave riguardano commercio e inflazione per la Cina, vendite al dettaglio e prezzi alla produzione per l’Eurozona, ordini alle fabbriche, produzione industriale e dati commerciali per la Germania, commercio e PMI per l’Australia, commercio e occupazione per il Canada, inflazione per Messico, Svizzera e Turchia, e dati sulla crescita del PIL per Indonesia e Filippine.

Saverio Berlinzani

Qualsiasi materiale fornito non tiene conto dell’obiettivo di investimento specifico e della situazione finanziaria di chiunque possa riceverlo. I risultati passati non sono un indicatore affidabile dei risultati futuri. AT fornisce un servizio di sola esecuzione. Di conseguenza, chiunque agisca in base alle informazioni fornite lo fa a proprio rischio.

Le informazioni qui fornite non costituiscono una ricerca di investimento. I materiali non sono stati preparati in conformità ai requisiti legali volti a promuovere l’indipendenza della ricerca di investimento e in quanto tali devono essere considerati come una comunicazione pubblicitaria. Tutte le informazioni sono state preparate da ActivTrades (altresì “AT”).

Le informazioni non contengono una raccolta dei prezzi di AT, né possono essere intese come offerta, consulenza, raccomandazione o sollecitazione ad effettuare transazioni su alcuno strumento finanziario. Non viene fornita alcuna dichiarazione o garanzia in merito all’accuratezza o alla completezza di tali informazioni.

August on Goldho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 Buongiorno a tutti 🌞

buon inizio agosto.

📊NEWS QUESTA SETTIMANA:

ISM PMI

abbiamo visto una chiusura mensile che chiude con corpo sotto l'apertur del mese precedente a ribasso.

ma attualmente sto seguendo piu il weekly daily che mi continua a confermare trade long,

ad ogni possibile ritraccio sui livelli che monitoro cerchero di posizionarmi a favore.

questa settimana abbiamo dei dati da tenere in considerazione sul settore manufatturiero:

🟥 SCENARIO FORTE :

-Headline sopra 50.0

oppure

-Forte rialzo in prezzi pagati o nuovi ordini.

Cosa significa:

→ L’economia regge bene

→ Meno paura di recessione

→ Fed resta aggressiva → salgono tassi e USD

Reazione attesa:

• Gold DOWN

• USD UP

• Indici DOWN (torna paura di tassi alti)

🟩 SCENARIO DEBOLE:

Headline sotto 48.5

oppure

Prezzi pagati deboli + occupazione negativa

Cosa significa:

→ L’economia si sta indebolendo

→ Aumenta il rischio recessione

→ La Fed potrebbe tagliare prima

Reazione attesa:

• Gold UP

• USD DOWN

• Indici UP

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

Le 10 regole fondamentali del tradingIl trading è una disciplina complessa, dove il successo non dipende solo dalla conoscenza tecnica ma anche dall'atteggiamento mentale e dalla gestione metodica del rischio.

Di seguito 10 regole da seguire rigorosamente per diventare un trader profittevole:

1)Accettare che rischio e perdite fanno parte del gioco.

Nessun trader è infallibile e non esiste una strategia con un tasso di successo del 100%. Le perdite sono inevitabili e mettere in conto di subirle è il primo passo per non farsi sopraffare dall’emotività e mantenere la lucidità necessaria per operare.

2) Utilizzare solo un sistema di trading sufficientemente testato.

Investire con un sistema che è stato testato e che si è dimostrato efficace in passato è fondamentale. Il backtesting offre la possibilità di valutare la validità di una strategia prima di rischiare capitale reale.

3) Concentrarsi sul controllo del rischio, non solo sul potenziale guadagno.

La gestione del rischio è il pilastro fondamentale della sopravvivenza nel trading. Ridurre le perdite, impostare limiti certi e controllare l’esposizione finanziaria è più importante del perseguire guadagni eccessivi e incerti. Il rapporto rischio/rendimento deve sempre essere valutato con attenzione.

4) Mai operare senza uno stop loss.

Lo stop loss costituisce una protezione imprescindibile contro perdite importanti e imprevisti movimenti di mercato. Alcuni trader sostengono di poter controllare le posizioni senza stop loss, ma la maggior parte degli esperti concorda nel considerare questa pratica pericolosa e rischiosa.

5) Avere obiettivi di profitto realistici.

Non basta sapere dove uscire in perdita, è altrettanto cruciale pianificare la chiusura in profitto. I target devono essere basati su livelli tecnici concreti e raggiungibili, evitando l’avidità che può far perdere l’intero rendimento accumulato.

6) Imparare a controllare le emozioni.

Il trading è un’attività che mette costantemente sotto pressione la mente. Paura, avidità, speranza e frustrazione possono sabotare anche la strategia più solida. Essere freddi, distaccati emotivamente e disciplinati è invece una qualità essenziale per chi vuole avere successo e operare con costanza.

7) Attenersi sempre al proprio piano di trading

Il piano di trading è la “mappa” che guida il trader nelle sue decisioni. Non seguirlo porta a scelte impulsive, errori e perdite. La disciplina nel rispettare le proprie regole è la base per costruire un approccio sistematico e ripetibile.

8) Limitare le perdite, lasciare correre i profitti.

Mentre le perdite devono essere contenute e prefissate, i guadagni hanno un potenziale scalabile. Permettere ai profitti di crescere progressivamente, senza chiudere prematuramente le posizioni vincenti, è una strategia che massimizza i risultati finali.

9) Trattare il trading come un vero business.

Il trading non è un gioco o una scommessa, ma un’attività imprenditoriale che richiede una pianificazione accurata, disciplina gestionale e monitoraggio continuo delle performance. Un mindset imprenditoriale aiuta a mantenere l’approccio professionale e a migliorare le decisioni in maniera strutturata.

10) Tenere un diario di trading

Annotare ogni operazione, dagli ingressi alle uscite, dalle motivazioni dell'apertura alle emozioni provate, permette di analizzare errori e successi. La revisione periodica del diario è uno strumento potente per migliorare continuamente la performance e imparare dai propri sbagli.

Queste dieci regole rappresentano una solida base per chi intende operare nei mercati finanziari con consapevolezza e professionalità. Sebbene esistano molte altre tecniche e accorgimenti da apprendere, la loro osservanza aiuta a evitare le trappole più comuni, a controllare il rischio e a sviluppare una strategia coerente e duratura nel tempo. La disciplina e la pazienza, unite a una rigorosa gestione del rischio, sono gli ingredienti imprescindibili per trasformare il trading da attività casuale a vero mestiere.

BTC, agosto favorevole dal punto di vista della stagionalità?Il trend rialzista di fondo del prezzo del Bitcoin resta attivo nonostante l’incertezza sulla probabilità di un taglio dei tassi d’interesse sui Federal Funds USA nella prossima decisione di politica monetaria prevista per mercoledì 17 settembre.

Il ciclo rialzista legato all’halving del 2024 è ancora in corso e il BTC/USD resta sotto l’influenza tecnica del breakout rialzista di inizio luglio da una flag di continuazione.

Cosa possiamo aspettarci tecnicamente per il mese di agosto per i prezzi del Bitcoin e delle altcoin?

1. La stagionalità del mese di agosto è favorevole per BTC solo nell’ultimo anno del ciclo quadriennale, e il 2025 è l’ultimo anno dell’attuale ciclo

In media e in mediana, il mese di agosto non presenta performance brillanti per il BTC da un punto di vista statistico. Tuttavia, se si analizzano i dati in base all’anno all’interno del ciclo di 4 anni di Bitcoin, si osserva che ogni ultimo anno del ciclo ha registrato un agosto rialzista. Questo non significa che il mercato salirà costantemente dal 1° al 31 agosto, ma secondo questo approccio statistico, la performance di fine mese dovrebbe essere positiva.

2. La correlazione positiva tra il prezzo del Bitcoin e la liquidità globale M2 è un segnale favorevole per agosto

Un altro elemento favorevole è la correlazione positiva tra il prezzo del Bitcoin e la liquidità globale M2 proiettata 12 settimane in avanti. Questa correlazione ha funzionato molto bene in questo ciclo e suggerisce un mese di agosto rialzista, pur prevedendo una correzione a settembre secondo questa lettura.

3. Dal punto di vista grafico, il Bitcoin resta sotto l’influenza rialzista di una flag di continuazione

Il Bitcoin è uscito al rialzo da una flag rialzista all’inizio di luglio, e questa configurazione resta il fattore grafico dominante. L’obiettivo teorico è a 130.000 dollari USA, con invalidazione sotto i 110.000 dollari.

4. Le altcoin stanno puntando al record del ciclo precedente, fine 2021

Il grafico seguente mostra l’andamento di fondo delle altcoin, escludendo BTC, ETH e stablecoin. Anche qui l’analisi grafica indica un segnale rialzista per agosto. Il livello di invalidazione si trova sotto il supporto dei 690 miliardi di dollari.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

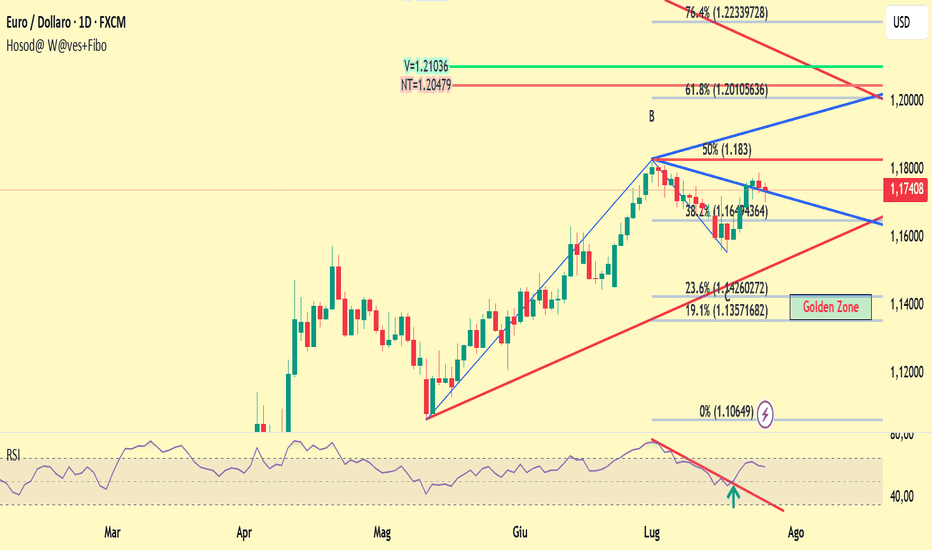

EURUSD - Continua a salire?Le idee precedenti , dove le proiezioni di Hosoda su H6 davano 1,19 come target, sono ancora valide a patto che Fiber si mantenga sopra l'angolo 1x1, di Gann, col quale sta interagendo.

In questa idea in 1D, le proiezioni di Hosoda e gli angoli di Gann sono generati da uno swing ABC risultante dai movimenti in 1W -questo per una maggiore reattività e definizione-

Quello che si può notare è che il prezzo ha chiuso con una candela di continuazione del trend long e sopra un angolo di Gann -non 1X1 che sono quelli rossi-

Quì Hosoda ci propone un target a 1,20 (onda NT) in accordo con l'Onda V dell'idea precedente.

Il ritorno sotto l'angolo di Gann (blu) appena superato potrebbe riportare Fiber verso l'angolo 1x1 (rosso) e magari, più giù, verso la Golden Zone.

Vedremo.

Mercati USA positivi per luglio in vista dell'occupazione.I mercati chiudono in positivo il mese di luglio in vista del rapporto chiave sull'occupazione

Le azioni non sono riuscite a mantenere i guadagni nell'ultima seduta di contrattazione di luglio, ma i principali indici sono rimasti tutti in rialzo per tutto il mese. Questa settimana frenetica si conclude domani con la scadenza per le contrattazioni e l'importantissimo rapporto sulle buste paga non agricole.

L'S&P è sceso dello 0,37% giovedì a 6.339,39 e il NASDAQ è sceso dello 0,03% (o poco più di sette punti) a 21.122,45. Questi indici hanno subito un leggero calo negli ultimi tre giorni dopo diverse sessioni di massimi storici, ma hanno messo a segno guadagni rispettivamente del 2,2% e del 3,7% a luglio. Il Dow Jones è crollato dello 0,74% (o circa 330 punti) oggi a 44.130,98, ma è rimasto a galla per tutto il mese di poco meno dell'1%.

I report Mag 7 di mercoledì sera hanno registrato un buon andamento giovedì, con Meta Platforms (META) in rialzo dell'11,3% e Microsoft (MSFT) in rialzo del 4% dopo aver superato i rispettivi risultati netti. Ma non è bastato a mantenere le azioni in territorio positivo, soprattutto con altri due Mag 7 pubblicati dopo la chiusura.

Giovedì è stata una classica giornata di 'interruzione delle aspettative' a Wall Street. Sebbene META abbia tenuto bene e abbia chiuso in rialzo di oltre il 10%, non è stata sufficiente a sostenere il Nasdaq 100. QQQ ha aperto un gap di oltre l'1% raggiungendo un nuovo massimo, per poi attenuarsi chiudendo in ribasso a causa dell'aumento significativo dei volumi (un segno di distribuzione), In precedenti casi, quando ciò si è verificato, le azioni sono state in rialzo una settimana dopo solo il 25% delle volte (anche se i risultati migliorano a 3 settimane di distanza).

Nel frattempo, gli investitori sono un po' nervosi per i futuri tagli dei tassi, mentre continuano a digerire i commenti del presidente della Fed Jerome Powell di mercoledì pomeriggio. Il capo ha affermato che non ci sono ancora decisioni sull'eventuale riduzione dei tassi da parte del Comitato alla riunione di settembre, ma gli investitori contano su un taglio da mesi ormai.

E l'indice dei prezzi della Spesa per Consumi Personali (PCE) di ieri mattina non è stato di grande aiuto, poiché l'inflazione rimane al di sopra dell'obiettivo del 2% della Fed. Il dato mensile dello 0,3% ha soddisfatto le aspettative, ma quello annuale del 2,6% è stato superiore dello 0,1% rispetto alle previsioni.

La volatilità è stata inesistente per gran parte degli ultimi tre mesi. L'ottimismo ha iniziato a farsi sentire, quindi anche un leggero stress sul mercato azionario potrebbe comportare un allentamento dell'esposizione long e una conseguente espansione della volatilità.

Come si suol dire, i periodi di bassa volatilità sono spesso seguiti da periodi di alta volatilità. Un aspetto da tenere a mente in questo caso, poiché i mercati sembrano piuttosto estesi.

Ma ci sono un sacco di cose in programma prima della riunione di settembre, inclusi i report di Apple (AAPL) e Amazon (AMZN) di Mag 7 dopo la chiusura. Entrambe le aziende hanno superato sia i ricavi che i profitti, ma AAPL ha impressionato di più gli investitori con la sua maggiore crescita del fatturato in quasi quattro anni e una crescita delle vendite di iPhone del 13%. Le azioni sono in rialzo di oltre il 2% dopo la chiusura, al momento in cui scrivo. Tuttavia, le azioni di AMZN sono in calo di oltre il 7% dopo la chiusura, in parte a causa di una previsione debole sull'utile operativo.

Questa settimana frenetica ha visto quasi tutto, inclusi importanti report sugli utili, tonnellate di dati economici e persino una riunione della Fed. E non è finita! Questa mattina sarà pubblicato il report sulle buste paga non agricole, che ha superato le aspettative di giugno, con l'economia che ha creato 147.000 posti di lavoro. Inoltre, il tasso di disoccupazione è sceso al 4,1%.

Oggi si avvicina anche la scadenza dei dazi del Presidente Trump. Il mercato ha retto bene durante questi 90 giorni di tamburi, beneficiando di alcuni accordi commerciali come quello recente con l'UE. E ieri abbiamo appreso che il Presidente degli Stati Uniti ha esteso i dazi del 25% sui prodotti messicani per altri 90 giorni. Ma nessuno sa cosa succederà domani... beh, forse solo Trump lo sa.

Marco Bernasconi Trading

Nuovo Mese e NFPho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 Buongiorno a tutti 🌞

buon inizio agosto.

come potete vedere dal mensile , la chiusura del mese di luglio ci va a chiudere ribassista sotto l'apertura del mese precedente, non promette nulla di buono ma staremo a vedere.

intanto attendiamo NFP di oggi pomeriggio e li vediamo insieme in LIVE.

🪙 Oro (Gold)

I mercati sono in modalità attesa per il report NFP di oggi.

L'oro, gli indici e il dollaro mostrano debolezza di momentum.

-I rendimenti USA sono saliti dopo il FOMC: proiezioni hawkish, ma minute dovish → mercato confuso.

-Trump ha annunciato nuovi dazi aggressivi → tensioni sul commercio globale.

-L’inflazione legata ai dazi potrebbe sostenere l’oro nel medio termine.

nel grafico daily vi ho riportato una casella in modo da capire la reazione che mia aspetto in base all'uscita dei dati.

se vogliamo lavorare su numeri piu realistici vi allego qua il numero che monitoro.

🔴NFP > 250k

salari > 0.4

-possibile gold a ribasso

🟢NFP < 130K

salri < 0.2

-possibile gold a rialzo

🟡NFP IN LINEA

-180k

salari 0.3

probabile spike ma non mi aspetto nulla di direzionale

PS: STAREMO A VEDERE, MERCATO IMPREVEDIBILE

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

Lo spread nel tradingNel mondo del trading, soprattutto per i trader alle prime armi, uno degli aspetti più trascurati è lo spread. Comprendere cosa sia lo spread e come questo possa influenzare la redditività di una singola operazione è fondamentale per migliorare la gestione del rischio e aumentare la probabilità di successo sui mercati finanziari.

Cos’è lo spread.

Lo spread rappresenta la differenza tra il prezzo di acquisto (ask) e il prezzo di vendita (bid) di un determinato asset. In ogni mercato finanziario, infatti, esistono due prezzi distinti. Il prezzo ask, che è il prezzo più basso cui un venditore è disposto a cedere un asset, e il prezzo bid, il prezzo più alto a cui un compratore è disposto a comprare. Di norma, ask e bid non coincidono mai. Tale differenza si chiama spread.

Ad esempio, se il prezzo bid dell’EUR/USD è 1.0249 e quello ask è 1.0247, lo spread sarà pari a 2 pips, ossia 0,0002 punti. Se un trader apre una posizione long, comprando al prezzo ask, dovrà superare lo spread per iniziare a guadagnare; allo stesso modo, aprendo una posizione short al prezzo bid, parte già con uno svantaggio pari allo spread.

Perché lo spread varia

La dimensione dello spread è fortemente influenzata dalla liquidità del mercato in cui si opera. La liquidità è la capacità del mercato di assorbire grandi volumi di scambio senza che ciò influenzi notevolmente i prezzi. Nei mercati ad alta liquidità, come le coppie maggiori del Forex (ad es. EUR/USD o USD/JPY), vi sono tanti partecipanti e volumi elevati, il che tende a ridurre gli spread. Al contrario, nei mercati meno liquidi, in particolari orari o su asset meno scambiati, trovare una controparte per la transazione risulta più difficile. Di conseguenza, lo spread si allarga, facendo aumentare il costo implicito dell’operazione. Lo spread si allarga solitamente:

- Durante le ore notturne e fuori sessione.

Nei momenti di bassa attività di mercato, specialmente nei fusi orari fuori dalle principali sessioni di trading (come Londra, New York, Tokyo), la liquidità diminuisce e lo spread può ampliarsi significativamente.

- In concomitanza di eventi ad alto impatto.

Quando escono notizie economiche rilevanti, come i Non Farm Payroll (NFP) negli Stati Uniti, il mercato può diventare estremamente volatile. In queste situazioni, i broker spesso allargano lo spread per proteggersi dal rischio di movimenti bruschi e repentini, aumentando così il costo per i trader.

- In mercati meno liquidi o su asset meno scambiati.

Ad esempio alcune materie prime, criptovalute poco conosciute o cross valutari esotici mostrano normalmente spread più ampi.

L’impatto dello spread sulle operazioni e sulla strategia di trading.

Per un trader, la presenza di uno spread implica che il prezzo deve muoversi nella direzione desiderata oltre il valore dello stesso affinché un’operazione diventi profittevole. Ignorare questo costo può portare a sottovalutare i livelli di stop loss e take profit, alterando il rapporto rischio/rendimento. Lo spread è in particolar modo determinante per chi fa scalping o day trading, dove il margine di guadagno è spesso molto ridotto e le operazioni numerose. In tali strategie, spread più ampi possono trasformare potenziali profittevoli operazioni in perdite nette.

Conclusioni

Lo spread è un costo implicito nel trading che, se sottovalutato o ignorato, può compromettere la redditività delle operazioni, soprattutto per strategie ad alta frequenza o con margini stretti. La sua variabilità dipende principalmente dalla liquidità del mercato e dalle condizioni specifiche, come orari e eventi di rilievo.

Wall Street corregge, Asia e valute sotto pressioneWALL STREET, INIZIA LA CORREZIONE?

Si discute molto sull’eventualità che Wall Street sia in ipervalutazione. Onestamente, tutto può essere, ma in ogni caso la performance degli indici continua a rimanere positiva, anche se assistiamo a qualche correzione — peraltro dovuta.

Il Dow Jones ieri ha chiuso in calo dello 0,74% a 44.131 punti, mentre l’S&P 500 è sceso dello 0,37% a 6.339 punti, dopo aver fissato un nuovo massimo storico a 6.427 punti. Segno meno anche per il Nasdaq (-0,03% a 21.122 punti), che aveva toccato un nuovo massimo a 21.457 punti.

Meta è balzata dell'11% grazie ai solidi risultati trimestrali e alle prospettive positive per le vendite del terzo trimestre. Microsoft è salita di oltre l'8% dopo aver superato le aspettative sugli utili e aver annunciato che il fatturato annuo della sua divisione cloud Azure ha superato i 75 miliardi di dollari.

Anche AbbVie è cresciuta del 4,5% dopo aver superato le stime sugli utili, mentre CVS è balzata del 7% dopo aver rivisto al rialzo le sue previsioni. Al contrario, Qualcomm ha perso il 4% dopo i risultati, sfidando il forte slancio del settore dei chip.

Nel frattempo, la spesa personale e i consumi sono aumentati leggermente a giugno, mentre le richieste di sussidio di disoccupazione hanno continuato a mostrare un mercato del lavoro solido. Tuttavia, i prezzi PCE elevati hanno spinto i mercati a ridimensionare le scommesse su un taglio dei tassi da parte della Fed a settembre.

ASIA IN RIBASSO

I mercati azionari asiatici sono scesi bruscamente stanotte, dopo che il presidente degli Stati Uniti, Donald Trump, ha confermato un dazio globale di base del 10% e ha annunciato dazi reciproci elevati fino al 40% verso quei Paesi che non hanno trovato alcun accordo con gli USA.

In particolare, l'India si trova ad affrontare un'imposta del 25%, mentre il Canada è stato colpito da un dazio del 35%. Ciò ha alimentato le preoccupazioni degli investitori per l'escalation delle tensioni commerciali e per le interruzioni della catena di approvvigionamento, che potrebbero danneggiare la crescita economica globale.

VALUTE

Dollaro sempre sugli scudi, con movimenti che hanno spinto le valute concorrenti al ribasso. L’EUR/USD è sceso fino a quota 1,1405, mentre l’USD/JPY è salito sopra 150,50.

Il dollaro si è rafforzato anche contro la sterlina e le valute oceaniche, con la possibilità di proseguire nella sua fase di rapida risalita. Al momento, non sembrano esserci le condizioni per un ritorno del bear trend della valuta USA, specie dopo le vittorie incassate da Trump sul fronte commerciale.

PCE IN AUMENTO

L'indice dei prezzi PCE statunitense è aumentato dello 0,3% su base mensile a giugno 2025, il maggiore incremento in quattro mesi, dopo un aumento dello 0,2% (rivisto al rialzo) a maggio, in linea con le aspettative.

I prezzi dei beni sono aumentati dello 0,4%, superando lo 0,1% di maggio, mentre i prezzi dei servizi sono cresciuti dello 0,2%, in linea con il mese precedente.

L'indice PCE core, che esclude alimentari ed energia, è salito dello 0,3%, segnando il maggiore incremento mensile in quattro mesi. Su base annua, l'inflazione PCE ha accelerato per il secondo mese consecutivo, raggiungendo il 2,6% a giugno, rispetto al 2,4% (rivisto al rialzo) di maggio, superando le aspettative del 2,5%.

L'inflazione PCE core è rimasta stabile al 2,8%, ma il dato di maggio è stato rivisto al rialzo dal 2,7%. L'indice PCE è la misura dell'inflazione preferita dalla Federal Reserve.

INFLAZIONE STABILE IN GERMANIA

Il tasso di inflazione annuo in Germania si è mantenuto stabile al 2% a luglio 2025, invariato rispetto a giugno e leggermente al di sopra delle aspettative del mercato, che prevedevano un rallentamento all'1,9%, secondo le stime preliminari.

I prezzi dei prodotti alimentari sono aumentati più bruscamente, mentre i costi energetici sono diminuiti leggermente meno, compensando il rallentamento dell'inflazione dei servizi, scesa al minimo triennale del 3,1% dal 3,3%.

Rispetto al mese precedente, l'indice dei prezzi al consumo (IPC) è aumentato dello 0,3%, superando le previsioni dello 0,2%.

JOBLESS CLAIMS

Le richieste iniziali di sussidio di disoccupazione negli Stati Uniti sono aumentate di 1.000 unità rispetto alla settimana precedente, raggiungendo quota 218.000 nella quarta settimana di luglio. Il dato è ben al di sotto delle aspettative di mercato (224.000) e rimane vicino al minimo trimestrale del mese precedente.

Nel frattempo, le richieste continuative sono rimaste invariate rispetto al conteggio rivisto al ribasso della settimana precedente, attestandosi a 1.946.000, in leggero calo rispetto ai massimi del 2021 (oltre 1.960.000) registrati il mese scorso.

I dati riflettono ulteriori prove di un contesto occupazionale relativamente solido negli Stati Uniti, mentre il rallentamento delle assunzioni si è mantenuto costante nell'ultimo mese.

Saverio Berlinzani

Qualsiasi materiale fornito non tiene conto dell’obiettivo di investimento specifico e della situazione finanziaria di chiunque possa riceverlo. I risultati passati non sono un indicatore affidabile dei risultati futuri. AT fornisce un servizio di sola esecuzione. Di conseguenza, chiunque agisca in base alle informazioni fornite lo fa a proprio rischio.

Le informazioni qui fornite non costituiscono una ricerca di investimento. I materiali non sono stati preparati in conformità ai requisiti legali volti a promuovere l’indipendenza della ricerca di investimento e in quanto tali devono essere considerati come una comunicazione pubblicitaria. Tutte le informazioni sono state preparate da ActivTrades (altresì “AT”).

Le informazioni non contengono una raccolta dei prezzi di AT, né possono essere intese come offerta, consulenza, raccomandazione o sollecitazione ad effettuare transazioni su alcuno strumento finanziario. Non viene fornita alcuna dichiarazione o garanzia in merito all’accuratezza o alla completezza di tali informazioni.

Due passaggi per individuare le Pin Bar che contano davveroSappiamo tutti come sono: lunghe ombre, corpi compatti, prezzi rifiutati a un determinato livello. Sono le classiche Pin Bar. Roba da manuale, no?

I CFD/Spread Bets sono strumenti complessi e comportano un rischio significativo di perdere denaro rapidamente a causa della leva finanziaria. 82.78% di conti di investitori al dettaglio perdono denaro nelle negoziazioni in CFD con questo fornitore. Valuta se comprendi il funzionamento dei CFD/Spread Bets e se puoi permetterti di correre l'elevato rischio di perdere il tuo denaro. Si prega di notare che gli Spread Bets sono disponibili solo per i residenti in UK.

Ma è qui che sorge il problema. Le Pin Bar compaiono ovunque sul grafico.

Alcune portano a inversioni nette. La maggior parte non porta a nulla, Il trucco? non individuarle, ma bensì nella capacità di capire su quali fare affidamento.

Fase uno: “Dove si è verificato?”

Prima di osservare la forma o le dimensioni, è importante porsi una domanda.

Questa pin bar si è formata a un livello significativo?

La contestualizzazione è fondamentale. Una pin bar che si forma dal nulla, a metà range o nel mezzo una fase di oscillazione potrebbe sembrare promettente, tuttavia è raro che sia affidabile. Occorre cercare una reazione dalla struttura. Per esempio:

Un chiaro livello di supporto o resistenza orizzontale

Un precedente swing alto o basso

Un VWAP giornaliero o un VWAP ancorato a un evento chiave

L'estremità di un intervallo o un'area di valore

Una trendline testata più volte

In breve, è il livello che dà alla pin bar una ragione di esistere. Questa diventa una reazione, anziché una candela casuale.

Contrassegnate il livello prima che la candela si formi. Questo vi aiuterà a evitare attribuzioni di significato dove non ve n'è alcuno.

Esempio:

Qui possiamo vedere come il prezzo medio ponderato per il volume (VWAP) può fornire un contesto significativo auna configurazione con pin bar. In questo caso, la coppia USD/CAD ha registrato un ritracciamento rispetto al trend ribassista predominante e ha testato il VWAP radicato sui recenti swing high. A quel punto, il prezzo ha formato una chiara inversione con pin bar, indicando un rifiuto ed un potenziale proseguimento del trend generale.

USD/CAD Grafico giornaliero a candele

https:https://www.tradingview.com/x/uDpWZXAN/

i risultati passati non sono indicativi per il futuro

Fase due: “Cosa accade dietro le quinte?”

Una volta individuata una pin bar presso un livello significativo, è opportuno approfondire l'analisi. Uno dei modi ottimali per farlo è passare a un intervallo di tempo inferiore, ad esempio il grafico a 5 minuti, e riprodurre la sessione che ha generato la candela.

Per quale motivo?

Poiché le candele giornaliere possono nascondere molte informazioni. Una pin bar pulita potrebbe apparire come un forte rifiuto, tuttavia sul grafico intraday potrebbe rivelarsi solo una falsa rottura a basso volume o un movimento impulsivo durante le ore di scarsa attività. D'altra parte, una pin bar supportata da una struttura di mercato reale ha molte più probabilità di reggere.

Di seguito sono riportati gli elementi da considerare su un timeframe inferiore:

Vi è stata una corsa alla liquidità o uno stop al raggiungimento del livello?

Il prezzo ha subito una pausa, si è stabilizzato o si è invertito con intenzionalità?

Vi sono stati tentativi multipli di superare il livello che non hanno avuto successo?

Il volume ha registrato un picco durante il rifiuto?

Quando una pin bar riflette un'autentica battaglia intraday, e non solo un movimento casuale, è spesso in grado di fornire maggiori informazioni sulle intenzioni dei veri partecipanti.

Esempio:

In questo esempio, la coppia GBP/USD forma una pin bar ribassista in un'area chiave di resistenza oscillante sul grafico giornaliero. Passando al timeframe di 5 minuti è possibile osservare cosa è realmente accaduto all'interno di quella candela.

GBP/USD Grafico a candele giornaliero

I rendimenti passati non sono indicativi dei risultati futuri

GBP/USD Grafico a candele 5 minuti: come si è formata la pin bar giornaliera

I risultati passati non sono indicativi di risultati futuri

Filtro bonus: Contestualizzare il trend

Se desiderate affinare ulteriormente l'analisi, potete aggiungere un terzo livello. Si tratta di un pin bar in controtendenza o di un pullback all'interno del trend?

Le pin bar in controtendenza a livelli chiave possono funzionare, anche se hanno una probabilità di successo inferiore e richiedono spesso più tempo per concretizzarsi. Le pin bar che si formano durante un pullback per strutturarsi nella direzione del trend prevalente tendono a muoversi in modo più netto.

È qui che l'utilizzo di strumenti come una media mobile esponenziale a 20 periodi (EMA) o un VWAP ancorato può aiutare a definire la configurazione.

Mettiamo insieme ogni elemento

La prossima volta che vedete una pin bar, prendetevi una pausa, evitate di agire precipitosamente e ponetevi le seguenti domande:

È successo a un livello rilevante?

L'andamento intraday conferma la candela?

Se la risposta è sì a entrambe le domande, allora potete considerare tale setup degno di nota piuttosto che un semplice segnale irrilevante.

Disclaimer: La finalità del presente articolo è meramente informativa e didattica. Le informazioni qui riportate non costituiscono consulenza in materia di investimenti e non contemplano la situazione finanziaria o gli obiettivi individuali degli investitori. Le informazioni relative ai risultati passati non sono un indicatore affidabile dei risultati futuri. Per quanto permesso dalla legge, in nessun caso, Capital.com (o un suo affiliato o dipendente) assume responsabilità per qualsiasi perdita incorsa a causa dell’utilizzazione delle informazioni fornite. Chi agisce in base a tali informazioni lo fa a proprio rischio. Qualsiasi informazione che possa essere intesa come “ricerca di investimento” non è stata preparata in conformità ai requisiti legali stabiliti per promuovere l’indipendenza della ricerca di investimento e dunque deve essere considerata comunicazione di marketing.

I CFD/Spread Bets sono strumenti complessi e comportano un rischio significativo di perdere denaro rapidamente a causa della leva finanziaria. 82.78% di conti di investitori al dettaglio perdono denaro nelle negoziazioni in CFD con questo fornitore. Valuta se comprendi il funzionamento dei CFD/Spread Bets e se puoi permetterti di correre l'elevato rischio di perdere il tuo denaro. Si prega di notare che gli Spread Bets sono disponibili solo per i residenti in UK.

[PER FARE TRADING SERVE LA PARTITA IVA?]Quando NON serve la Partita IVA per fare trading Forex ❌

Se fai trading:

• A titolo personale, con i tuoi soldi.

• In modo occasionale (non continuativo, non professionale).

• Senza offrire servizi a terzi (non gestisci capitali altrui).

• I guadagni derivano solo dal capitale investito, non da consulenze

o attività imprenditoriali.

In questo caso, il trading è considerato gestione patrimoniale personale.

Pagherai le tasse sui redditi diversi di natura finanziaria (quadro RT della

dichiarazione dei redditi). L’aliquota è del 26% sulle plusvalenze.

Quando serve la Partita IVA per il trading Forex ✅

1. Fai trading in modo continuativo e professionale.

2. Offri servizi a terzi (es. segnali di trading, formazione, consulenza, gestione conti, copy trading).

3. Hai clienti e fatturi per un’attività collegata al Forex.

4. Usi strumenti, risorse e tempo come un’attività imprenditoriale.

In questo caso, non sei più un "investitore", ma un "professionista del settore". Devi:

• Aprire una partita IVA con codice ATECO idoneo (es. 66.19.21 per consulenti finanziari non indipendenti

o altro a seconda del caso).

• Iscriverti alla Gestione Separata INPS (se non sei iscritto ad altro ente).

• Fatturare e tenere una contabilità (in regime forfettario o ordinario).

• Pagare imposte IRPEF (o imposta sostitutiva nel forfettario) e contributi.

Nota importante

Anche se non serve la partita IVA, è fondamentale:

• Tenere traccia delle operazioni, anche con broker esteri.

• Fare la dichiarazione dei redditi annuale con i quadri giusti (RT e RW se ci sono capitali all’estero).

• Considerare eventuali IVAFE se i fondi sono su conti esteri.

Ieri mercati USA giù, ma oggi PCE e utili in arrivo.Ieri le azioni hanno chiuso per lo più in ribasso, in attesa dei dati sull’inflazione PCE e di altri risultati aziendali attesi per la giornata odierna.

Le azioni erano salite per gran parte della seduta, mantenendosi in rialzo anche dopo che la Federal Reserve aveva annunciato il mantenimento dei tassi di interesse invariati. Tuttavia, hanno invertito la rotta durante la conferenza stampa del presidente Jerome Powell, nel corso della quale è stato dichiarato che non è stata ancora presa alcuna decisione in merito a un eventuale taglio dei tassi nel mese di settembre, in occasione della prossima riunione.

Le vendite seguite a tali dichiarazioni risultano peculiari, considerando che la Fed non si impegna mai in anticipo a dichiarare con certezza le proprie decisioni. Nulla di quanto detto avrebbe quindi dovuto sorprendere gli operatori. Forse una delusione, ma non certo una sorpresa. È probabilmente per questo motivo che il mercato è rimbalzato dai minimi toccati durante la giornata, recuperando gran parte — se non la totalità — delle perdite entro la chiusura.

Con ogni probabilità, si è trattato di una reazione prudente e ragionevole, specialmente alla luce dei risultati positivi di Microsoft e Meta.

Microsoft ha pubblicato i propri risultati dopo la chiusura dei mercati, registrando una sorpresa positiva dell’8,96% sull’utile per azione (EPS) e del 3,70% sulle vendite. Ciò ha determinato una crescita trimestrale dell’EPS del 23,7% rispetto allo stesso periodo dell’anno precedente e un incremento delle vendite pari al 18,1%. Il titolo ha registrato un modesto aumento dello 0,13% durante la sessione ordinaria, ma è salito di oltre il 7% nelle contrattazioni after-hours.

Anche Meta ha comunicato i risultati dopo la chiusura, con una sorpresa positiva del 22,5% sull’EPS e del 5,96% sulle vendite. L’azienda ha riportato una crescita trimestrale dell’EPS del 38,4% e un aumento delle vendite del 21,6%. Il titolo ha chiuso in ribasso dello 0,68% prima degli utili, per poi registrare un rialzo di oltre il 9% nel dopoborsa.

Nel corso della giornata odierna sono attesi ulteriori risultati aziendali, tra cui quelli di due importanti membri del gruppo “Magnifici 7”: Apple e Amazon.

Inoltre, la stima preliminare del PIL statunitense per il secondo trimestre, pubblicata ieri, ha superato le attese, attestandosi al 3,0% rispetto al consenso del 2,5%. Questo dato dovrebbe contribuire a dissipare le infondate preoccupazioni di recessione, sorte dopo i risultati distorti del primo trimestre, che avevano evidenziato un calo dello 0,5%. Quel dato negativo era stato influenzato in modo significativo da un'ondata di importazioni, finalizzata ad anticipare l’introduzione di nuovi dazi. (Un incremento delle importazioni rispetto alle esportazioni incide negativamente sul PIL.)

Per completezza, va detto che anche il secondo trimestre ha risentito di un effetto analogo, ma in senso opposto: la riduzione delle importazioni, dovuta all'utilizzo delle scorte, ha avuto un effetto positivo sul PIL, grazie all’inversione del rapporto tra esportazioni e importazioni. I dati finali mostrano, comunque, un aumento della spesa al consumo dell’1,4% e una crescita dell’1,2% delle vendite finali agli acquirenti privati nazionali (indicatore che esclude commercio estero e spesa pubblica, e viene considerato un barometro affidabile dello stato di salute di imprese e consumatori).

Il Segretario al Tesoro, Scott Bessent, ha dichiarato: «Penso che assisteremo a un’accelerazione nel terzo e quarto trimestre, e credo che potremo tornare ai livelli degli anni ’90, quando abbiamo avuto una crescita molto forte e non inflazionistica per un intero decennio...». Ha poi aggiunto: «Non avete ancora visto nulla».

Nel corso della giornata sono emerse anche nuove indicazioni sui dazi che entreranno in vigore dal 1° agosto. L’India rischia un aumento dei dazi del 25% in assenza di un accordo, anche se le trattative sono ancora in corso. Il Brasile vedrà un incremento dei dazi fino al 90%, rispetto al precedente 50%, mentre la Corea del Sud potrebbe subire un rialzo del 25%.

Nel frattempo, oggi verranno pubblicati i dati relativi all’inflazione, in particolare l’indice PCE (Personal Consumption Expenditures), considerato il principale indicatore dell’inflazione per la Federal Reserve.

Domani, infine, sarà diffuso il consueto e attesissimo rapporto mensile sull’occupazione.

I solidi risultati finanziari di Microsoft e Meta dovrebbero contribuire a sostenere il mercato azionario nella giornata odierna. E se anche Apple e Amazon dovessero riportare dati positivi nel pomeriggio, è probabile che le azioni continuino a salire.

Marco Bernasconi Trading

Investi con metodo. Investi con risultati.

ES-Spunti dopo i tassi FED.

Un trend fortemente positivo su ES, i prezzi segnano nuovi massimi storici trovando un supporto in area 6410,00 dalla media mobile blu a 100 periodi, come si può vedere dal grafico.

Attenzione al KST che sembra dare segnali meno favorevoli dando forza allo skew ribassista analizzato dai cerchi arancioni. I prezzi sono momentaneamente oltre le bande verdi segnando un ipercomprato; analizzando i vari volume profile da notare diversi POC tutti concentrati tra 6410/6425.

Inoltre analizzando la liquidation heatmap si possono notare due aree di liquidazione rispettivamente a 6575,00 e 6250,00.

Supporti di breve termine a 6410,00 e 6250,00.

Multiplo di breve termine a 6575,00.

in arrivo NFP, ieri Conferenza stampa Powellho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 Buongiorno a tutti 🌞

🪙 Oro (Gold)

🔸 Outlook per l’oro , con focus sul dato NFP

Come reagisce l’oro ai dati NFP?

cosa potrei aspettarmi?

Un NFP sorprendentemente forte indica un’economia robusta → rafforza il dollaro e i rendimenti sui titoli → tende a pesare sull’oro, che non rende interessi

Un NFP deludente o inferiore alle attese rallenta l’economia, alimenta attese di tagli tassi → debilita USD e rialza l’oro come bene rifugio

🔹 Conferenza stampa Powell

Tassi invariati: la Fed ha mantenuto il tasso sui federal funds al 4,25 – 4,50% per la quinta riunione consecutiva

Mandato duale in tensione: Powell ha detto che la Fed è “tirata in due direzioni” tra mercato del lavoro solido e inflazione ancora sopra obiettivo

Politica restrittiva adeguata: non frena eccessivamente l’economia ma serve per tenere sotto controllo l’inflazione, specialmente legata alle tariffe

Dissensi interni: due governatori (Waller e Bowman) volevano un taglio immediato dei tassi: è la prima volta in 30 anni che succede

Indipendenza della Fed: Powell ha difeso l’indipendenza dell’istituto, rifiutando pressioni politiche da Trump

Condizioni economiche presenti: crescita del PIL del 3% nel Q2, consumi in rallentamento ma investimenti in ripresa, inflazione moderatamente sopra target ~2,7%, tasso di disoccupazione basso (~4,1‑4,2%)

Futuro incerto: nessuna indicazione decisa sul taglio dei tassi a settembre; la decisione sarà data-driven, attesa la necessità di monitorare l’impatto delle tariffe e affievolimento della domanda interna

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

Analisi conferenza stampa di POWELL del 30 Luglio 2025Il discorso di Jerome Powell del 30 luglio 2025 rappresenta un passaggio cruciale per comprendere lo stato attuale e le prospettive della politica monetaria degli Stati Uniti.

Le parole chiave di Powell.

Powell ha ribadito che l’attuale politica monetaria “ci lascia in una posizione ben bilanciata”. In altre parole, la Federal Reserve non è intenzionata a muovere i tassi in tempi brevi. La FED preferisce attendere nuovi dati, valutare il quadro economico ed essere pronti a reagire solo in caso di necessità. Il tasso sui fed funds resta invariato tra il 4,25% e il 4,5%. L’obiettivo è mantenere la massima occupazione e riportare l’inflazione al target del 2% nel lungo periodo.

Crescita più lenta e consumi deboli.

Il centro dell’analisi risiede nel rallentamento della crescita. Il PIL nella prima metà dell’anno è cresciuto del 1,2%, contro il 2,5% del 2024. Questo calo riflette soprattutto una frenata della spesa dei consumatori, che rimane il principale motore dell’economia statunitense.

Settori in sofferenza e rischio inflazione.

Il settore immobiliare continua a essere debole. Al tempo stesso, l’inflazione resta “piuttosto elevata”, con l’indice PCE totale al 2,5% e quello “core” al 2,7% su base annua. Nonostante questo, la componente dei servizi sta lentamente rallentando mentre i dazi imposti dal governo stanno spingendo al rialzo i prezzi di alcune categorie di beni. Powell ha sottolineato come l’impatto dei dazi potrebbe essere temporaneo o trasformarsi in pressione inflazionistica persistente. In questo scenario, la Fed preferisce essere prudente.

Fed spaccata, mercato incerto.

Per la prima volta da oltre trent’anni, due membri (Bowman e Waller) hanno votato contro la decisione di mantenere i tassi fermi, chiedendo invece un taglio. Questo segnala una crescente spaccatura interna nella Fed, sintomo dell’elevata incertezza che domina la politica monetaria.

Nuovi dazi e tensioni geopolitiche

Nel giorno della decisione, nuovi dazi sono stati annunciati dal Presidente Trump, ovvero 40% sul Brasile e 50% sull’import di prodotti in rame. Queste mosse accentuano la pressione sui costi di produzione e lasciano prevedere che la trasmissione dei rincari ai consumatori possa continuare nei prossimi mesi, mantenendo alta l’inflazione e rinviando ogni eventuale taglio dei tassi.

In conclusione, Powell mantiene una posizione attendista e la Fed non appare pronta a tagliare i tassi a breve. Per i mercati e per i trader ciò implica maggiore selettività, attenzione alla volatilità e all’esposizione ai diversi rischi macro e geopolitici. È un periodo in cui la prudenza, la gestione del rischio e la capacità di adattarsi rapidamente al mutare delle condizioni saranno fattori chiave di successo sui mercat