Oltre l'analisi tecnica

FINCANTIERI "La rotta non'è cambiata!!"Dopo un bello strorno , dai massimi di settembre 2025 , ora il titolo sembra voler riprendere la strada up, certo è ancora presto per dire che c'è una vera inversione, si sta configurando un pattern rialzista doppia W sul settimanale, considerando ordini in aumento quindi dati finanziari in crescita, purtroppo anche instabilità generalizzata ,TRUMP, PUTIN ecc. spingono ad un riarmo generalizzato, il titolo può ritornare tranquillamente sui massimi del 2025. BUON TRADING

XAU torna liquidità post festivitàho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 BUON GIORNO A TUTTI🌞

Gold ieri chiude un bellissimo daily che ricambia la struttura creata ribassista a fine anno in rialzista.

IO mi manterrò ancora rialzo fino a cambio di determinate news direzionali come tassi ecc o se il prezzo dovesse tornare al di sotto di zona

4360/4340 in tal caso rivaluterò la mia idea.

Per una rottura al rialzo serve volume e un calo dei rendimenti.

La direzione di oggi resta guidata dai tassi, mentre la liquidità torna normale dopo le festività.

📌 Bias

Finché il prezzo resta sopra le zone indicate la strada migliore resta al rialzo.

ad ora L’oro si sta riposando in zone alte, ma non sta invertendo.

Meglio attendere pullback sui livelli chiave prima di entrare

📌PS📌

Dopo il rally di fine dicembre / inizio gennaio, l’oro inizia a rimuoversi creando finti break.

È un comportamento normale con il rientro della liquidità e il ribilanciamento delle posizioni post-festive.

Non ci sono segnali di distribuzione:

i ritracciamenti sono contenuti e i compratori difendono i vecchi livelli di breakout.

🔔 Attivate le notifiche per non

perdervi nulla!

📬 Per qualsiasi dubbio o domanda, scrivetemi: sarò felice di rispondervi.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30.

Nel frattempo, vi auguro una buona giornata.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

[ANALISI PREDITTIVA] -Cosa mi aspetto oggi sul Nas ⭢ dalle 15:30Price Action chiaramente rialzista, con massimi e minimi crescenti. Mi aspetto un induzione ribassista che vada a creare liquidità short quindi sul suo massimo, per poi proseguire long.

Questo è quello che vorrei vedere. Ci vediamo dopo con l'aggiornamento del trade.

EUR/USD: Target 1.1744 Centrato! Nuovo Range StabilitoEUR/USD: PRECISIONE ANNUALE! Target 1.1744 Centrato in 48 Ore

Il 2026 conferma la nostra precisione chirurgica! Il cross ha raggiunto esattamente il target 1.1744 (ora 1.1745) stabilendo un nuovo range tecnico per le prossime sessioni.

📊 BILANCIO OPERATIVO:

✅ Target 1.1744: CENTRATO con precisione assoluta

📍 Prezzo attuale: 1.1724 (dopo presa di profitti)

📈 Movimento: Da 1.1720 a 1.1745 (+25 pips netti)

🎯 R/R ottenuto: 1:3 (entry 1.1720, stop 1.1715)

🎯 NUOVO RANGE TECNICO STABILITO:

LIMITI DEL NUOVO RANGE:

🛡️ Supporto inferiore: 1.1720-1.1722 (testato e tenuto)

🎯 Resistenza superiore: 1.1744-1.1745 (nuovo massimo)

📏 Ampiezza range: 24 pips (compatto ed efficiente)

⏳ Durata prevista: 2-4 sessioni prima di espansione

PROSSIMI LIVELLI CHIAVE:

🎯 Breakout rialzista: Superamento 1.1745 → Target 1.1783

🎯 Breakdown ribassista: Rottura 1.1720 → Target 1.1693

🔄 Scenario preferito: Consolidamento nel range 1.1720-1.1745

📈 INDICATORI POST-TARGET:

📊 Volume: In calo dopo raggiungimento target

⚖️ RSI: 52 (neutro dopo movimento)

📉 Momentum: MACD neutro su timeframe 2H

💰 Sentiment: Equilibrio tra compratori e venditori

📚 DIDATTICA: TRADING I RANGE COMPATTI

Range di 20-30 pips offrono opportunità eccellenti:

IDENTIFICAZIONE: 3+ test su supporto/resistenza senza rottura

ENTRY: Ai limiti del range con stop 5-10 pips oltre

TARGET: Altro lato del range (risk 1:2 minimo)

MANAGEMENT: Uscire al target o prima se momentum cala

💡 LA MIA GESTIONE CORRENTE:

"Profitti presi a 1.1744. Ora osservo per nuovo setup ai limiti del range"

🔥 PERFORMANCE 2026 AGGIORNATA:

Primo trade 2026: ✅ Vinto (+25 pips)

Accuracy 2026: 100% (1/1)

Pips totali: 434+ (continuando da 2025)

⚡ INSIGHT STATISTICO:

"I range compatti (20-30 pips) hanno l'80% di probabilità di espandersi entro 5 sessioni"

#EURUSD #ForexTrading #TechnicalAnalysis #RangeTrading #TargetAchieved #TradingIdeas #Forex #PriceAction #TradingSignals #RiskManagement #FinancialMarkets #TradingEducation

short marg. LTMC da 21,78 stop 23,02short marg. LTMC da 21,78 stop 23,02, shortati 100pezzi con marginazione del 15% e stop 23,02, rischio di circa 125-130eur sulla posizione, very risky, ci proviamo e non solo perchè ci avviamo a chiudere il nostro conto di gioco, anche perchè se il cliente è solo un ludopatico da spennare e da rinviare a improbabili call center albanesi che fanno rispettare la procedura di termini e condizioni come dei Kapò "comunitari" (grande Silvio!) c'è poco da stare allegri e ludopatizzare!

Stoppàti oltre l'analisi mafiosografica!

Al gambler non si comandaaaaaaaa!!!

Dow e S&P rimbalzano a inizio 2026La prima sessione di contrattazioni del 2026 è risultata leggermente più volatile del previsto, soprattutto considerando che il nuovo anno si è aperto di venerdì.

Nonostante ciò, due dei principali indici statunitensi sono riusciti a interrompere la serie negativa che aveva chiuso il 2025, segnalando un possibile tentativo di ripresa dopo una fase di stagnazione di fine anno.

Il Dow Jones ha chiuso in rialzo dello 0,66% (circa 319 punti) a 48.382,39, mentre l’S&P 500 è salito dello 0,19% a 6.858,47.

Entrambi hanno così messo fine a quattro sedute consecutive di ribasso, una sequenza che aveva di fatto spento le speranze di un vero rally di Babbo Natale.

Il Nasdaq ha tentato fino all’ultimo di agganciarsi al rimbalzo, ma ha chiuso appena sotto la parità, in calo dello 0,03% a 23.235,63. Il settore dei semiconduttori ha comunque iniziato bene il nuovo anno, con alcuni dei principali protagonisti del 2025 in netto rialzo: Micron (+10,5%), AMD (+4,4%) e NVIDIA (+1,3%). Più deboli invece altri comparti, in particolare il software. Tesla ha perso il 2,6% dopo un aggiornamento deludente sulle consegne.

I mercati arrivano da un 2025 caratterizzato da un’elevata volatilità, con una violenta correzione nel periodo del “Giorno della Liberazione” seguita da un rimbalzo altrettanto potente. Nel complesso, l’anno si è chiuso con guadagni solidi: Nasdaq +20,4%, S&P 500 +16,4%, Dow Jones +13%.

Settimana ricca di dati in arrivo

La prossima settimana segnerà un vero ritorno alla normalità, non solo dopo le festività ma anche dopo la più lunga chiusura governativa della storia, che ha ritardato diversi rilasci macroeconomici. Lunedì è atteso l’ISM manifatturiero, mentre mercoledì verranno pubblicati ADP Employment e ISM Services.

Il principale appuntamento sarà come sempre il rapporto sulle buste paga non agricole, in uscita venerdì. Il dato di novembre, pubblicato in ritardo a metà dicembre, aveva mostrato la creazione di 64.000 posti di lavoro, sopra le attese di 45.000, ma con un tasso di disoccupazione salito al 4,6%. Per il prossimo report, il consenso si colloca intorno a 54.000 nuovi occupati.

Questi dati saranno centrali anche in ottica di politica monetaria. Il prossimo meeting della Fed è in programma per il 27–28 gennaio. Dopo tre tagli consecutivi dei tassi, il FedWatch Tool del CME assegna solo circa il 17% di probabilità a un quarto taglio consecutivo, mentre le probabilità che i tassi restino invariati si attestano intorno all’83%.

Uno sguardo al 2026

Il 2026 si apre con aspettative elevate. Con l’inflazione in calo, i tassi di interesse in ulteriore discesa, le stime sul PIL in miglioramento e le revisioni sugli utili orientate al rialzo, lo scenario resta favorevole.

Se queste condizioni verranno confermate, non sarebbe sorprendente assistere a guadagni a due cifre per il quarto anno consecutivo. Il tutto senza dimenticare il grande tema strutturale che continua a dominare il mercato: l’intelligenza artificiale, ancora al centro dei flussi di investimento e delle aspettative di crescita per il nuovo anno.

XAU START 2026ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 BUON GIORNO A TUTTI E BUON ANNO NUOVO!🌞

Vi auguro un super 2026.

Non mollate.

Buongiorno anche a te, Gold.

Dopo un meritato relax e batterie cariche, si riparte.

Analisi ogni giorno + live.

Non mancate.

Situazione Gold:

Abbiamo avuto un ottimo sell-off.

Cambio di struttura sul daily.

La chiusura weekly non è male.

Ha fatto engulfing su quella precedente.

Mi aspetto anche un possibile ritorno sui minimi weekly della prima settimana dell’anno.

Ma vediamo passo dopo passo.

attenzione oggi:

Perché Gold ha cambiato struttura a ribasso si,

ma sta provando a ricambiarla a rialzo.in piu abbiamo sessione asiatica e di londra che stanno spingendo a rialzo subito.

Quindi massima attenzione.

Come sapete, il lunedì meglio evitare di forzare.

Si prendono appunti.

Si osservano le sessioni.

Si guarda la chiusura di oggi.

Serve un piano chiaro per i prossimi giorni.

Questa settimana tante news.

In più gli NFP.

Vedremo tutto insieme nel pomeriggio.

🔔 Attivate le notifiche per non

perdervi nulla!

📬 Per qualsiasi dubbio o domanda, scrivetemi: sarò felice di rispondervi.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30.

Nel frattempo, vi auguro una buona giornata.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

Gennaio 2026: i fattori chiave per l’S&P 500Il 2025 è stato un anno molto favorevole per gli asset rischiosi e l’indice S&P 500 inizia l’anno in prossimità dei suoi massimi storici, in un contesto di valutazioni azionarie molto elevate e di aspettative ancora ottimistiche sulla crescita degli utili societari, in particolare nel settore tecnologico statunitense.

L’S&P 500 proseguirà la sua inerzia rialzista o entrerà in una fase di prese di profitto nel mese di gennaio? La risposta dipenderà da una serie di fattori fondamentali chiave, per i quali emergeranno indicazioni decisive proprio nel corso di gennaio.

Le domande fondamentali centrali:

• L’inflazione negli Stati Uniti è davvero sotto controllo?

(CPI il 13 gennaio e PCE il 29 gennaio)

• Game changer: la FED modificherà il suo obiettivo di inflazione nel 2026?

• Il tasso di disoccupazione USA è fuori controllo?

(Rapporto NFP venerdì 9 gennaio)

• La FED ridurrà i tassi nel primo trimestre?

(FED il 28 gennaio)

• La crescita degli utili sarà confermata?

• Chi sarà il nuovo Shadow FED Chair?

• Il QE tecnico si trasformerà in un QE classico?

L’avvio dei mercati nel gennaio 2026 avviene in un contesto ricco di interrogativi fondamentali. Dopo diversi anni caratterizzati da un’inflazione ben superiore all’obiettivo del 2 % della FED, da una politica monetaria molto restrittiva e da una forte concentrazione delle performance sulle mega-cap tecnologiche, questi squilibri devono ridursi per evitare una correzione significativa del mercato nella prima metà del 2026.

Inflazione: il primo pilastro

La questione centrale resta l’inflazione statunitense. Non si tratta più solo di capire se l’inflazione rallenta, ma se è controllata in modo duraturo e realmente vicina all’obiettivo della FED. Le pubblicazioni di gennaio — CPI il 13 gennaio e PCE il 29 gennaio — saranno quindi attentamente monitorate.

Una disinflazione credibile è la condizione necessaria per una distensione monetaria sostenibile. In questo contesto, l’ipotesi di una modifica del target di inflazione della FED nel 2026 rappresenta un potenziale game changer. Questa possibilità è stata evidenziata dal Segretario al Tesoro USA, Scott Bessent. L’abbandono di un obiettivo rigido del 2 % a favore di una fascia più ampia (ad esempio 1,5 %–2,5 %) consentirebbe maggiore flessibilità monetaria, a condizione che la credibilità della FED sia preservata da un ritorno iniziale dell’inflazione al 2 %.

Un simile dibattito potrebbe modificare profondamente la lettura dei tassi reali e delle valutazioni azionarie. Va inoltre ricordato che alcune grandi banche centrali adottano già un obiettivo di inflazione a intervallo.

Per preservare la tendenza di fondo del mercato azionario statunitense, è necessario che l’inflazione confermi il suo percorso verso il 2 %, come suggeriscono gli indicatori di inflazione in tempo reale, in particolare la versione del PCE proposta da Truflation.

Mercato del lavoro: il secondo pilastro

Il mercato del lavoro statunitense rappresenta il secondo pilastro fondamentale. Il tasso di disoccupazione e la creazione di posti di lavoro saranno analizzati attraverso il rapporto NFP e la regola di Sahm, spesso utilizzata come indicatore anticipatore di recessione.

Un rallentamento troppo brusco dell’occupazione metterebbe in discussione lo scenario di soft landing e riaccenderebbe i timori di una contrazione economica, con effetti negativi sugli utili e sulla fiducia degli investitori. Ricordiamo che il tasso di disoccupazione USA è già superiore al livello implicitamente previsto dalla FED per il 2026, rendendo il rapporto NFP di venerdì 9 gennaio particolarmente decisivo.

Politica monetaria: il terzo pilastro

La terza grande questione riguarda la politica monetaria della FED nella prima parte del 2026, in particolare l’evoluzione del tasso dei federal funds.

I mercati si interrogano sulla possibilità di un primo taglio dei tassi già nel primo trimestre del 2026. La riunione del 28 gennaio rappresenta un primo appuntamento chiave, anche se una riduzione immediata appare poco probabile. Le aspettative sui tassi evolveranno sensibilmente in funzione del rapporto NFP del 9 gennaio e dei dati sull’inflazione CPI (13 gennaio) e PCE (29 gennaio).

Utili: il cuore della valutazione azionaria

La crescita degli utili è il fulcro del ragionamento azionario per il 2026. La stagione delle trimestrali del quarto trimestre 2025, da metà gennaio a metà febbraio, sarà determinante per confermare o smentire un consenso estremamente ottimista.

Le aspettative di crescita dei ricavi e degli utili per azione restano elevate in quasi tutti i settori, con un ruolo centrale della tecnologia e dell’intelligenza artificiale. Tuttavia, tali prospettive devono giustificare valutazioni storicamente tirate. La minima delusione sui risultati o sulle guidance potrebbe innescare una fase di prese di profitto di circa il 10 % sull’S&P 500.

Liquidità: un fattore determinante

Parallelamente, il tema della liquidità torna al centro del dibattito. L’evoluzione del bilancio della FED, la liquidità netta negli Stati Uniti e la possibilità di un passaggio da un “QE tecnico” a un QE classico rappresentano elementi cruciali per gli asset rischiosi.

I mercati restano estremamente sensibili a qualsiasi cambiamento nella politica di liquidità globale. La FED ha posto fine al QT il 1° dicembre e ha avviato un programma di acquisto di titoli a breve termine (QE tecnico). Tuttavia, sarebbe un QE classico a risultare davvero decisivo per ridurre la pressione derivante da tassi obbligazionari a lungo termine troppo elevati.

L’evoluzione del bilancio della FED e della liquidità netta statunitense avrà quindi un impatto significativo sul mercato azionario USA nella prima parte dell’anno.

Conclusione

Infine, diversi fattori di rischio trasversali completano il quadro: il contesto geopolitico, particolarmente rilevante nel gennaio 2026; la situazione tecnica del settore tecnologico statunitense; la resilienza dell’S&P 500 nonostante l’assenza di una correzione significativa; e l’andamento dei tassi di interesse, in particolare dei tassi lunghi statunitensi e giapponesi, la cui stabilità resta fortemente dipendente dall’azione delle banche centrali.

In sintesi, l’inizio del 2026 si profila come un momento cruciale in cui inflazione, politica monetaria, utili, liquidità e geopolitica dovranno allinearsi per prolungare la dinamica rialzista dei mercati. Gennaio potrebbe quindi dare il tono all’intero primo trimestre, tra uno scenario di prese di profitto dell’S&P 500 verso il supporto dei 6.200 punti (media mobile a 200 giorni) o la prosecuzione dell’inerzia rialzista degli ultimi mesi.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

La settimana in breve...L'oro inizia il 2026 con slancio; tornano le scommesse sulla crescita globale

1/8 🟡L'oro prosegue la sua ascesa nel 2026: l'oro è salito dell'1,3%, posizionandosi a 4.375 $ l'oncia, continuando la sua crescita più significativa dal 1979. Le aspettative di un taglio dei tassi di interesse, un dollaro più debole e la domanda di beni rifugio rimangono i principali fattori trainanti.

2/8 🤖 L'entusiasmo per l'IA stimola i mercati globali: i mercati hanno iniziato il 2026 con un rialzo, grazie all'ottimismo sull'intelligenza artificiale che ha stimolato i titoli tecnologici. I futures del Nasdaq sono saliti dello 0,7%, guidando un rimbalzo dei mercati azionari globali.

3/8 📊 Rendimenti obbligazionari in aumento grazie alle speranze di crescita: i rendimenti dei titoli Treasury statunitensi a 30 anni hanno raggiunto il 4,88%, il livello più alto da settembre, sostenuti dai dati positivi sul mercato del lavoro.

4/8 💵 Il dollaro si stabilizza dopo un 2025 debole: il dollaro ha registrato un leggero aumento dall'inizio dell'anno dopo un calo del 9,4% nel 2025, il più significativo dal 2015, mentre gli operatori attendono i cambiamenti ai vertici della Fed.

5/8 🍝 Tagli ai dazi sulla pasta italiana: gli Stati Uniti hanno ridotto drasticamente i dazi anti‑dumping sui principali marchi di pasta italiani, con alcune aliquote scese da quasi il 92% a meno del 10%, un potenziale segnale di distensione nelle tensioni commerciali UE‑USA.

6/8 🇬🇧 Il FTSE 100 supera la soglia dei 10.000 punti: l'indice blue-chip di Londra ha raggiunto per la prima volta quota 10.000, sostenuto dai titoli minerari, della difesa e bancari, dopo un aumento del 22% nel 2025.

7/8 🛢️📉Il petrolio trova un punto di stabilità dopo un anno difficile: il Brent è salito a 61 dollari dopo una perdita del 20% nel 2025. Tornano sotto i riflettori le tensioni tra Ucraina e Russia, l'incertezza in Medio Oriente e i colloqui dell'OPEC+.

8/8 🏭 Il settore manifatturiero dell'Eurozona registra un nuovo calo: l'indice PMI di dicembre è sceso a 48,8, con un forte calo dei nuovi ordini e delle esportazioni. La Francia ha invertito la tendenza, sorprendendo con un ripresa inaspettata.

Idea Etf IE000TZ4SIN6Salve e buon anno a tutti. Trattasi di un asset class non proprio volatile. L'ETF Invesco Global Enhanced Equity UCITS ETF Acc è un ETF a gestione attiva.

L'ETF investe in titoli dei mercati sviluppati di tutto il mondo. La selezione dei titoli si basa su fattori di stile: Valore, Momentum e Qualità. Ha un TER dello 0,24, nella media, ed adotta una strategia di replica fisica. Le dimensioni del fondo non sono esagerate appena 265ml, ma in 6 mesi dal suo lancio ha reso il 13,74%. Lo spread è appena Dello 0,20. Se tornasse a quota 4,98 rintracciando da prezzi attuali (5,08), potremmo valutare un ingresso long fino a 5,13 ed uno stop a 4,92. Ma se questo vi può sembrare pochino si può provare a tenerlo fino a marzo/giugno per vedere se mantiene le promesse dei primi 6mesi dal lancio. Questa non vuole esserne in nessun modo un sollecito all'investimento, ma una riflessione per un asset con un drawdoun appena del 3,98 dal lancio, quindi un rischio abbastanza contenuto.

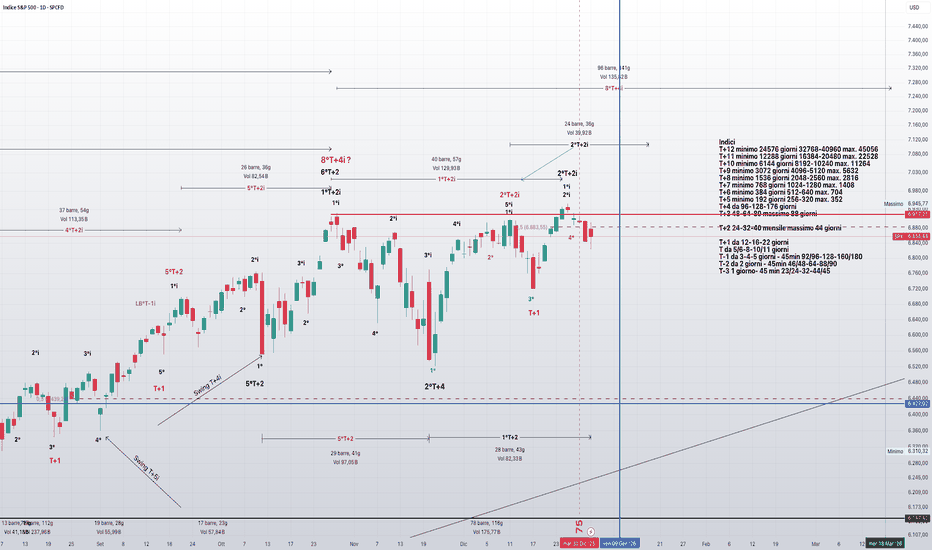

SP500: Sta Partendo un Nuovo Rialzo SE...L’S&P500 è a un bivio critico: capire quale ciclo sta partendo ora farà la differenza tra nuovi massimi e una nuova gamba ribassista.

In questo video analizziamo i cicli chiave e i livelli decisivi dei prossimi giorni.

L’indice S&P500 si trova in una fase estremamente delicata.

La chiave non è dove si trova il prezzo, ma che tipo di ciclo sta partendo adesso.

Lato inverso:

Nel massimo dell’11 dicembre potrebbe essere partito un ciclo mensile inverso già vincolato al ribasso.

Nel massimo del 26 dicembre è partito un nuovo settimanale inverso, ma:

per il tempo potremmo essere ancora dentro il vecchio T+2 inverso e quindi mensile inverso nato proprio il 26 dicembre

Lato indice:

Il minimo del 29 dicembre potrebbe aver fatto partire un settimanale destinato a vincolarsi al ribasso

→ scenario coerente con una chiusura del mensile indice

In alternativa, il minimo di venerdì 2 gennaio potrebbe essere l’origine di un nuovo ciclo:

settimanale → possibile effetto domino rialzista

T-1 → impulso debole, destinato a ri-vincolarsi al ribasso

⏱️ Timeframe operativo (T-3 / 12 minuti)

Se parte un ciclo T forte:

swing chiave a 6.890

superarlo significa vincolare al ribasso un T-1 inverso

e aprire la strada sopra il massimo del 26 dicembre

Se parte solo un T-1:

alta probabilità di nuovi minimi

e prosecuzione verso la chiusura del T+2 indice

📌 Livello spartiacque

6.883 → Eclipse T+2

Finché l’indice resta sotto questo livello, non si può parlare di ritorno rialzista strutturale.

📉 Se prosecuzione della discesa Supporti successivi

6.806

6.750

🎯 In sintesi

Nei prossimi 1–2 giorni il mercato deciderà la direzione.

Capire che ciclo sta partendo ora è molto più importante del singolo movimento di prezzo.

RICORDATI DI LEGGERE LA MIA BIO.

#SP500 #S&P500 #WallStreet #IndiciAzionari #MercatiFinanziari #ciclica #ciclidimercato #ciclicatrading

📅 Pubblicato il: 03/01/2026

⚠️ Contenuti a solo scopo informativo/educativo. Non sono consulenza finanziaria né sollecitazione all’acquisto o alla vendita. Performance passate non garantiscono risultati futuri. Rischio di perdita totale del capitale.

Nasdaq 100 fut giornaliero - analisi volumetricaGiornata negativa il primo giorno di negoziazione del 2026 con volumi elevati: 538.000 contratti scambiati, chiude sul poc della giornata a 25.394, interessante il range giornaliero di oltre 500 punti, il minimo del 19 dicembre a 25.203 non è stato raggiunto, da quel minimo era partito il rally che era durato fino a Natale. Vediamo come aprono lunedi 5 gennaio, sopra o sotto il poc del venerdi

Bitcoin: Via Libera alla Salita?In questa videoanalisi sul Bitcoin analizziamo una fase potenzialmente decisiva per il mercato.

📌 Il punto chiave è la chiusura del ciclo settimanale inverso:

se il nuovo settimanale inverso in partenza è semplice (e non bisettimanale), sarà destinato a vincolarsi al ribasso — e per l’inverso questo significa continuazione della salita dei prezzi.

🔎 In questo scenario:

Il minimo del 21 novembre può essere attribuito come partenza di un ciclo semestrale T+4

Bitcoin risulta libero da vincoli superiori (semestrale e oltre)

Si apre la strada alla chiusura del ciclo trimestrale inverso

Un primo livello obiettivo naturale si colloca in area 98.800$

RICORDATI DI GUARDARE LA MIA BIO

⚠️ Contenuti a solo scopo informativo/educativo.

Non sono consulenza finanziaria né sollecitazione all’acquisto o alla vendita.

Performance passate non garantiscono risultati futuri. Rischio di perdita totale del capitale.

EUR/USD 2026: Test Supporto Critico - Decisione Anno NuovoEUR/USD 2026: ESORDIO SUL FILO DEL RASOIO - Supporto 1.1720 in Gioco

Il nuovo anno inizia con una decisione tecnica cruciale per il cross euro-dollaro. Il prezzo testa il supporto chiave 1.1720 mentre il mercato valuta la direzione per il primo trimestre 2026.

📊 SITUAZIONE ATTUALE:

📅 Nuovo Anno: Primi test tecnici 2026

📍 Prezzo: 1.1722 (sul supporto critico)

📉 Contesto: Correzione dal massimo 1.1794

🔄 Fase: Test supporto dopo rally di fine anno

🎯 SCENARI PER GENNAIO 2026:

BULLISH SCENARIO (Rispetto 1.1720):

🎯 Rimbalzo a: 1.1742-1.1744 (resistenza immediata)

🎯 Target 1: 1.1783-1.1785 (test massimi)

🎯 Target 2: 1.1800-1.1810 (breakout annuale)

✅ Conferma: Chiusura sopra 1.1740

BEARISH SCENARIO (Rottura 1.1720):

🎯 Target 1: 1.1707-1.1700 (supporto minore)

🎯 Target 2: 1.1674-1.1670 (zona forte)

🎯 Target 3: 1.1630-1.1620 (supporto strutturale)

✅ Conferma: Chiusura sotto 1.1715

📈 INDICATORI CHIAVE INIZIO ANNO:

📊 Volume: Moderato (tipico periodo festivo)

⚖️ RSI: 48 (neutro perfetto)

📉 Momentum: In equilibrio dopo correzione

🕒 Volatilità: ATR 35 pips (nella norma)

📚 DIDATTICA: TRADING L'INIZIO DEL NUOVO ANNO

I primi giorni dell'anno hanno dinamiche speciali:

LIQUIDITÀ: Bassa nelle prime 48 ore → movimenti amplificati

POSITIONING: Riallineamento portafogli istituzionali

VOLATILITÀ: Spesso aumenta dopo il 3-4 gennaio

TREND ANNUALE: I primi 5 giorni spesso indicano la tendenza del mese

🔥 BILANCIO 2025 E OBIETTIVI 2026:

Pips 2025: 409+ catturati

Accuracy 2025: 95% su 20+ analisi

Community growth: 52+ follower organici

Obiettivo 2026: 1000+ pips e 200+ follower

⚡ INSIGHT ANNUALE:

"I primi 10 giorni di gennaio determinano il sentiment per il 65% dell'anno nei mercati forex"

🔔 SPECIALE 2026: Analisi settimanale EUR/USD + Bitcoin!

👉 COMMENTA i tuoi obiettivi trading per il 2026! 🎯

#EURUSD #ForexTrading #TechnicalAnalysis #2026Trading #NewYearTrading #TradingIdeas #Forex #PriceAction #TradingSignals #RiskManagement #FinancialMarkets #TradingEducation

[CALCOLA IL POTENZIALE PROFITTO IN BASE ALL'RR] + Esempi praticiIn base all'R/R (Rapporto Rischio/Rendimento) e alla percentuale di rischio con la quale vuoi entrata in quella specifica operazione, il calcolo da fare è semplicissimo:

Esempio con un conto da 10k (ma va benissimo con qualsiasi tipo di conto) ↓

Rischio: 0,45% = 45€

Rischio: 0.50% = 50€

Rischio: 1% = 100€ (In questo caso è molto semplice, basta fare x1)

E così via..

Esempio 1 : (RR 1:4,65)

Calcolo : 465 x 0,45 = ~209,25€ Profitto

Esempio 2 : (RR 1:3,17)

Calcolo : 317 x 0,5 = ~158,5€ Profitto

Esempio 3 : (RR 1:7,57)

Calcolo : 757 x 1 = 757€ Profitto

✎ Il calcolo è valido sia per operazioni short che operazioni long