3 errori di trading comuni che i trader dovrebbero evitare

I trader di tutti i livelli, dai principianti ai professionisti esperti, possono cadere preda di errori psicologici che possono portare a decisioni di trading sbagliate e, in definitiva, a perdite. Comprendere ed evitare questi errori comuni è fondamentale per sviluppare una solida strategia di trading e ottenere un successo costante sui mercati.

Ecco tre degli errori di trading più diffusi che i trader dovrebbero cercare di evitare:

FOMO (Fear of Missing Out): La FOMO è un'emozione pervasiva che può offuscare il giudizio dei trader e portarli a prendere decisioni impulsive basate sulla paura di perdere potenziali profitti. Ciò spesso implica inseguire tendenze o entrare in operazioni senza un’analisi adeguata, aumentando il rischio di perdite.

Per combattere la FOMO, i trader dovrebbero aderire al proprio piano di trading, dare priorità alla disciplina e concentrarsi sull’identificazione di opportunità di trading ad alta probabilità piuttosto che reagire ai movimenti del mercato per paura.

Revenge Trading: il Revenge Trading è il bisogno emotivo di recuperare le perdite derivanti da operazioni precedenti prendendo decisioni affrettate e sconsiderate. Ciò spesso deriva dal desiderio di dimostrare la propria correttezza o di riconquistare un senso di controllo sul mercato.

Per evitare il vendetta trading, i trader dovrebbero coltivare il distacco emotivo, accettare le perdite come parte naturale del trading ed evitare la tentazione di lasciare che le emozioni dettino le loro decisioni di trading.

L'errore del giocatore d'azzardo: l'errore del giocatore d'azzardo è la convinzione errata che gli eventi passati influenzino l'esito di eventi futuri, portando a presupporre che le tendenze continueranno indefinitamente o che eventi casuali possano essere previsti.

Per superare l'errore del giocatore d'azzardo, i trader dovrebbero riconoscere che ogni operazione è un evento indipendente con le sue probabilità uniche e che le prestazioni passate non sono una garanzia di risultati futuri. Dovrebbero fare affidamento su solide analisi di trading e tecniche di gestione del rischio piuttosto che fare affidamento su intuizioni o superstizioni.

Evitando questi errori psicologici comuni, i trader possono sviluppare un approccio più disciplinato e razionale al trading, aumentando le loro possibilità di ottenere un successo a lungo termine sui mercati.

X-indicator

TRADINGVIEW: Settaggi di Fibonacci, Orari Estesi e Trucchi variCiao a tutti i trader! Benvenuti in un tutorial indispensabile su TradingView, la piattaforma che ogni trader professionista utilizza.

In questo video, non ci limiteremo alle basi. Andiamo a fondo sui settaggi professionali, i trucchi e le scorciatoie che ti permetteranno di ottimizzare il tuo workflow e di ottenere una lettura del grafico più chiara e completa.

Cosa Imparerai in Questo Tutorial:

Setup Avanzato di Fibonacci: Scopri come configurare i livelli e gli strumenti di Fibonacci per un'analisi tecnica più precisa.

Notizie Direttamente sul Grafico: Ti mostro come integrare le news economiche e gli eventi chiave direttamente sulla tua schermata, per non perdere mai il contesto fondamentale.

Orari Estesi (Pre-Market e Post-Market): Vedremo come attivare e visualizzare correttamente gli orari estesi (Extended Hours) e perché sono vitali per fare trading sugli indici azionari.

Trucchi e Scorciatoie di Disegno: Impara scorciatoie e tecniche di disegno rapido per replicare trendline, canali e livelli con un solo clic, aumentando la tua velocità di analisi.

Gestione della Valuta e degli Orari: Scegliere la valuta corretta e impostare il fuso orario ideale per la tua operatività, evitando errori cruciali.

Molto, molto altro ancora...

Con questo vi saluto con un abbraccio.

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

REGRESSIONE LINEARE COS'E' e come utilizzarlaPer questo articolo è necessario partire da alcune assunzioni matematico statistico ed econometriche.

Cos'è e come si calcola la regressione lineare e il canale di regressione.

Il modello di regressione lineare semplice postula l'esistenza di una relazione lineare tra una variabile dipendente, Y, e una singola variabile indipendente, X. Nel contesto dell'analisi tecnica, la variabile dipendente Y è tipicamente il prezzo di un asset finanziario, mentre la variabile indipendente X rappresenta il tempo (ad esempio, una sequenza di interi che indicizzano i periodi: 1, 2, 3,..., n). Il modello è formalizzato dalla seguente equazione:

Yi=β0+β1Xi+ϵi

dove:

Yi è il valore osservato della variabile dipendente (prezzo) al tempo i.

Xi è il valore della variabile indipendente (tempo) all'istante i.

β0 è l'intercetta, ovvero il valore teorico di Y quando X=0.

β1 è il coefficiente angolare, o pendenza, che misura la variazione media di Y per un incremento unitario di X. Nel trading, questo parametro è di importanza cruciale, poiché il suo segno e la sua magnitudine quantificano la direzione e la forza del trend lineare.2

ϵi è il termine di errore stocastico (o residuo), che rappresenta la differenza tra il valore osservato Yi e il valore previsto dalla componente lineare del modello. Questo termine cattura tutti i fattori non spiegati dalla relazione lineare, inclusa la casualità intrinseca dei movimenti di prezzo.

Dopo di che è necessario introdurre il metodo dei minimi quadrati

Poiché i parametri β0 e β1 della popolazione sono incogniti, devono essere stimati a partire da un campione di dati osservati. Il metodo più comune per ottenere tali stime, indicate come b0 e b1, è il Metodo dei Minimi Quadrati Ordinari (OLS). Il principio fondamentale dell'OLS è quello di identificare l'unica retta, definita "linea di migliore adattamento" (best-fit line), che minimizza la somma dei quadrati delle differenze verticali tra i valori dei prezzi effettivamente osservati (yi) e i valori previsti dal modello (y^i=b0+b1xi).

Matematicamente, si tratta di trovare i valori di b0 e b1 che minimizzano la Somma dei Quadrati dei Residui (Sq):

Sq=i=1∑n(yi−y^i)2=i=1∑n(yi−b0−b1xi)2

Questo problema di minimizzazione viene risolto analiticamente calcolando le derivate parziali prime della funzione Sq rispetto a b0 e b1 e ponendole uguali a zero. La soluzione di questo sistema di equazioni fornisce le formule per le stime dei parametri.

Adesso si deve procedere con la Formulazione e Calcolo dei Parametri di Regressione

Le soluzioni del problema dei minimi quadrati forniscono espressioni esplicite per il calcolo dei coefficienti di regressione.

Coefficiente Angolare (Pendenza, b1): La pendenza della retta di regressione è data dal rapporto tra la covarianza campionaria di X e Y e la varianza campionaria di X. In termini operativi, si utilizzano i concetti di devianza e codevianza 8:

b1=∑i=1n(xi−μX)2∑i=1n(xi−μX)(yi−μY)=DXCXY

dove CXY è la codevianza di X e Y, e DX è la devianza di X. Un valore b1>0 indica un trend rialzista, b1<0 un trend ribassista, e b1≈0 un mercato laterale o privo di trend lineare.3

Intercetta (b0): L'intercetta è calcolata in modo da garantire che la retta di regressione passi per il baricentro (μX,μY) del campione di dati 8:

b0=μY−b1μX

Deviazione Standard dei Residui (σ^): Questa misura, nota anche come Errore Standard della Regressione, quantifica la dispersione media dei punti di dati attorno alla retta di regressione. È la stima della deviazione standard del termine di errore ϵ e costituisce la base fondamentale per la costruzione delle bande del canale di regressione. Si calcola come la radice quadrata della varianza dei residui, corretta per i gradi di libertà (n−k, dove n è il numero di osservazioni e k è il numero di parametri stimati, 2 nel caso della regressione semplice) 9:

σ^=n−2∑i=1n(yi−y^i)2

È importante sottolineare che la regressione lineare, nel contesto del trading, non stabilisce una relazione di causalità. Il tempo (X) non "causa" il prezzo (Y). Il modello si limita a descrivere la correlazione statistica storica tra le due variabili, fornendo una sintesi lineare della traiettoria dei prezzi in un dato intervallo.9 Confondere questa correlazione con una relazione causale può portare a un'eccessiva fiducia nel potere predittivo del modello, che in realtà sta semplicemente estrapolando una tendenza passata.

Sarà poi necessario misurare la bontà dell'adattamento questo si fa con R2

L'affidabilità delle stime OLS e delle inferenze statistiche che ne derivano dipende dalla validità di una serie di assunzioni sul termine di errore ϵi 9:

Linearità nei parametri: Il modello deve essere una funzione lineare dei parametri β0 e β1.

Media condizionale nulla degli errori: E(ϵi∣Xi)=0. In media, gli errori si annullano.

Omoschedasticità: La varianza degli errori è costante per tutti i livelli di X, ovvero Var(ϵi∣Xi)=σ2.

Assenza di autocorrelazione: Gli errori associati a osservazioni diverse non sono correlati tra loro, Cov(ϵi,ϵj)=0 per i=j.

Normalità degli errori: Gli errori sono distribuiti secondo una distribuzione normale con media zero e varianza costante, ϵi∼N(0,σ2).

la violazione delle assunzioni di omoschedasticità, assenza di autocorrelazione e normalità è la norma, non l'eccezione, nei mercati finanziari. Questa discrepanza tra teoria e realtà costituisce la principale debolezza del modello e la fonte di molti segnali di trading inaffidabili.

LA distribuzione normale

La distribuzione normale, o gaussiana, è una distribuzione di probabilità continua caratterizzata dalla sua distintiva forma a campana, simmetrica attorno al suo valore centrale. Le sue proprietà principali sono che media, mediana e moda coincidono.19 Questa distribuzione è completamente definita da due soli parametri:

La Media (μ): che determina la posizione del centro della curva sull'asse orizzontale.

La Deviazione Standard (σ): che misura la dispersione o la "larghezza" della curva. Una deviazione standard maggiore indica una maggiore variabilità dei dati e una curva più piatta e larga; una deviazione standard minore indica dati più concentrati attorno alla media e una curva più alta e stretta.

La Regola Empirica 68-95-99.7

Per qualsiasi variabile che segue una distribuzione normale, esiste una relazione fissa tra la deviazione standard e la percentuale di dati che si trovano entro una certa distanza dalla media. Questa relazione è nota come la Regola Empirica, o regola 68-95-99.7

Circa il 68% delle osservazioni si trova entro una deviazione standard dalla media (nell'intervallo ).

Circa il 95% delle osservazioni si trova entro due deviazioni standard dalla media (nell'intervallo ).

Circa il 99.7% delle osservazioni si trova entro tre deviazioni standard dalla media (nell'intervallo ).

Queste percentuali derivano matematicamente dall'integrazione della funzione di densità di probabilità della distribuzione normale.

La costruzione del canale di regressione

Il canale di regressione traduce questi concetti statistici in uno strumento visivo per l'analisi dei grafici di prezzo. È composto da tre linee:

Linea Centrale: È la retta di regressione lineare ($ \hat{y}_i = b_0 + b_1 x_i $) calcolata come descritto nella Sezione 1. Questa linea rappresenta la stima del valore medio o di equilibrio dei prezzi per il periodo analizzato.

Banda Superiore: È una linea parallela alla retta di regressione, tracciata a una distanza di +2 volte l'errore standard della regressione (σ^). La sua equazione è: Banda Superiore=y^i+2σ^.

Banda Inferiore: È una linea parallela alla retta di regressione, tracciata a una distanza di -2 volte l'errore standard della regressione (σ^). La sua equazione è: Banda Inferiore=y^i−2σ^.4

L'interpretazione statistica di questo canale è che esso rappresenta un intervallo di confidenza del 95% attorno alla linea di tendenza. Se l'assunzione di normalità dei residui fosse valida, ci si aspetterebbe che il 95% dei prezzi osservati si collochi all'interno di questo canale. Di conseguenza, un prezzo che si muove al di fuori delle bande è considerato un evento statisticamente raro (con una probabilità teorica del 5%), segnalando una potenziale condizione di ipercomprato (sopra la banda superiore) o ipervenduto (sotto la banda inferiore).15

Tuttavia, è fondamentale comprendere che l'applicazione diretta della regola empirica ai prezzi finanziari rappresenta un'approssimazione concettualmente imperfetta. La regola è valida per distribuzioni stazionarie (come la normale), mentre le serie storiche dei prezzi sono intrinsecamente non stazionarie, con media e varianza che evolvono nel tempo.

Pertanto, la probabilità reale che un prezzo rimanga all'interno del canale non è garantita essere esattamente del 95%. La vera utilità del canale non risiede nella sua precisione probabilistica, ma nella sua capacità di fornire una misura

dinamica e normalizzata della volatilità attorno a un trend locale. I prezzi che toccano le bande non dovrebbero essere interpretati come "eventi con probabilità del 5%", ma piuttosto come prezzi che hanno raggiunto un livello di deviazione estremo rispetto al comportamento recente del mercato. Questa reinterpretazione sposta il focus del canale da uno strumento predittivo-probabilistico a uno strumento descrittivo-adattivo della volatilità, un punto cruciale per il suo uso corretto nel trading.

Perché da solo NON BASTA?

1)L'Assunzione di Linearità vs. la Realtà dei Mercati

2)La Non-Stazionarietà delle Serie Storiche Finanziarie

3)La Non-Normalità dei Rendimenti: Il Problema delle "Code Grasse" (Fat Tails):

-Asimmetria

-Leptocurtosi

Quindi è inutile?

Assolutamente no, c'è la possibilità di utilizzare tale strumento come base per la costrustione di strategie più complesse, da solo non basta.

Quindi come ovviare a questi problemi?

Soluzione alla Non-Stazionarietà :

1)La pratica econometrica standard per affrontare la non-stazionarietà dei prezzi consiste nel trasformare la serie. Invece di modellare i prezzi, si modellano i rendimenti (spesso i rendimenti logaritmici, calcolati come rt=ln(Pt/Pt−1)). I rendimenti sono generalmente più vicini a un processo stazionario, rendendo i modelli statistici applicati su di essi più affidabili e meno soggetti a regressioni spurie.

2) Rolling Regression : Invece di calcolare una singola retta di regressione su tutto il set di dati, la rolling regression (o regressione mobile) calcola la regressione su una finestra di dati di lunghezza fissa che si sposta in avanti nel tempo (ad esempio, gli ultimi 100 periodi). Questo approccio permette ai coefficienti b0 e b1 di ricalcolarsi a ogni nuovo dato, adattandosi così ai cambiamenti nel trend e nella volatilità del mercato. La "curva" di regressione visualizzata su molte piattaforme di trading è, in effetti, la traccia dell'ultimo punto di una serie di regressioni mobili, che conferisce al modello una reattività molto maggiore.

3) Regressione Polinomiale : Per catturare le dinamiche non lineari, è possibile estendere il modello lineare includendo termini di grado superiore della variabile tempo (ad esempio, X2,X3). Un modello di regressione polinomiale, come Y=β0+β1X+β2X2+ϵ, può descrivere trend curvi, catturando fasi di accelerazione o decelerazione. Sebbene la relazione tra Y e X sia non lineare, il modello rimane lineare nei parametri e può essere stimato con OLS. Questo offre un modo semplice per andare oltre la rigidità di una linea retta.

Affrontare la Non-Normalità e i Falsi Segnali: Indicatori di Conferma

Per filtrare i numerosi falsi segnali generati dalle violazioni delle assunzioni statistiche (in particolare le fat tails), è fondamentale applicare il principio di confluenza: un segnale di trading è considerato più robusto se è confermato simultaneamente da più indicatori basati su logiche diverse.

Ad esempio sto utilizzando un canale di regressione come filtro, se il canale ha tendenza crescente, valuterò solo entrate long, se si trova sotto la linea centrale, e con l'auto del footprint volume e del delta, cercherò degli stacked imbalace long e candele con delta fortemente positivo. Ma può essere usato lo stocastico, l'RSI, le medie mobili ecc.

Detto ciò in conclusione

I risultati principali possono essere così sintetizzati:

Fondamento Statistico: Il canale di regressione è uno strumento statisticamente ricco, che quantifica il trend (tramite la pendenza della retta) e la volatilità attorno ad esso (tramite l'ampiezza del canale). La sua costruzione si basa su principi solidi come il metodo dei minimi quadrati e le proprietà della distribuzione normale.

Limiti Strutturali: Le assunzioni fondamentali del modello – linearità, stazionarietà e normalità dei residui – sono profondamente e sistematicamente violate dai dati finanziari. I mercati sono non lineari, le serie dei prezzi non sono stazionarie e i rendimenti presentano "code grasse". Queste violazioni portano a regressioni spurie, a una costante sottostima del rischio e alla generazione di numerosi segnali di trading inaffidabili.

Valutazione Finale: Di conseguenza, il canale di regressione lineare non deve essere considerato uno strumento predittivo autonomo o una "scatola nera" in grado di generare profitti meccanicamente. La sua vera utilità risiede nel suo ruolo di indicatore descrittivo del trend e della volatilità passati e recenti. Fornisce un contesto quantitativo, non una previsione certa.

La prospettiva futura per un utilizzo efficace di questo strumento non risiede nel suo abbandono, ma nella sua intelligente integrazione all'interno di un sistema di trading multi-fattoriale e adattivo. Come dimostrato, l'impiego di tecniche come la rolling regression, l'uso di indicatori di conferma, filtri di trend come le medie mobili a lungo termine, può mitigare significativamente le sue debolezze. In questo approccio evoluto, il canale di regressione non è più il fulcro della strategia, ma una componente che fornisce informazioni sul posizionamento relativo del prezzo all'interno di un framework decisionale più ampio e robusto. Questo percorso, che va dalla semplice applicazione di un modello alla comprensione critica e all'integrazione contestuale, rappresenta la transizione essenziale da un'analisi tecnica rudimentale a un approccio al trading genuinamente quantitativo.

Spero che l'argomento non sia stato troppo ostico, e spero di aver dato spunto a qualcuno per costruirci una strategia magari migliore della mia.

BUON TREDING A TUTTI

4° Step - Analisi Algoritmica con semplici strategieBuona domenica a tutti i trader, nel mio video andiamo a vedere come fare analisi algoritmica con strategie davvero semplici. Gli indicatori e gli oscillatori nel trading sono degli strumenti potentissimi che ci aiutano a prendere delle decisioni più smart. Nello specifico, vedremo come sfruttare le medie mobili, il momentum e l'RSI.

Medie Mobili: Il tuo alleato per il Trend

Per prima cosa, parliamo delle medie mobili (MA). Sono perfette per capire la direzione principale del mercato, perché "lisciano" il rumore dei prezzi e ti mostrano la rotta. Se il prezzo è sopra la media mobile, il trend è rialzista. Se è sotto, è ribassista. È semplicissimo! Le medie mobili non solo confermano un trend, ma possono anche segnalare quando sta per cambiare, ad esempio se il prezzo le attraversa.

Momentum e RSI: La Forza dietro i Movimenti

Dopo aver capito la direzione, ci serve sapere con quanta forza e velocità il mercato si sta muovendo. E qui entrano in gioco il momentum e l'RSI.

Il momentum ci dice quanto velocemente stanno cambiando i prezzi. Se è forte, il movimento è rapido. Se si indebolisce, il trend potrebbe essere vicino alla fine.

L'RSI (Relative Strength Index) è un oscillatore che misura la velocità e la variazione dei prezzi su una scala da 0 a 100. Se l'RSI va sopra 70, il mercato è ipercomprato e potrebbe esserci un'inversione al ribasso. Se invece scende sotto 30, è ipervenduto e potrebbe esserci un rimbalzo.

Unendo questi strumenti, avrai una visione completa. Le medie mobili ti dicono "dove sta andando il mercato", mentre il momentum e l'RSI ti dicono "con che forza ci sta andando". In questo modo, i tuoi segnali di trading diventano molto più affidabili.

Con questo è tutto un grande abbraccio.

Grazie ciao da Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

L'importanza della mediana in un canale. L'esempio di PalantirBuon giovedì 31 Luglio e bentornati sul canale con un approfondimento tecnico un po' diverso dal solito. Oggi andremo infatti a parlare dell'importanza della mediana di un canale, portando l'esempio di Palantir Tecnologies, su grafico a candele giornaliere.

Sperando che il contributo sia di vostro interesse vi auguro una buona giornata

AIUTATEMI A FAR CRESCERE LA MIA COMMUNITY! ISCRIVETEVI AL CANALE!

Qualora il contenuto fosse di vostro interesse vi inviterei a iscrivervi al canale, azione totalmente gratuita per voi, ma che mi permetterebbe di far crescere in maniera rilevante la community che mi segue, continuando a darmi una forte motivazione ad andare avanti nella creazione di questi contenuti gratuiti, e spero educativi.

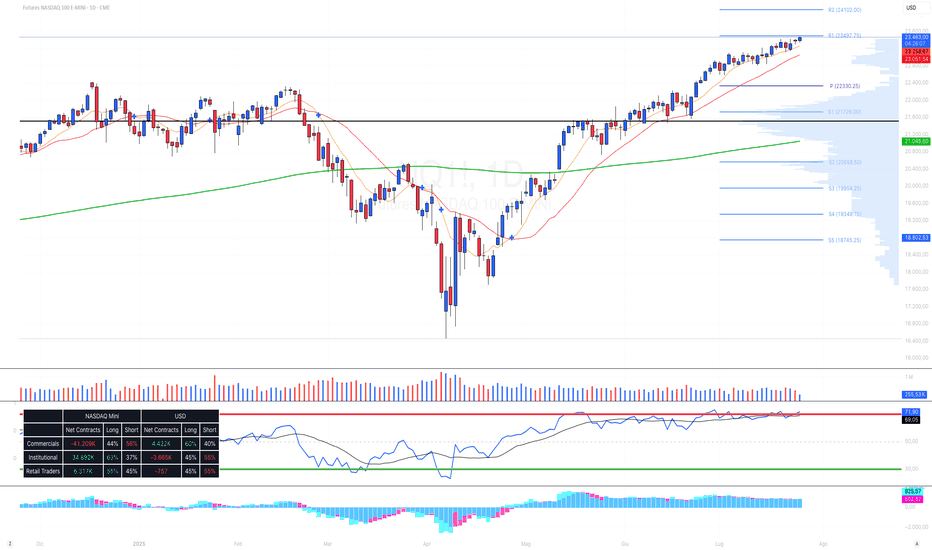

Report COT: Comprendere le Differenze tra Nasdaq Mini e USDUn saluto a tutti i trader, in questa pubblicazione vediamo un punto fondamentale nella comprensione del Report COT (Commitment of Traders). Le sezioni "Nasdaq Mini" e "USD" in TradingView (o in qualsiasi strumento che visualizzi i dati COT) si riferiscono a due mercati completamente diversi, ed è per questo che i loro valori sono differenti.

Vediamo le differenze:

1. Nasdaq Mini (o E-mini Nasdaq 100)

Cosa rappresenta: Questa sezione del report COT fa riferimento alle posizioni detenute sui futures E-mini Nasdaq 100 (simbolo NQ). Questi sono contratti futures scambiati sulla Chicago Mercantile Exchange (CME Group) che replicano l'andamento dell'indice Nasdaq 100. L'indice Nasdaq 100 include le 100 maggiori società non finanziarie quotate al Nasdaq, ed è ampiamente considerato un benchmark per il settore tecnologico e della crescita.

Tipo di Contratto: Sono contratti futures su un indice azionario.

Informazioni fornite dal COT: Il report COT per il Nasdaq Mini mostra le posizioni (long, short, net long/short) delle diverse categorie di trader (Commercial, Non-Commercial/Large Speculators, Non-Reportable/Small Speculators) su questi specifici contratti futures sull'indice azionario. Questo ci dà un'idea del sentiment dei grandi operatori riguardo alle prospettive dell'indice Nasdaq 100.

2. USD (Dollaro Americano)

Cosa rappresenta: Questa sezione del report COT si riferisce alle posizioni detenute sui futures sul Dollaro Americano (USD). È importante notare che nel mercato dei futures sulle valute, le posizioni sono spesso espresse in termini di una valuta contro il Dollaro USA (es. Euro FX futures sono EUR/USD, Yen FX futures sono JPY/USD, ecc.). La sezione "USD" può fare riferimento a diverse cose:

USD Index Futures (DX): Spesso si riferisce ai futures sull'US Dollar Index (DXY), che misura il valore del dollaro USA rispetto a un paniere di sei principali valute estere (EUR, JPY, GBP, CAD, SEK, CHF). Questo è un modo diretto per valutare il sentiment generale sul dollaro.

Posizioni sintetiche contro il USD: In alcuni casi, potrebbe rappresentare un aggregato delle posizioni nette sul Dollaro USA derivanti da tutti i principali contratti futures su valute (es. la somma delle posizioni sul Dollaro USA in EUR/USD, GBP/USD, JPY/USD, ecc.).

Tipo di Contratto: Sono contratti futures su valute.

Informazioni fornite dal COT: Il report COT per il USD mostra le posizioni delle diverse categorie di trader sulle valute, indicando il loro posizionamento rispetto al Dollaro Americano. Ad esempio, se i grandi speculatori sono molto net-short sul Dollaro (cioè, net-long su valute contro il Dollaro), potrebbe suggerire una potenziale debolezza del Dollaro in futuro, o al contrario, un'eccessiva posizione short che potrebbe portare a un "short squeeze".

Differenze Chiave nei Valori

I valori saranno diversi perché:

Mercati Sottostanti Differenti: Un mercato riguarda un indice azionario (tecnologia, crescita), l'altro riguarda una valuta (il Dollaro USA). I fattori che influenzano l'indice Nasdaq 100 (es. utili delle aziende tech, tassi di interesse che influenzano la crescita) sono diversi dai fattori che influenzano il Dollaro USA (es. politica monetaria della Federal Reserve, dati sull'inflazione e sull'occupazione USA, sentiment di rischio globale).

Unità di Misura: Le "unità" dei valori COT rappresentano il numero di contratti futures detenuti. Un contratto E-mini Nasdaq 100 ha un valore nominale molto diverso da un contratto future sul Dollaro USA o su una coppia di valute.

Partecipanti al Mercato: Sebbene le categorie di trader (Commercial, Non-Commercial) siano le stesse, gli specifici attori che operano nel mercato dei futures sugli indici azionari potrebbero avere motivazioni e posizioni diverse rispetto a quelli che operano nel mercato dei futures sulle valute. Ad esempio, le grandi banche potrebbero avere posizioni "commerciali" significative sul Dollaro per la copertura del rischio FX, mentre gli hedge fund (Non-Commercial) speculano su entrambe le classi di attività.

In sintesi, stai guardando l'attività di grandi operatori su due beni finanziari distinti e influenzati da dinamiche di mercato differenti. Analizzare entrambi può fornire una visione più completa del sentiment del mercato globale, ma non vanno confusi o confrontati direttamente come se fossero la stessa cosa.

Con questo è tutto vi saluto con un abbraccio.

Grazie Ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

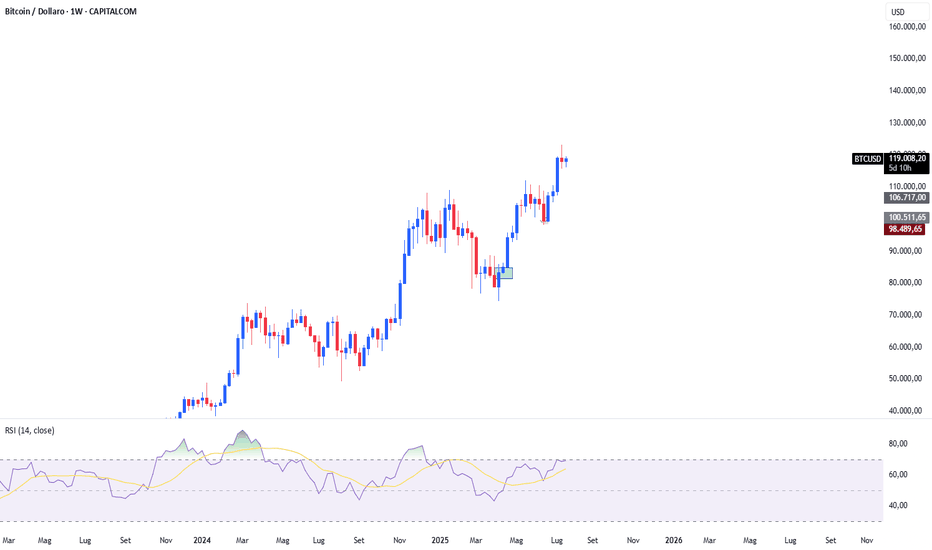

Bitcoin: Prevedere l'ATH del cicloIl prezzo del bitcoin ha toccato un nuovo massimo storico questo luglio, continuando così il ciclo rialzista legato all’halving della primavera 2024. Il calo della dominance del bitcoin da inizio luglio ha dato il via a una piccola altseason. A questo proposito, ti invito a rileggere le mie ultime analisi crypto nell’archivio delle analisi di mercato Swissquote. Puoi anche abbonarti al nostro account per ricevere un avviso ogni volta che pubblico una nuova analisi dei mercati crypto per Swissquote.

Cliccando sull'immagine qui sotto, puoi leggere la mia ultima opinione sulla sovraperformance di Ether, che ora prevedo possa durare fino alla fine del ciclo.

In questo nuovo articolo affronterò un tema importante: il prezzo massimo finale del ciclo del bitcoin previsto per quest'anno 2025. Pubblicherò presto un articolo dedicato al timing. Oggi ti presento tre strumenti da combinare per identificare una zona target per il prezzo finale del bitcoin entro fine anno.

1) Analisi tecnica con onde di Elliott su scala logaritmica

Il bitcoin sta attualmente formando l’onda 5 del ciclo rialzista iniziato nell’autunno 2022 attorno ai 15.000 dollari. Per calcolare gli obiettivi teorici dell’onda 5, si usano le estensioni di Fibonacci, in particolare le proiezioni dell’onda 3 e il movimento dal minimo dell’onda 1 al massimo dell’onda 3. Questo genera un intervallo di target compreso tra 145.000 e 170.000 dollari.

2) Strumento Pi Cycle Top Prediction

Il Pi Cycle Top si basa sull’interazione tra due medie mobili: la 111 giorni e la 350 giorni moltiplicata per 2. Storicamente, un incrocio rialzista della 111 MA sopra la 2×350 MA ha preceduto di pochi giorni i massimi di mercato del 2013, 2017 e 2021. Questo strumento cattura l’eccesso speculativo nella fase finale del bull market, ma può generare falsi segnali se usato da solo. Attualmente, la 2×350 MA si trova a circa 175.000 dollari.

3) Strumento Terminal Price

Il Terminal Price, sviluppato dall’analista Willy Woo, è un modello on-chain basato su dati fondamentali della rete Bitcoin. Combina il rapporto Prezzo/Thermocap (valore di mercato rispetto ai costi cumulati di mining) con una metrica logaritmica per stimare un tetto teorico. A differenza del Pi Cycle Top, non si basa sul prezzo ma sull’attività economica della rete. Attualmente si aggira intorno ai 200.000 dollari.

Usati insieme, questi tre approcci aiutano a individuare le zone probabili del massimo di ciclo. Il Pi Cycle Top segnala eccessi di momentum tramite dinamiche di prezzo, mentre il Terminal Price fornisce un limite superiore più fondamentale. La loro convergenza con l’analisi delle onde di Elliott e le estensioni di Fibonacci rafforza la probabilità di un top di ciclo a fine 2025 in un range tra 145.000 e 200.000 dollari.

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

Quattro consigli per l’uso degli indicatori tecnici Gli indicatori tecnici rappresentano una componente fondamentale dell’analisi tecnica moderna e sono strumenti ampiamente usati sia dai trader alle prime armi che dai più esperti. Tuttavia, un utilizzo scorretto di questi strumenti può facilmente portare a errori di valutazione e a decisioni operative non ottimali.

Mantenere la semplicità

Una delle trappole più comuni in cui cadono molti trader è sovraccaricare il grafico con numerosi indicatori, credendo che un maggior numero di segnali conduca a performance migliori. In realtà, questa pratica rischia di confondere la lettura del mercato e aumentare l’indecisione operativa. E’ consigliabile non usare più di uno o due indicatori per volta. L’obiettivo è mantenere il grafico pulito e comprensibile, basandosi innanzitutto sull’analisi del movimento dei prezzi (price action) e utilizzando l’indicatore solo come supporto alla decisione.

Conoscere l’indicatore scelto

È fondamentale capire cosa misura concretamente ogni indicatore tecnico e quale algoritmo vi sia alla base. Un’errata comprensione può generare false sicurezze ed errori in fasi critiche. Solo analizzando logica e funzionamento dell’indicatore si sviluppa la fiducia necessaria per utilizzarlo anche nei momenti di drawdown o dopo una serie di perdite. Inoltre, la fiducia nell’indicatore scelto aiuta a mantenere disciplina e coerenza nel tempo, evitando il frequente abbandono prematuro delle strategie a fronte di risultati negativi temporanei.

Usare indicatori che si completano, non che si ripetono.

Molti indicatori derivano da algoritmi simili e, di conseguenza, offrono segnali sovrapposti. Ad esempio, Stochastic e RSI misurano entrambi le condizioni di ipercomprato/ipervenduto con principi matematici affini. Per ottenere un vantaggio reale, è più efficace combinare strumenti con logiche diverse, ad esempio un oscillatore insieme a un indicatore di trend. Così si evitano “segnali doppi” e si ottiene una conferma più robusta per le decisioni di trading.

Fare sempre riferimento alla price action.

Gli indicatori non dovrebbero mai sostituire l’analisi del prezzo, che resta la base di ogni strategia efficace. Trend e livelli di struttura (supporti/resistenze, massimi e minimi chiave) vanno sempre analizzati prima di applicare qualsiasi indicatore. Gli indicatori devono essere utilizzati come conferma e mai come unico criterio decisionale. La price action fornisce infatti il quadro reale della domanda e dell’offerta in corso sul mercato.

Indicatori come strumenti, non scorciatoie

Gli indicatori tecnici sono risorse preziose, ma non soluzioni magiche. Vanno integrati in una strategia solida, affiancati da una gestione del rischio consapevole e da una comprensione approfondita del mercato su cui si opera. I trader più costanti adottano pochi indicatori chiave e preferiscono strategie semplici e replicabili rispetto a configurazioni troppo complesse e confusionarie.

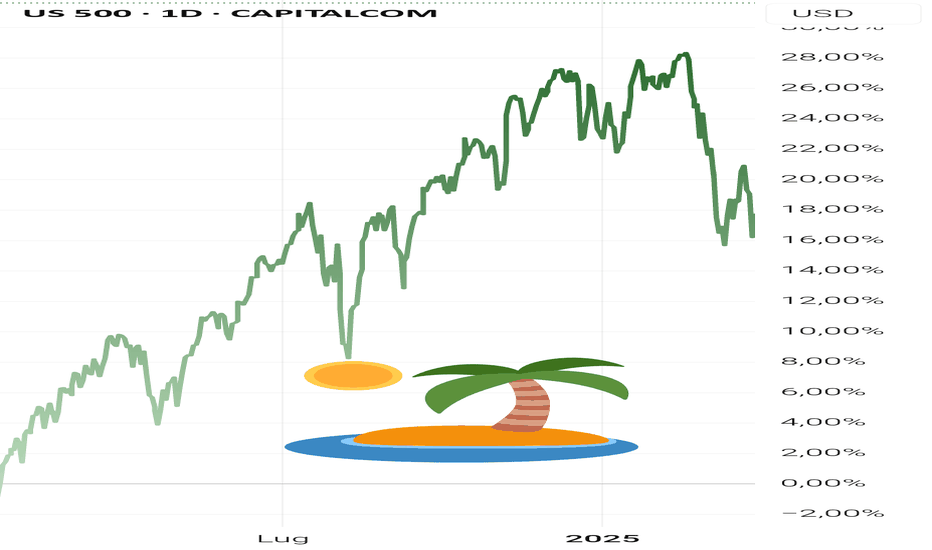

Traders, quanto avete guadagnato nel 2024?Chart di Capital.Com

È una provocazione, per carità non rispondete.

I numeri del trading

I broker che ci dànno la possibilità di fare trading con i cfd, hanno l'obbligo di comunicare in modo ben visibile nei loro siti la percentuale dei conti di trading che risultano in perdita.

Seppure con qualche differenza tra un broker e l'altro, i numeri mediamente dicono che tra il 75% e l'80% di chi si cimenta con questa attività perde soldi.

Operazioni suggerite

Il 17 gennaio del 2024 ho iniziato ad introdurre alcune tipologie di analisi che contengono indicazioni operative ben precise.

Intendo ipotesi di trade con chiare indicazioni di:

ivello di entrata

stop loss

take profit

A scanso di equivoci, non offro alcun servizio di trading a pagamento: segnali, formazione e quant'altro.

Tutto ciò che comunico su questa piattaforma è esclusivamente a scopo didattico e informativo.

Essendo un consulente finanziario abilitato all'offerta fuori sede, la normativa mi consente di dare raccomandazioni di investimento.

Tuttavia non di tipo generico.

Posso fornire consulenza e consigli di investimento solo personalizzati, cioè previo consenso e sulla base di precise raccolta di informazioni che la legge prescrive puntualmente (Mifid e altro).

Ciò che faccio quotidianamente nel mio lavoro.

Questo è il motivo per cui nel contesto di TradingView non è possibile, anzi è vietatissimo, fornire consigli di investimento.

Ciò chiarito, tenuto conto della natura puramente informativa dei contenuti delle analisi proposte, a titolo puramente statistico ho elaborato un report delle indicazioni operative fornite in questi mesi.

Emergono, come vedremo, risultati interessanti che mi auguro siano da stimolo per un approccio più asciutto, semplicistico ed essenziale a questa meravigliosa attività.

Il mio approccio al trading è, per scelta, di tipo “tradizionale”, discrezionale e fatto da un consumo responsabile (minimo possibile) di indicatori privilegiando piuttosto la price action.

Tuttavia, è una scelta personale e non ha pretese di essere migliore rispetto ad altre.

Come dico sempre: se funziona tutto va bene.

Non amo la complessità sui grafici, mi affido piuttosto all'esperienza che da sola e volentieri, per quel che mi riguarda, riesce a farmi rinunciare ad una selva di indicatori.

Report operatività

Con piacere condivido il mio pensiero ed il mio approccio al trading, ciò detto andiamo al sodo.

In sintesi questi sono i risultati dal 17/1/24 al 31/3/25:

107 operazioni suggerite, 74% a target

Il money management prevede di mettere a rischio in ogni operazione 1% non del capitale versato ma dell'equity. Quando una strategia risulta profittevole, questo garantisce un formidabile effetto di capitalizzazione composta (compounding effect).

list]Tra i vari possibili take profit suggeriti ho scelto sempre quello più conservativo, cioè più vicino al livello di entry.

Non si tiene conto di:

spread

allargamento spread

imposte

slippage

swap

Il risultato è, come detto, che il 74% dei trades è andato a target con un reward/risk medio di circa 1:1.

Una performance tripla rispetto, ad esempio, allo S&P500.

Performance migliore anche del Ftse-mib, e dei BTP.

Non avendo personalmente fatto tutte le operazioni suggerite, non posso fornire il report analitico della piattaforma di trading poiché parziale.

Invece, ho elaborato con un software di analisi che uso per lavoro le singole operazioni suggerite.

Per chi fosse curioso, volentieri fornisco l'analisi completa.

VEP Volume Explosion Predictor Tutorial. Il mio primo scriptBuon lunedi 7 Luglio e bentornati sul canale.

Oggi vi presento il VEP - Volume Explosion Predictor, il mio primo indicatore assolutamente aperto e gratuito ora disponibile nella Library di TradingView.

Uno strumento predittivo e non reattivo di supporto alla consueta analisi tecnica, che non è la verità assoluta ma che potrebbe fornire indicazioni statisticamente interessanti nella nostra operatività.

Di seguito la descrizione dettagliata dello script che potete tranquillamente cercare a applicare al grafico dalla sezione "Indicatori"

Buona serata e grazie

💥 VEP - Volume Explosion Predictor

Panoramica Generale

Il Volume Explosion Predictor (VEP) è un indicatore avanzato che analizza i picchi di volume per prevedere quando potrebbe verificarsi la prossima esplosione di volume. Utilizzando analisi statistiche sui pattern storici, fornisce probabilità accurate sui momenti di maggiore attività di trading.

CARATTERISTICHE PRINCIPALI

🎯 Rilevamento intelligente dei picchi di volume

- Identifica automaticamente i picchi di volume significativi

- Filtro anti-consecutivo per evitare segnali ridondanti

- Soglia personalizzabile per la sensibilità del rilevamento

📊 Analisi statistica avanzata

Calcola la distanza media tra i picchi di volume

Monitora il numero di sessioni senza picchi

Traccia il range massimo storico senza attività

🔮 Sistema predittivo

Probabilità dinamica: Calcola la probabilità di un imminente picco

Indicatori visivi: Colori di sfondo che cambiano in base alla probabilità

Previsioni temporali: Stima delle sessioni rimanenti al prossimo picco

📈 Segnali visivi

1) Frecce colorate: Verdi per picchi rialzisti, rosse per ribassisti

2) Tabella statistiche: Panoramica completa in tempo reale

SISTEMA DI ALERT

🚨 Tre Livelli di Alert

1) New Valid Volume Peak: Nuovo picco rilevato

2) Approaching Prediction: Probabilità in aumento

3) High Peak Probability: Alta probabilità di esplosione

COME UTILIZZARLO

📋 Setup consigliato

- Timeframe: Funziona su tutti i timeframe ma è consigliabile un utilizzo su timeframe giornaliero, settimanale o mensile. In ogni caso va sempre utilizzato coerentemente con il proprio orizzonte temporale

- Mercati: Azioni, crypto, forex, commodities

- Limite affinché si realizzi il picco di volumi: Si consiglia di iniziare con 2.0x (ovvero due volte la media dei volumi) per mercati normali, 1.5x per mercati più volatili. Questo parametro può essere settato nelle impostazioni a proprio piacimento

🎨 Interpretazione visuale

Frecce Verdi: Picco durante candela rialzista

Frecce Rosse: Picco durante candela ribassista

Sfondo Rosso: Alta probabilità (>90%) di nuovo picco

Sfondo Giallo: Probabilità media (50-70%)

📊 TABELLA STATISTICHE

La tabella mostra:

1. Totale picchi analizzati

2. Distanza media tra picchi

3. Sessioni attuali senza picchi

4. Previsione sessioni rimanenti

5. Probabilità percentuale

6. Soglia volume necessaria affinché si realizzi il picco di volumi

VANTAGGI STRATEGICI

🎯 Per Day Traders

Anticipa i momenti di maggiore volatilità per analisi, supportando la valutazione dei setup di trading e fornendo al contempo un contesto sui periodi di basso volume

📈 Per Swing Traders

1. Identifica pattern di volume ad alta probabilità, supportando l'analisi dei breakout con volume e migliorando la comprensione dei tempi di mercato

🔍 Per Analisti Tecnici

Comprende i pattern di volume del titolo.

Aiuta a fare una valutazione dell'interesse storico del mercato ed è di supporto alla ricerca e analisi quantitativa

ALTRE COSE DA SAPERE...

A) Algoritmo Anti-Consecutivo: permette di evitare segnali e picchi di volume multipli e consecutivi multipli a distanza ravvicinata

B) Validazione Statistica: Utilizza deviazione standard per l'accuratezza

C) Gestione Memoria: Limita i dati storici per performance ottimali

D) Compatibilità: Funziona con tutti i tipi di grafico TradingView

⚠️ DISCLAIMER IMPORTANTE

Questo indicatore è esclusivamente uno strumento di analisi tecnica per lo studio dei pattern di volume. Non fornisce consigli di investimento, segnali di trading o punti di ingresso/uscita. Tutte le decisioni di trading sono a completa discrezione e responsabilità dell'utente. Utilizzare sempre in combinazione con altre analisi tecniche, fondamentali e una adeguata gestione del rischio.

Bande di Bollinger: come fermarsi in base ai mercatiBande di Bollinger: come fermarsi in base ai mercati

Le Bande di Bollinger sono un indicatore di analisi tecnica ampiamente utilizzato nel trading per valutare la volatilità degli asset finanziari e prevedere l'andamento dei prezzi. Sviluppate da John Bollinger negli anni '80, consistono in tre linee sovrapposte al grafico dei prezzi:

La banda centrale: una media mobile semplice, solitamente calcolata su 20 periodi.

La banda superiore: la media mobile a cui vengono aggiunte due deviazioni standard.

La banda inferiore: la media mobile a cui vengono sottratte due deviazioni standard.

Queste bande formano un canale dinamico attorno al prezzo, allargandosi durante i periodi di elevata volatilità e restringendosi durante i periodi di calma. Se un prezzo tocca o attraversa una banda, a seconda del contesto di mercato, può segnalare una situazione di ipercomprato o ipervenduto, oppure una possibile inversione o continuazione del trend.

A cosa servono le Bande di Bollinger? Misurano la volatilità: maggiore è la distanza tra le bande, maggiore è la volatilità.

Identificazione di zone di supporto e resistenza dinamiche.

Rilevamento di eccessi di mercato: un prezzo che tocca la banda superiore o inferiore può indicare un eccesso temporaneo.

Anticipazione di inversioni o consolidamenti: un restringimento delle bande spesso segnala un imminente aumento della volatilità.

Perché il timeframe a 2 ore è così ampiamente utilizzato e rilevante?

Il timeframe a 2 ore (H2) è particolarmente apprezzato da molti trader per diversi motivi:

Perfetto equilibrio tra rumore e rilevanza: il timeframe H2 offre un compromesso tra timeframe molto brevi (spesso troppo rumorosi, che generano molti falsi segnali) e timeframe lunghi (più lenti a reagire). Questo consente di catturare movimenti significativi senza essere sopraffatti da piccole fluttuazioni.

Adatto per lo swing trading e il trading intraday: questo timeframe consente di mantenere una posizione per diverse ore o giorni mantenendo una buona reattività per sfruttare i trend intermedi.

Interpretazione più chiara dei pattern grafici: i pattern tecnici (triangoli, doppi massimi, onde di Wolfe, ecc.) sono spesso più chiari e affidabili sul timeframe H2 rispetto ai timeframe più brevi, facilitando il processo decisionale.

Meno stress, migliore gestione del tempo: sul timeframe H2, il monitoraggio costante dello schermo non è necessario. Un monitoraggio ogni due ore è sufficiente, ideale per i trader attivi che non vogliono dipendere dal mercato.

Rilevanza statistica: numerosi backtest dimostrano che i segnali tecnici (come quelli delle Bande di Bollinger) sono più robusti e meno soggetti a falsi segnali su questo timeframe intermedio.

In sintesi, il timeframe di 2 ore è spesso considerato "eccezionale" perché combina la precisione del trading intraday con l'affidabilità dello swing trading, fornendo segnali superiori per la maggior parte delle strategie tecniche, in particolare quelle che utilizzano le Bande di Bollinger.

In sintesi: le Bande di Bollinger misurano la volatilità e aiutano a identificare aree di ipercomprato/ipervenduto o potenziali inversioni di tendenza.

L'intervallo di tempo di 2 ore è molto apprezzato perché filtra il rumore di mercato pur rimanendo sufficientemente reattivo, il che lo rende particolarmente utile per l'analisi tecnica e il processo decisionale di trading.

CONOSCI L'INDICATORE COT IN TRADINGVIEWBuongiorno a tutti i traders, oggi voglio condividere un indicatore di TradingView che pochi conoscono, ed è davvero fenomenale, ci da una informazione non da poco, andiamo a capire come funziona.

L'indicatore COT (Commitment of Traders) su TradingView è uno strumento fondamentale per l'analisi del sentiment di mercato, basato sui report settimanali pubblicati dalla Commodity Futures Trading Commission (CFTC) degli Stati Uniti. Questi report mostrano le posizioni aggregate (long e short) dei partecipanti al mercato dei futures su diverse borse come CBOT, CME, NYMEX, COMEX e ICEUS.

In sostanza, l'indicatore COT ti permette di visualizzare come le diverse categorie di operatori si stanno posizionando sul mercato, fornendo spunti preziosi per le tue decisioni di trading.

Le categorie principali di operatori che il report COT analizza sono:

Non-Commercial (Grandi Speculatori): Sono principalmente hedge fund e fondi di investimento il cui obiettivo primario è la speculazione. Tendono a posizionarsi nella stessa direzione in cui si muove il prezzo e possono amplificare i movimenti di mercato.

Commercial (Operatori Commerciali/Hedgers): Questi operatori usano i futures per coprire i rischi delle loro attività. Ad esempio, un produttore di materie prime potrebbe vendere contratti futures per proteggersi da un calo dei prezzi. Spesso, il loro posizionamento è "contro-trend", ovvero vendono quando il mercato è in rally e acquistano durante forti vendite. Sono considerati gli operatori più informati.

Non Reportable (Retail Traders): Rappresentano i piccoli investitori o speculatori individuali. Tendono a posizionarsi in modo meno strutturato e possono essere un indicatore di sentiment di mercato, ma non sempre nella direzione giusta.

Come funziona l'indicatore COT su TradingView:

TradingView offre diverse versioni e interpretazioni dell'indicatore COT, spesso sviluppate dagli utenti stessi (script Pine). Queste versioni possono mostrare:

Posizioni nette (Long - Short): La differenza tra i contratti long e short di ciascuna categoria di operatori.

Variazioni rispetto alla settimana precedente: Questo aiuta a identificare rapidi cambiamenti nel sentiment.

COT Index: Un indicatore che misura il posizionamento dei partecipanti al mercato rispetto al loro posizionamento storico su un determinato periodo. Livelli estremi (vicini a 0 o 100) possono segnalare potenziali inversioni o continuazioni del trend.

Zone di soglia per posizionamenti estremi: Vengono visualizzate come linee orizzontali per indicare condizioni di ipercomprato o ipervenduto.

Importanza dell'indicatore COT nel trading:

Identificare il sentiment di mercato: Ti permette di capire se i "grandi" del mercato sono bullish o bearish su un determinato asset.

Prevedere potenziali inversioni: Estremi nel posizionamento degli operatori (specialmente i Commercial) possono segnalare imminenti inversioni di trend.

Confermare o contraddire i trend: Se i Non-Commercial sono molto long su un asset in forte rialzo, questo può confermare il trend. Se invece il loro posizionamento è estremo e il prezzo inizia a mostrare segni di debolezza, potrebbe essere un segnale di inversione.

Utilizzo combinato con analisi tecnica: L'indicatore COT dovrebbe essere sempre utilizzato in combinazione con altri strumenti di analisi tecnica (supporti e resistenze, trendline, ecc.) per una visione più completa e affidabile.

In sintesi, l'indicatore COT su TradingView è uno strumento potente per analizzare i flussi di capitale e il sentiment degli operatori sui mercati dei futures, fornendo un'ulteriore dimensione alla tua analisi di mercato.

Vi auguro una buona settimana e buon trading a tutti.

Grazie un abbraccio Mauro.

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

Individuare e sfruttare sbilanciamenti e assorbimentiNel mondo del trading basato sull'analisi dei volumi e dell'order flow, il grafico Footprint è uno strumento di precisione chirurgica. A differenza di una normale candela giapponese, il Footprint ci mostra *cosa è successo dentro* la candela, svelando la battaglia tra compratori e venditori ad ogni singolo livello di prezzo.

Uno dei segnali più potenti che un trader può identificare su questo grafico è l'absorption (assorbimento). Capire questo concetto può fornire un vantaggio significativo, segnalando potenziali inversioni di tendenza con grande anticipo.

Prerequisito Fondamentale: Il Footprint su TradingView

Concetti Chiave : Imbalance e Absorption

Per capire l'assorbimento, dobbiamo prima conoscere il suo "fratello": l'mbalanco (o sbilanciamento).

1. Imbalance (Sbilanciamento): Si verifica quando, su due livelli di prezzo diagonali, il numero di contratti scambiati da compratori aggressivi supera di molto quello dei venditori aggressivi (o viceversa). Ad esempio, se al prezzo di 101 vengono acquistati 300 contratti (sul lato ASK) e al prezzo inferiore di 100 vengono venduti solo 50 contratti (sul lato BID), abbiamo un forte sbilanciamento dei compratori. Questo indica un'aggressione in una specifica direzione.

2. Absorption (Assorbimento): L'assorbimento è ciò che accade quando un forte imbalance non riesce a produrre il movimento di prezzo atteso. È il segnale che una forza passiva (grandi ordini limite) sta "assorbendo" tutta la pressione aggressiva.

Come Individuare l'Absorption in Pratica

L'absorption si manifesta ai minimi o ai massimi di una candela e segnala l'esaurimento di un movimento. Analizziamo i due scenari principali.

1. Assorbimento Rialzista (Bullish Absorption) - I Venditori vengono Assorbiti

Questo è un segnale di potenziale inversione al rialzo e si verifica tipicamente su un livello di supporto chiave.

Cosa Vedere sul Grafico:

1. Il prezzo si sta muovendo al ribasso.

2. Nella parte inferiore della candela Footprint, appaiono numeri molto grandi sul lato sinistro (BID). Questi sono venditori aggressivi che colpiscono il BID, cercando di spingere il prezzo ancora più in basso. Spesso questi valori creano dei chiari "selling imbalance".

3. Il segnale chiave: Nonostante questa enorme pressione di vendita, il prezzo smette di scendere. Si blocca su quel livello o rimbalza leggermente. La candela potrebbe chiudere lasciando una lunga ombra inferiore (wick).

Cosa Significa: Grandi ordini limite di acquisto (buy limit) posizionati a quel livello di supporto stanno "assorbendo" passivamente tutti gli ordini di vendita aggressivi. I venditori stanno esaurendo la loro forza contro un muro di acquirenti nascosti. La probabilità che il controllo passi ai compratori è molto alta.

2. Assorbimento Ribassista (Bearish Absorption) - I Compratori vengono Assorbiti (come nel nostro grafico.

Questo è un segnale di potenziale inversione al ribasso e si manifesta tipicamente su un livello di resistenza.

Cosa Vedere sul Grafico:

1. Il prezzo sta salendo.

2. Nella parte superiore della candela Footprint, vedi numeri molto grandi sul lato destro (ASK). Questi sono compratori aggressivi che cercano di rompere la resistenza.

3. Il segnale chiave: Nonostante gli acquisti aggressivi, il prezzo non riesce a salire oltre. Colpisce un "soffitto" invisibile e si ferma.

Cosa Significa: Enormi ordini limite di vendita (sell limit) stanno assorbendo tutta la domanda. I compratori si stanno esaurendo e il controllo sta per passare ai venditori.

Conclusioni e Avvertenze

Individuare l'absorption sul grafico Footprint significa osservare uno sforzo (grande volume aggressivo) che non produce un risultato (movimento del prezzo). È un segnale avanzato e potente, ma ricorda sempre:

Il contesto è tutto:L'absorption è più affidabile quando avviene su livelli di supporto/resistenza significativi, livelli di volume profile (POC, Value Area) o livelli chiave della sessione (es. VWAP).

Nessun segnale è infallibile: L'absorption indica una probabilità, non una certezza. Attendere sempre una conferma dal movimento del prezzo successivo prima di entrare in una posizione.

La pratica è fondamentale: Riguarda i grafici passati (se il tuo strumento lo permette) e allena l'occhio a riconoscere questi pattern in tempo reale.

Padroneggiare la lettura dell'absorption può trasformare il tuo modo di interpretare il mercato, permettendoti di anticipare le mosse dei grandi operatori invece di reagire semplicemente ai movimenti di prezzo.

Personalmente da quando ho iniziato ad utilizzare il footprint il mio trading è molto migliorato soprattutto se usato in combinazione al delta in quanto mi permette di vedere dentro le candele cosa accade per ogni livello, utilizzando anche il CVD si può avere una lettura chiara del mercato.

Nel nostro esempio si vedono bene 2 assorbimenti nei pressi della VAH, con un successivo storno del prezzo.

Articolo generato parzialmente tramite ai, rivisto e corretto da un essere umano, me.

Se qualcuno ha qualche dubbio chieda pure sarò felice di rispondere nei commenti appena possibile. PS non vendo corsi ne consulenze ne nient'altro, semplicemente ho una grande passione per i mercati.

Gli indicatori tecnicipiù diffusi: RSI (Relative Strength Index)L'RSI (Relative Strength Index), è uno degli oscillatori tecnici più utilizzati da parte di analisti e trader. Si tratta di un oscillatore che misura la pressione rialzista media che si è verificata nel corso di un certo arco temporale (tipicamente 14 giormi) e la confronta con la pressione ribassista media che si è, verificata nel corso dello stesso periodo.

La formula per calcolare I'RSI è la seguente:

RSI = 100 - (100 / (1 + RS))

dove RS è la media delle chiusure al rialzo degli ultimi x giorni/media delle chiusure al ribasso degli ultimi x giorni.

In pratica è il rapporto tra quanto mediamente è salito il mercato nel corso degli ultimi x giorni e quanto mediamente è sceso nel corso dello stesso periodo.

Dall'analisi della formula, confrontando di quanto mediamente è salito il mercato nel corso delle giornate positive con la media delle flessioni che si sono registrare durante le giornate negative, si ha un'idea immediata se la pressione rialzista è stata superiore a quella ribassista o invece è stata quest'ultima a prevalere.

L'RSI viene solitamente calcolato a 14 periodi, ma la sua lunghezza può essere accorciata o allungata, al fine di adeguarla al tipo di operatività che si intende utilizzare.

Come per tutti gli altri indicatori va segnalato che:

• Riducendo l'arco temporale di riferimento, l'oscillatore diventa molto reattivo, ma può fornire false indicazioni operative.

• Allungando l'orizzonte temporale i segnali sono più affidabili, ma vengono inviati con un certo ritardo rispetto alla dinamica dei prezzi.

Su base giornaliera molti operatori utilizzano un RSI a 5 periodi per ottenere segnali tempestivi e uno a 15 osservazioni per avere segnali di conferma.

L'oscillatore, che si sposta in un range tra O e 100 punti, presenta due

zone particolarmente interessanti:

1. L'area di ipercomprato, compresa tra 70 e 100 punti, il cui raggiungimento da parte dell'RSI indica che i prezzi hanno compiuto un veloce spunto rialzista, ma sul mercato si è creato uno squilibro eccessivo tra la forza dei compratori e quella dei venditori. La situazione di ipercomprato evidenzia che nel corso delle ultime sedute la pressione rialzista è aumentata in modo significativo, con i prezzi che hanno allungato con decisione, ma nel brevissimo termine è difficile che possano proseguire nella loro salita.

2. L'area di ipervenduto, compresa tra 30 e O punti, il cui raggiungimento da parte dell'IRST indica che i prezzi hanno subito una brusca flessione, ma sul mercato si è creato uno squilibro eccessivo tra la forza dei venditori e quella dei compratori. La situazione di ipervenduto evidenzia che nel corso delle ultime sedute la pressione ribassista è aumentata in modo significativo, con i prezzi che sono scesi con deci-sione, ma nel brevissimo termine è difficile che possano proseguire nella loro discesa.

Nel corso di fasi direzionali molto forti, quindi, il fatto che l'RSI si porti all'interno della sua area di ipercomprato (in un trend rialzista) o di quella di ipervenduto (in un trend ribassista), costituisce una conferma della solidità della tendenza presente sul mercato, in quanto evidenzia che nel primo caso il mercato è controllato dai compratori, mentre nel secondo dai venditori.

Per questo motivo non si devono chiudere posizioni long o aprire posizioni short soltanto perché l'oscillatore si trova all'interno della sua area ipercom-prato e viceversa.

L'RSI può essere utile quando il mercato si muove all'interno di fasi laterali di consoli-damento. Con i prezzi che oscillano in trading-range, l'oscillatore è in grado di segnalare il raggiungimento dei minimi e dei massimi che si verificano in questo canale laterale.

I segnali più interessanti forniti dall'RSI riguardano tuttavia la capacità dell'indicatore di disegnare divergenze rialziste/ ribassiste rispetto all'andamento dei prezzi.

In particolare:

a. L'RSI fornisce un segnale negativo quando, dopo aver raggiunto la sua area di ipercomprato, si indebolisce. In un secondo momento l'oscillatore, con i prezzi che hanno spinto ulteriormente al rialzo, prova un nuovo allungo, ma rimane al di sotto del suo massimo precedente. Viene in questo modo disegnata una divergenza negativa, creata dai massimi crescenti disegnati dai prezzi e dai massimi decrescenti disegnati dall'oscillatere.

b. L'RSI fornisce un segnale positivo quando, dopo aver raggiunto la sua area di ipervenduto, compie un veloce recupero. In un secondo momento l'oscillatore, con i prezzi che stanno ancora scendendo, si indebolisce, ma rimane al di sopra del suo minimo precedente. Viene in questo modo disegnata una divergenza positiva, creata dai minimi decrescenti disegnati dai prezzi e dai minimi crescenti disegnati dall'oscillatore.

Per altre analisi e altri brevi contenuti di formazione interessanti vi ricordo di supportarmi seguendo il mio profilo e dando un boost ai miei articoli o lasciando un commento se vorresti un approfondimento in particolare.

Come si costruisce un grafico: Le trendlineLe trendline sono linee rette che uniscono:

- due o più massimi ( in questo caso 3 evidenziati da un cerchio giallo sul grafico)

- due o più minimi

Per disegnare una trandline sono pertanto necessari due punti ma per confermarne la validità e l'importanza è necessario che la stessa trendline venga testata una terza volta (come in questo caso).

L'importanza di una trendline è direttamente proporzionale all'aumentare dell'ampiezza temporale su cui è disegnata e al numero di volte in cui è stata testata dai prezzi.

Le trendline hanno due funzioni fondamentali:

- Determinano la direzione del mercato

- Costituiscono importanti livelli di supporto e di resistenza (nel nostro caso resistenza)

La trendline che vediamo a grafico unisce massimi decrescenti e diventa pertanto una resistenza dinamica, in quanto assume inevitabilmente valori sempre più bassi.

La rottura di un trendline costituisce pertanto uno degli elementi che possono essere utilizzati per evidenziare un'inversione di tendenza.

Il CBBI,per cronometrare la fine del Bull Run delle criptovaluteIntroduzione: Il prezzo del bitcoin è un mercato altamente ciclico strutturato intorno all'evento di dimezzamento che si verifica ogni 4 anni. L'ultimo dimezzamento del BTC è avvenuto nell'aprile del 2024 ed è intorno a questo evento che è strutturato il nostro ciclo attuale, che dovrebbe terminare alla fine del 2025 se e solo se la ripetizione del ciclo è ancora valida (il famoso ciclo di 4 anni del Bitcoin).

Per trovare un orizzonte temporale più preciso per la fine dell'attuale corsa al rialzo delle criptovalute, esistono diversi indicatori, alcuni dei quali si basano sui dati della blockchain del Bitcoin. Questo vale in particolare per l'indice CBBI, che presenteremo in questa nuova analisi su TradingView.

Non esitate a iscrivervi al nostro conto TradingView per seguire tutte le nostre analisi quotidiane sulle criptovalute e sui mercati finanziari in generale.

1) Definizione dell'indice CBBI (Colin Crypto Bitcoin Bull Run Index)

L'indice CBBI, acronimo di Colin Talks Crypto Bitcoin Bull Run Index, è un indicatore sviluppato da Colin Talks Crypto, un analista e divulgatore ben noto nella comunità delle criptovalute e che appare soprattutto su YouTube. Il suo obiettivo è quello di fornire una lettura complessiva della posizione del mercato del Bitcoin nel suo ciclo, combinando diversi indicatori tecnici e sulla catena.

Il CBBI riassume tutti questi indicatori e calcola un punteggio finale, il cui valore ci dice se il prezzo del Bitcoin è vicino all'inizio del suo ciclo ascendente o alla fine del suo ciclo ascendente.

Invece di basarsi su un singolo indicatore di volatilità, il CBBI compila nove metriche principali, tra cui il rapporto MVRV, il rapporto RHODL, il NUPL e il Reserve Risk.

Il risultato è espresso sotto forma di un punteggio da 0 a 100:

Un punteggio vicino a 100 suggerisce che il mercato si sta surriscaldando, che il picco finale del ciclo è in vista e che c'è quindi il rischio di una flessione.

Al contrario, un punteggio basso (vicino a 0) indica una probabile fine del mercato orso e una maggiore probabilità di inversione del ciclo verso l'alto.

Se osserviamo il grafico dell'indice CBBI (la curva verde sul grafico sottostante) sovrapposto al prezzo del bitcoin, possiamo notare che l'indice CBBI è stato molto rilevante nell'identificare l'inizio e la fine dei cicli rialzisti per il BTC.

2) L'attuale punteggio dell'indice CBBI suggerisce che la corsa al rialzo delle criptovalute non è ancora finita

L'attuale punteggio dell'indice CBBI è inferiore a 80 ed è ancora molto lontano dalla zona di identificazione della fine della corsa al rialzo. Naturalmente, nessun indicatore è rilevante da solo, quindi è necessario combinare l'indice CBBI con altri indicatori che influenzano il mercato delle criptovalute, in particolare la tendenza di fondo della liquidità globale e gli obiettivi di prezzo teorici ricavati dall'analisi grafica dei grafici dei prezzi del bitcoin a lungo termine.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

New Indicator Incoming – Master NQFX 4.1 per Trading Wiew

-ITA

Ciao community!

Voglio condividere con voi qualcosa che mi sta davvero entusiasmando: questo è il risultato reale del mio indicatore proprietario, non ancora in vendita, che sto perfezionando da mesi.

✅ Timeframe: M1 e M15

✅ Struttura multi-conferma con trend filter

✅ 500 pips in short + 430 pips in long in sequenza

✅ Nessun segnale sbagliato in tutta la sessione.

“Vedere un indicatore lavorare in modo così pulito su M1… è come trovare oro puro in mezzo al rumore di mercato.”

“Sapevo che avrei potuto costruire qualcosa di unico… ma vederlo performare così è un’emozione.”

🎯 Questo è solo un primo assaggio: lo sto testando intensamente su più asset e su diversi contesti di mercato.

Non è ancora disponibile, ma sto valutando se rilasciarlo pubblicamente.

💬 Cosa ne pensate? Vi piacerebbe provarlo?

📩 Commentate qui sotto o mandatemi un messaggio se volete essere tra i primi a testarlo in anteprima.

🔄 Seguitemi per aggiornamenti sul rilascio ufficiale.

Grazie a tutti per il supporto e i feedback, questa è solo l’inizio. 🚀

-ENG

Hi TradingView community,

I'm excited to share something I'm truly proud of. This is the real performance of my proprietary indicator – still not for sale – which I’ve been refining for months.

✅ Timeframes: M1 and M15

✅ Multi-confirmation structure with trend filter

✅ 500 pips on the short + 430 pips on the long – back to back

✅ Not a single false signal during the session.

“Seeing an indicator perform this cleanly on M1… it’s like striking pure gold in the noise of the market.”

“I knew I could build something unique… but watching it work like this is a whole different feeling.”

🎯 This is just the beginning. I’m stress-testing it on different assets and market conditions.

It's not available yet, but I’m considering a public release.

💬 What do you think? Would you like to try it out?

📩 Drop a comment below or send me a message if you'd like to be among the first to test it.

🔄 Follow me for updates on the official release.

Thanks for the support and feedback – this is just the beginning. 🚀

FTSEMIB Tanti asset in divergenza di prezzo dall'indice..Buon lunedi 12 Maggio e bentornati nuovamente sul canale con un nuovo contenuto legato alla sezione di Formazione di TradingView.

Il contributo di oggi ha a che fare con una comparazione a mio parere molto interessante tra l'andamento dell'indice FTSEMIB e quello di altri titoli azionari che da un lato vanno a divergere dall'indice stesso a partire da Aprile 2024, e dell'altro vanno invece a seguire l'indice stesso.

Scopriamo nel video quali sono questi asset e in che modo questa considerazione potrebbe impattare il nostro approccio al mercato nel prossimo futuro.

Grazie per la vostra attenzione e buona settimana

Stocastico: cos'è e come usarlo - STOCASTICO DOPPIOStocastico: cos'è e come usarlo nei mercati laterali e di trend con l'aggiunta di altri indicatori

📌 Cos’è lo Stocastico

Lo stocastico è un indicatore che serve a identificare se il prezzo si trova vicino ai massimi o ai minimi di un determinato intervallo temporale. Serve per identificare se il prezzo è in ipercomprato o ipervenduto. La sua utilità è particolarmente evidente nei mercati laterali, dove il prezzo oscilla all'interno di un intervallo ristretto.

Tuttavia, nei mercati con forti movimenti trend, il prezzo può rimanere in queste aree di ipercomprato o ipervenduto per lunghi periodi senza inversione, e lo stocastico potrebbe non essere utile. Questo è il motivo per cui è importante integrare lo stocastico con altri indicatori che confermino il movimento di mercato e migliorino l'affidabilità dei segnali.

✅ Formula di base dello Stocastico:

La formula di base confronta la chiusura attuale con il range massimo e minimo degli ultimi N periodi, come segue:

mathematica

Copia

%K = (Close - Lowest Low) / (Highest High - Lowest Low) * 100

Il risultato oscilla tra 0 e 100. Quando il valore è sopra 80, il mercato è considerato ipercomprato, mentre quando è sotto 20, il mercato è considerato ipervenduto.

✅ Lo Stocastico da solo non basta

Lo stocastico è uno strumento potente, ma non dovrebbe mai essere utilizzato isolatamente. Per ottimizzare le operazioni, è fondamentale combinare lo stocastico con altri indicatori. Questi strumenti, che considero fondamentali per ogni trader, sono:

Stocastico

RSI (Relative Strength Index)

MACD (Moving Average Convergence Divergence)

ADX + DI (Average Directional Index + Directional Indicators)

📈 Perché questi indicatori?

RSI: misura la forza del movimento del prezzo, confermando le aree di ipercomprato o ipervenduto.

MACD: rileva le divergenze tra due medie mobili, utile per identificare cambi di trend.

ADX + DI: misura la forza del trend e la direzione, aggiungendo conferme direzionali alle operazioni.

🧠 Perché ho creato lo Stocastico Doppio?

Lo stocastico doppio è stato creato per migliorare l'affidabilità dei segnali e ridurre i falsi segnali. Ho deciso di combinare due stocastici con periodi differenti:

%K Lento (14): agisce come filtro per determinare le zone operative (ipercomprato/ipervenduto).

%K Veloce (5): agisce come trigger per generare segnali precisi quando si verifica un incrocio tra %K e %D.

Le frecce LONG/SHORT appaiono solo quando c’è un incrocio tra %K e %D in una zona coerente (es. sotto 20 o sopra 80), riducendo il numero di falsi segnali e rumore. Questo miglioramento consente di operare con segnali più puliti, soprattutto nei mercati laterali e per le strategie intraday.

Il Dual Stochastic è ora disponibile pubblicamente su TradingView. Puoi provarlo e adattarlo alle tue strategie visitando il link qui sotto:

Stocastico Doppio - TradingView

✅ Smoothing %K e %D – Come influiscono sui settaggi?

Nel Dual Stochastic, i parametri Smoothing %K e Smoothing %D sono utilizzati per rendere l’indicatore meno sensibile ai movimenti di prezzo rapidi (rumore di mercato). Il smoothing applicato a queste linee leviga i dati e riduce il numero di segnali falsi.

📌 Cosa sono?

Smoothing %K: applica una media mobile sulla linea %K (l’oscillatore) per smussare le fluttuazioni rapide e ridurre il rumore.

Smoothing %D: è la media mobile della linea %K smussata, ed è utilizzata come linea di segnale.

🔧 Cosa succede se variano i settaggi?

Aumentando il valore di smoothing: il segnale diventa più lento e meno reattivo, riducendo il numero di segnali e i falsi segnali. Ciò potrebbe essere utile in mercati più stabili o quando si desidera ridurre i rumori di mercato.

Diminuiendo il valore di smoothing: il segnale diventa più veloce, reagendo più rapidamente ai cambiamenti di prezzo, ma aumentando anche il rischio di segnali falsi.

✅ Settaggi convenzionali per lo Smoothing:

Smoothing %K: 3–5

Questo è il valore più comunemente usato. Un Smoothing %K di 3 o 5 rende l'oscillatore abbastanza veloce da rispondere ai movimenti di mercato senza essere troppo sensibile.

Smoothing %D: 3–5

Poiché la linea %D è la media mobile di %K, il suo smoothing di 3 o 5 consente di levigare i segnali di inversione senza perdere la reattività.

📈 Impostazioni consigliate per i vari timeframe:

Timeframe Tipo di Strategia Smoothing %K Smoothing %D

1–5 minuti Scalping 1–2 1–2

15m – 1 ora Intraday 3–4 3–4

4H – Daily Swing 4–5 4–5

🎯 Conclusioni

Lo stocastico rimane un indicatore fondamentale per chi opera nei mercati laterali. Con la versione doppia che ho creato, abbiamo un potente strumento per filtrare e confermare i segnali in modo ancora più preciso.

DAY TRADING, AFFASCINANTE MA MOLTO RISCHIOSO.Buonasera a tutti i traders, siamo arrivati al punto 4, il Day Trading, molto affascinante ma al quanto rischioso, servono competenze e disciplina da rispettare alla lettera, vediamo i punti principali.

1. Conoscenza del Mercato: È fondamentale avere una buona comprensione dei mercati finanziari, delle strategie di trading e delle analisi tecniche e fondamentali.

2. Capitale Iniziale: Dovrai avere un capitale sufficiente per iniziare a fare trading. Le somme variano a seconda del mercato e della tua strategia, ma è importante avere un fondo che ti permetta di gestire le fluttuazioni.

3. Piattaforma di Trading: Scegli una piattaforma di trading affidabile che offra strumenti e risorse utili per il day trading, come grafici in tempo reale e strumenti di analisi.

4. Piano di Trading: È essenziale avere un piano ben definito che includa le tue strategie, obiettivi e limiti di perdita. Questo ti aiuterà a rimanere disciplinato.

5. Gestione del Rischio: Impara a gestire il rischio in modo efficace, stabilendo stop-loss e diversificando le tue operazioni.