Confirmation bias nel tradingNel trading, uno degli errori cognitivi più comuni e dannosi, specialmente tra i trader alle prime armi, è il confirmation bias o bias di conferma. Questo fenomeno psicologico porta il trader a cercare, interpretare e valorizzare solo le informazioni che confermano le sue convinzioni preesistenti, ignorando o sminuendo invece quelle che le contraddicono. Comprendere questo meccanismo è essenziale per migliorare la capacità di analisi e prendere decisioni più equilibrate e redditizie.

Cos’è il confirmation bias

Il confirmation bias è una tendenza naturale della mente umana a confermare le proprie idee, evitando il disagio di doverle mettere in discussione. In ambito trading, ciò significa che un investitore convinto, ad esempio, della bontà di un asset come Bitcoin, tenderà a selezionare dati e notizie che supportano un’aspettativa rialzista, mentre minimizzerà o ignorerà segnali ribassisti o critiche valide. Questa distorsione porta spesso a perseverare in errore, mantenendo posizioni in perdita più a lungo del necessario, con conseguenze finanziarie rilevanti.

Sintomi e comportamenti collegati

I principali segnali del confirmation bias includono:

1) Negligenza dei fatti oggettivi e dati contrari.

2) Interpretazione delle informazioni sempre a favore delle proprie convinzioni.

3) Considerazione esclusiva dei dati che confermano il proprio punto di vista.

4) Ignoranza completa o rifiuto di informazioni sfidanti o contrarie.

Impatti sul trading

Il confirmation bias può compromettere gravemente la qualità delle decisioni sul mercato. Può portare a:

Gestione del rischio inefficace, come mantenere posizioni perdenti troppo a lungo.

Sovrastima eccessiva delle proprie previsioni, che alimenta euforia ingiustificata.

Mancata percezione di inversioni o cambiamenti di trend, perdendo opportunità di uscita o ingresso.

Rigidità mentale che impedisce di adattare la strategia alle nuove condizioni di mercato.

Come contrastare il confirmation bias

Per evitare questa trappola mentale, il trader deve allenarsi a osservare il mercato da prospettive diverse, valutando con equilibrio sia segnali rialzisti sia ribassisti. Alcune strategie utili includono:

Analizzare il mercato dal punto di vista sia dei compratori sia dei venditori, cercando di valutare quale forza prevalga.

Mantenere sempre aggiornate le proprie opinioni e pronti a rivederle in base ai nuovi dati.

Sviluppare un piano di trading chiaro con criteri oggettivi di ingresso, uscita e gestione del rischio, attenendosi alle regole.

Utilizzare strumenti e indicatori che forniscono segnali oggettivi e quantitativi, riducendo l’intervento emotivo.

Tenere un diario di trading per analizzare i propri errori di giudizio e riconoscere quando si cade nella trappola del bias.

Conclusioni

Il confirmation bias è un ostacolo psicologico potente nel trading che può portare a decisioni irrazionali e perdite finanziarie significative. Riconoscerlo è il primo passo per superarlo. L’approccio consigliato è quello di adottare una mentalità flessibile e critica, bilanciando sempre le proprie convinzioni con dati oggettivi e considerazioni alternative. Solo così un trader può migliorare la propria capacità decisionale e costruire nel tempo una strategia più efficace e sostenibile.

Oltre l'analisi tecnica

#AN024: Agosto “light”, dati pesanti FOREX

Agosto non perdona: liquidità sottile, ma macro che pesa. In settimana il CPI USA di luglio (martedì 12/8 alle 14:30 CET) è l’evento che può riscrivere i flussi FX di metà mese; arriva dopo payroll deboli e con il tema “tariffe → inflazione” che torna centrale. Salve, sono il Trader Forex Andrea Russo, trader Indipendente e prop trader con attualmente 200 mila dollari di capitale in gestione e Vi ringrazio anticipatamente per il vostro tempo.

La BLS conferma la release calendar (luglio il 12 agosto), mentre desk e media segnalano rischio inflazionistico “da dazio” e un mercato che prezza tagli Fed a settembre.

USA: CPI, tariffe e pricing dei tagli

Il mercato azionario ha rimbalzato, ma la settimana si gioca su CPI e PPI: se i dazi spingono i beni “tradables”, lo scenario “mini‑stagflazione” (inflazione che ristagna e crescita che rallenta) diventa credibile e sostiene USD in modalità risk‑off; un CPI soft, invece, rafforza il pricing di taglio Fed e può pesare sul biglietto verde. Ad oggi, gli operatori guardano a un CPI mensile contenuto ma con rischio rialzo più avanti via tariffe.

Europa: BCE ferma, EUR “ancora ancorato”

La BCE ha lasciato i tassi invariati il 24 luglio, con messaggio: inflazione al target nel medio termine, pressioni domestiche in calo, salari in rallentamento. Questo “ancora” l’EUR: meno direzione macro endogena, più dipendenza dal dato USA di martedì. Range-trading probabile in attesa del CPI USA; sorpresa hot pro‑USD spinge EURUSD giù, sorpresa soft lo rimbalza.

UK: BoE taglia al 4% — sterlina più “data‑dipendente”

La BoE ha tagliato di 25 pb al 4% (5ª volta nell’anno) e nel Monetary Policy Report guida a un picco inflattivo transitorio al 4% in settembre prima del rientro. Tradotto FX: GBP perde il “carry edge”, diventa sensibile ai dati lavoro/prezzi; contro USD resta ostaggio del CPI di martedì, contro EUR tende a smussare eccessi (meno premio tassi). Sell‑the‑rally disciplinato su GBPUSD se CPI USA sorprende al rialzo; viceversa, CPI soft può innescare short‑covering sulla sterlina.

Giappone: BoJ paziente, ma il tema “più avanti si può”

Le minutes di giugno mostrano un BoJ disposto a riaprire il discorso rialzi quando si attenuano gli shock di scambio legati ai dazi USA. In estate, con risk‑off intermittente, lo JPY resta bid su shock negativi e dati USA caldi (rendimenti reali ↑), e si indebolisce se il CPI rafforza lo scenario di tagli Fed (rendimenti USA ↓). USDJPY sensibile al term‑premium: vola con CPI hot, arretra con CPI soft e risk‑off.

Australia: RBA sotto pressione “dovish”

Consenso in rafforzamento per un taglio RBA (dopo il “non‑taglio” di luglio): disinflazione core e lavoro in raffreddamento danno copertura. AUD sente la combinazione Fed pricing + RBA risk: CPI USA hot = AUD giù due volte (USD forte + RBA dovish); CPI soft = rimbalzo tecnico, ma capped se la RBA effettivamente taglia.

Cina & commodities: PPI in deflazione, petrolio più leggero

La Cina resta disinflazionata: CPI piatto a/a e PPI −3,6% a/a a luglio. È vento contrario ciclico per le commodity FX e, per riflesso, attenua rischi d’inflazione globale di breve. L’oil corregge su timori domanda e su headline OPEC+; un Brent più basso aiuta lo scenario “CPI USA soft” a margine.

Lo spread nel tradingNel mondo del trading, soprattutto per i trader alle prime armi, uno degli aspetti più trascurati è lo spread. Comprendere cosa sia lo spread e come questo possa influenzare la redditività di una singola operazione è fondamentale per migliorare la gestione del rischio e aumentare la probabilità di successo sui mercati finanziari.

Cos’è lo spread

Lo spread rappresenta la differenza tra il prezzo di acquisto (ask) e il prezzo di vendita (bid) di un asset. In ogni mercato finanziario, infatti, esistono due prezzi distinti. Il prezzo ask, che è il prezzo più basso cui un venditore è disposto a cedere un asset, e il prezzo bid, il prezzo più alto a cui un compratore è disposto a comprare. Di norma, ask e bid non coincidono mai: questa differenza si chiama spread.

Ad esempio, se il prezzo bid dell’EUR/USD è 1.0249 e quello ask è 1.0247, lo spread sarà pari a 2 pips, ossia 0,0002 punti. Se un trader apre una posizione long, comprando al prezzo ask, dovrà superare lo spread per iniziare a guadagnare; allo stesso modo, aprendo una posizione short al prezzo bid, parte già con uno svantaggio pari allo spread.

Perché lo spread varia

La dimensione dello spread è fortemente influenzata dalla liquidità del mercato in cui si opera. La liquidità è la capacità del mercato di assorbire grandi volumi di scambio senza che ciò influenzi notevolmente i prezzi. Nei mercati ad alta liquidità, come le coppie maggiori del Forex (ad es. EUR/USD o USD/JPY), vi sono tanti partecipanti e volumi elevati, il che tende a ridurre gli spread. Al contrario, nei mercati meno liquidi, in particolari orari o su asset meno scambiati, trovare una controparte per la transazione risulta più difficile. Di conseguenza, lo spread si allarga, facendo aumentare il costo implicito dell’operazione.

Quando lo spread si allarga

Durante le ore notturne e fuori sessione.

Nei momenti di bassa attività di mercato, specialmente nei fusi orari fuori dalle principali sessioni di trading (come Londra, New York, Tokyo), la liquidità diminuisce e lo spread può ampliarsi significativamente.

In concomitanza di eventi ad alto impatto.

Quando escono notizie economiche rilevanti, come i Non Farm Payroll (NFP) negli Stati Uniti, il mercato può diventare estremamente volatile. In queste situazioni, i broker spesso allargano lo spread per proteggersi dal rischio di movimenti bruschi e repentini, aumentando così il costo per i trader.

In mercati meno liquidi o su asset meno scambiati.

Ad esempio alcune materie prime, criptovalute poco conosciute o cross valutari esotici mostrano normalmente spread più ampi.

L’impatto dello spread sulle operazioni e sulla strategia di trading

Per un trader, la presenza di uno spread implica che il prezzo deve muoversi nella direzione desiderata oltre il valore dello spread affinché un’operazione diventi profittevole. Ignorare questo costo può portare a sottovalutare i livelli di stop loss e take profit, alterando il rapporto rischio/rendimento. Lo spread è in particolar modo determinante per chi fa scalping o day trading, dove il margine di guadagno è spesso molto ridotto e le operazioni numerose. In tali strategie, spread più ampi possono trasformare potenziali profittevoli operazioni in perdite nette.

Conclusioni

Lo spread è un costo implicito nel trading che, se sottovalutato o ignorato, può compromettere la redditività delle operazioni, soprattutto per strategie ad alta frequenza o con margini stretti. La sua variabilità dipende principalmente dalla liquidità del mercato e dalle condizioni specifiche, come orari e eventi di rilievo.

Tipologie e significato dei Gap nei mercati finanziariUn gap è la differenza che si crea tra il prezzo di chiusura di una candela e il prezzo di apertura della successiva in un grafico a barre o a candele giapponesi. Questo fenomeno indica un salto improvviso del prezzo, senza scambi intermedi, e segnala uno squilibrio tra domanda e offerta in un dato momento.

Definizione e tipologie di gap

Gap up si verifica quando il prezzo di apertura di una candela è significativamente superiore al prezzo di chiusura della candela precedente. Questo indica un aumento improvviso del valore dell’asset, spesso dovuto a notizie positive o eventi che influenzano il sentiment del mercato.

Un gap down indica che il prezzo di apertura della nuova candela è notevolmente inferiore al prezzo di chiusura precedente, segnalando una pressione di vendita improvvisa, che può essere causata da notizie negative o eventi sfavorevoli.

Dall’esperienza e dall’analisi storica dei mercati, si osserva spesso che i gap tendono ad essere “riempiti” (fill the gap), cioè il prezzo ritorna a coprire la differenza lasciata aperta dal salto iniziale. Questo fenomeno è professato con alta probabilità, motivo per cui i trader studiano con attenzione i gap per valutare potenziali opportunità operative.

Le quattro principali categorie di gap e il loro significato

Gap comune.

Si manifesta in mercati laterali, caratterizzati da bassi volumi di scambio. Spesso questo gap non ha un significato direzionale di lungo termine e viene rapidamente colmato dal mercato, perché si verifica in fasi di indecisione o in attesa di nuovi input fondamentali. È considerato un gap “ordinario” e non segnala trend né rotture significative.

Gap di rottura.

Questo gap appare quando il prezzo rompe una struttura tecnica importante, come un livello di supporto o resistenza. Di solito viene associato all’inizio di un nuovo trend, confermando il breakout e segnalando la forza di una nuova fase di mercato. Per esempio, un breakaway gap sopra una resistenza conferma un breakout rialzista. Questi gap difficilmente vengono colmati rapidamente.

Gap di continuazione

Compare durante una tendenza molto forte, sia di rialzo che di ribasso, e indica la dominanza di acquirenti o venditori che spingono il prezzo in modo deciso. Il Gap di continuazione conferma la prosecuzione del trend in corso, mostrando slancio e partecipazione crescente. Questi gap hanno una bassa probabilità di essere colmati nel breve termine.

Gap di esaurimento.

Si presenta solitamente verso la fine di un forte trend, vicino a livelli chiave di supporto o resistenza. Rappresenta un segnale di possibile inversione, poiché denota che l’impulso della tendenza sta perdendo forza. Un gap di esaurimento è spesso seguito da un forte movimento opposto, che tende a riempire rapidamente il gap stesso.

Come utilizzare i gap nel trading

La gestione e interpretazione corretta dei gap richiede la combinazione con altri indicatori e strumenti tecnici come volumi, analisi di trend, e livelli di supporto/resistenza. Un approccio comune è monitorare i gap per individuare potenziali punti di ingresso e uscita, specialmente quando sono confermati da segnali di prezzo o pattern specifici. La strategia di “gap filling” può essere particolarmente utile nei gap comuni, perché il prezzo tende a tornare a coprire la differenza lasciata. Tuttavia, nei gap di rottura e di continuazione è spesso più vantaggioso seguire la direzione del trend potenziato dal gap senza aspettarsi un rapido riempimento.

Il debito delle famiglie AmericaneNegli Stati Uniti, il secondo trimestre del 2025 segna un nuovo record storico sul fronte del debito delle famiglie. Secondo i dati della Federal Reserve Bank di New York, a giugno la somma totale dei debiti detenuti dalle famiglie americane ha raggiunto 18.390 miliardi di dollari, un incremento di 185 miliardi rispetto al trimestre precedente e di 592 miliardi rispetto a un anno fa. È un segnale chiaro di quanto gli americani stanno accumulando debiti a ritmi sempre più sostenuti, soprattutto per affrontare le spese della vita quotidiana.

Composizione del debito.

Mutui immobiliari.

Il debito per le case è cresciuto di 131 miliardi nel trimestre, toccando il massimo storico di 12.940 miliardi di dollari. Il mercato immobiliare resta sostenuto nonostante prezzi elevati e costi dei mutui in aumento.

Carte di credito.

Il debito su carte è salito di 27 miliardi e ora si avvicina nuovamente al record di 1.210 miliardi di dollari. In media, ogni americano con debiti su carta di credito ha un saldo superiore a 10.000 dollari. Si segnala inoltre un incremento dei limiti concessi dalle banche, segnale che gli istituti di credito rimangono "generosi" nonostante i rischi.

Prestiti auto.

Anche i finanziamenti per l’acquisto di veicoli sono aumentati (+13 miliardi nel trimestre), raggiungendo anch’essi un record di 1.660 miliardi di dollari. I prezzi elevati delle auto nuove e usate spingono molti consumatori a finanziarsi per periodi sempre più lunghi.

Prestiti degli studenti.

I prestiti per l’istruzione sono saliti di 7 miliardi, toccando i 1.640 miliardi di dollari. Dopo la ripresa dei pagamenti, si osserva una crescita significativa dei casi di morosità e ritardi nei pagamenti.

Cosa significa tutto questo per l’economia

L’ondata di debito ha effetti diretti sulla salute finanziaria delle famiglie. Per molti, il peso delle rate e degli interessi si traduce in minori risparmi e consumi più prudenti. Si segnala una crescita nei tassi di morosità, soprattutto su prestiti studenteschi e automobili. Questo aumento del rischio, unito all’erosione della capacità di spesa da parte delle famiglie, può influenzare negativamente il PIL e il mercato del lavoro nei prossimi trimestri. Settori sensibili al consumo interno (retail, auto, banche) potrebbero registrare maggiore volatilità in caso di peggioramento degli indicatori di credito e consumo. Se il debito dovesse limitare la spesa, la Fed potrebbe rallentare o sospendere rialzi futuri, con ricadute su tassi, dollaro e obbligazioni. Attenzione ai dati sulle insolvenze. Il monitoraggio dei tassi di default (soprattutto su carte di credito e prestiti auto/studenti) può offrire preziosi segnali anticipatori su possibili correzioni di mercato o stress bancari.

[APPROCCIA IL TRADING CON PIÙ DECISIONE ABBASSANDO L'EMOTIVITÀ]+APPROCCIO DECISO -EMOTIVITÀ NEGATIVA

Avere un approccio più deciso al trading e diminuire l’influenza dell’emotività è una

delle chiavi per diventare un trader più disciplinato e, potenzialmente, profittevole.

Ecco alcune strategie pratiche:

1. Crea e segui un piano di trading

Contenuto del piano:

• Quando entrare/uscire (regole di entry/exit)

• Quanto capitale rischiare per operazione

• Strumenti finanziari da tradare

• Orari in cui operare

| Vantaggio: Ti toglie dalla decisione impulsiva. Hai già deciso prima come e quando agire.

2. Usa una Strategia Backtestata

• Scegli strategie che hai testato su dati storici.

• Sapere che la strategia “funziona” nel lungo

periodo aumenta la tua fiducia e riduce il panico nelle perdite.

3. Gestione del rischio ferrea

• Rischia solo una piccola percentuale del tuo capitale per operazione (es. 0.5-1%).

• Avere stop loss sempre impostato.

• Evita il “revenge trading” dopo una perdita.

4. Allenamento Psicologico

Tecniche utili:

• Journaling (scrivi i pensieri e le emozioni post-trade).

• Mindfulness o meditazione prima di iniziare la giornata.

• Tecniche di respirazione per gestire lo stress.

• Impara a riconoscere quando l’emozione ti spinge a cliccare “compra” o “vendi” senza motivo.

5. Mantieni un diario di Trading

• Registra ogni trade, con motivazione, risultato, emozioni provate.

• Rileggilo: noterai schemi comportamentali e potrai correggerli.

6. Sii realista con le aspettative

• Non cercare di “fare soldi veloci”.

• Accetta le perdite come parte naturale del processo.

• L’obiettivo è essere coerente, non perfetto.

7. Segnali di emozione eccessiva

Se noti questi comportamenti è ora di fermarti:

• Operazioni compulsive.

• Aumenti improvvisi della size dopo una perdita.

• Trading notturno o fuori piano.

• Euforia o disperazione dopo un trade.

Breakout TradingIl breakout trading è una delle strategie più diffuse tra i trader di tutti i livelli di esperienza. La teoria alla base appare semplice: bisogna individuare un livello chiave di supporto o resistenza e posizionare un trade nel momento in cui avviene la rottura (breakout) di quel livello, con l’aspettativa di un movimento impulsivo del prezzo nella direzione della rottura. Tuttavia, mettere in pratica questa tattica è ben più complesso e richiede disciplina, analisi e pazienza. Di seguito vengono illustrati sette passi fondamentali per affrontare il breakout trading in modo efficace.

1. Identificazione dei livelli chiave

La prima e più importante sfida per un breakout trader è riconoscere livelli chiave di supporto e resistenza o linee di tendenza significative. È fondamentale utilizzare timeframe maggiori come il daily o il weekly per garantire la rilevanza del livello. Questi livelli rappresentano barriere psicologiche che, una volta rotte, possono innescare movimenti significativi.

2. Attendere il breakout confermato

Non basta vedere il prezzo oltrepassare un livello per considerare valido un breakout. Occorre una conferma, che tipicamente si basa sulla chiusura della candela oltre (o sotto) il livello di riferimento, sempre sul timeframe principale in cui è stato definito. Tale criterio riduce i falsi segnali, comuni nelle fasi di mercato volatile. Ad esempio, una chiusura decisa sopra una resistenza su timeframe settimanale è un segnale molto più affidabile rispetto a un tentativo di rottura su timeframe intraday.

3. Attendere il retest del livello rotto

Dopo il breakout, è frequente che il prezzo torni a testare il livello appena rotto, trasformato in supporto o resistenza (a seconda della direzione della rottura). Questo retest rappresenta un’ottima opportunità di ingresso con un rischio più contenuto, grazie a un miglior rapporto rischio/rendimento. Sebbene non tutti i breakout vengano retestati, rinunciare a questa fase può compromettere la redditività a lungo termine.

4. Definire con precisione il target

Al momento di aprire la posizione sul retest, è essenziale stabilire obiettivi realistici di profitto basati su livelli strutturali rilevanti, quali supporti/resistenze successivi o aree di consolidamento precedenti. Evitare di impostare target eccessivamente ambiziosi o basati su desideri personali è cruciale per mantenere una strategia sostenibile nel tempo.

5. Impostare uno stop loss efficace

La gestione del rischio è altrettanto importante dei potenziali guadagni. Lo stop loss deve essere posto in modo logico, generalmente sotto (o sopra) un livello minore di struttura che possa fungere da ultima linea di difesa (“last line of defense”). In questo modo si evita lo stop hunting, ovvero quei movimenti artificiali del prezzo volti a far scattare gli stop, e si protegge il capitale da perdite ingiustificate.

6. Avere pazienza nel trade

Dopo aver aperto il trade con target e stop loss prefissati, il trader deve mantenere la calma e la disciplina, evitando di interferire con la posizione. Spesso il mercato può consolidare o muoversi lateralmente prima di partire in maniera impulsiva. La pazienza è una delle qualità fondamentali per il successo nel breakout trading.

7. Uscire solo ai livelli prestabiliti

La tentazione di modificare stop loss e take profit per tentare di salvare un trade o aumentare i guadagni può essere allettante, ma spesso è controproducente. Rispettare i livelli originari e non lasciarsi guidare dall’emotività aiuta a costruire una strategia sostenibile e ad aum

#AN023: Dazi USA e Dati sul Lavoro che Affossano il Dollaro

Oggi voglio parlarvi delle ultime notizie rilevanti della settimana, concentrandoci sui Dazi USA e i Dati sul Lavoro che affossano il Dollaro e in generale il loro impatto sul Forex. Salve, sono il Trader Forex Andrea Russo, trader Indipendente e prop trader con attualmente 200 mila dollari di capitale in gestione e Vi ringrazio anticipatamente per il vostro tempo.

Iniziamo:

1. Lavoro USA deludente & nuove dazi Trump

Il rapporto Non-Farm Payrolls (luglio) mostra solo 73.000 nuovi impieghi (+ tassi di disoccupazione al 4,2%), con revisioni negative per maggio-giugno: −258k posti.

Il presidente Trump ha subito firmato ordini esecutivi con dazi reciproci (10–41%) su 68 Paesi, tra cui Canada, Svizzera, India e Taiwan

Il dollaro USA ha perso terreno, Treasury yields sono caduti drasticamente e il mercato ora prezza un taglio tassi al 90% già a settembre.

Impatto FOREX:

USD debole su tutti i cross principali (EUR/USD, GBP/USD, AUD/USD).

Valute emergenti come MXN, TRY, INR potrebbero stabilizzarsi o guadagnare contro USD.

JPY, CHF guadagnano appeal come rifugio; USD/JPY e USD/CHF verso possibili inversioni.

2. Ritorno swap RBI da $5 mld, impatto liquidità India

Scadenza swap RBI con controvalore ₹43.000 cr (~5 mld USD) prevista per 4 agosto: possibile drenaggio di liquidità dal sistema bancario indiano.

Impatto FOREX:

Potenziale pressione ribassista sul INR, volatilità su USD/INR.

Monitorare flussi capitali: guadagno USD/INR possibile se ruoli commerciali rimangono bilanciati.

3. Previsioni FMI migliorate ma attenti ai rischi dei dazi

L’IMF ha rivisto ricrescita globale 2025 al 3,0%, ma avverte su rischi persistenti da tariffe elevate e tensioni geopolitiche.

Impatto FOREX:

Valute di commodity (AUD, CAD, NZD) beneficiano di tono moderatamente positivo.

USD debole, ma emergenti vulnerabili se la crescita si indebolisce ulteriormente.

4. 🇺🇸 Fed mantiene tassi elevati e rinvia tagli

Il FOMC ha lasciato i tassi Fed al 4.25–4.50%, con approccio “wait‑and‑see”. Divergenze interne su potenziali tagli anticipati.

Impatto FOREX:

Limita rialzi USD su breve.

Se Powell resta attendista, il dollaro tenderà a restare debole o stagnante.

5. 📉 Corretto rialzo treasuries e aspettative verso taglio tassi

Bond yields a 2 anni -25 bps, prezzano 65–100 bps di tagli entro fine anno. Mercati riducono fiducia su dati lavorativi e credibilità BLS messa in discussione.

Impatto FOREX:

USD sotto pressione, soprattutto su EUR/USD e GBP/USD.

Valute a tasso più alto come AUD, NZD possono guadagnare flussi carry trade.

6. 🌏 Mercati Asia‑Pacifico nervosi su spinta americana e yen forte

Azioni asiatiche contrastate: Nikkei -2%, MSCI Asia +0.3%. Yen forte penalizza esportazioni giapponesi.

Impatto FOREX:

JPY rafforzato, possibile compressione USD/JPY sotto 150.

AUD/JPY e NZD/JPY sensibili a flussi risk-on/off verso JPY.

7. Rischio-paese crescente, emergenti sotto stress

Esperti consigliano hedge valuta e sovrano per volatilità USA, impatto su portafogli internazionali.

Rafforzamento CHF, JPY, e possibile debolezza su valute termiche meno liquide.

Resta alto interesse su USD rispetto a valute emergenti ad alto rischio.

8. Eventi centrali attesi: Symposium di Jackson Hole (21–23 agosto)

Discorso Powell e altri regulator attesi. Nessuna riunione Fed/ECB a breve, fa crescere l’importanza di Jackson Hole come catalizzatore.

Impatto FOREX:

Potenziale flash volatilità su USD, EUR, GBP a seguito di indicazioni forward guidance.

Le 10 regole fondamentali del tradingIl trading è una disciplina complessa, dove il successo non dipende solo dalla conoscenza tecnica ma anche dall'atteggiamento mentale e dalla gestione metodica del rischio.

Di seguito 10 regole da seguire rigorosamente per diventare un trader profittevole:

1)Accettare che rischio e perdite fanno parte del gioco.

Nessun trader è infallibile e non esiste una strategia con un tasso di successo del 100%. Le perdite sono inevitabili e mettere in conto di subirle è il primo passo per non farsi sopraffare dall’emotività e mantenere la lucidità necessaria per operare.

2) Utilizzare solo un sistema di trading sufficientemente testato.

Investire con un sistema che è stato testato e che si è dimostrato efficace in passato è fondamentale. Il backtesting offre la possibilità di valutare la validità di una strategia prima di rischiare capitale reale.

3) Concentrarsi sul controllo del rischio, non solo sul potenziale guadagno.

La gestione del rischio è il pilastro fondamentale della sopravvivenza nel trading. Ridurre le perdite, impostare limiti certi e controllare l’esposizione finanziaria è più importante del perseguire guadagni eccessivi e incerti. Il rapporto rischio/rendimento deve sempre essere valutato con attenzione.

4) Mai operare senza uno stop loss.

Lo stop loss costituisce una protezione imprescindibile contro perdite importanti e imprevisti movimenti di mercato. Alcuni trader sostengono di poter controllare le posizioni senza stop loss, ma la maggior parte degli esperti concorda nel considerare questa pratica pericolosa e rischiosa.

5) Avere obiettivi di profitto realistici.

Non basta sapere dove uscire in perdita, è altrettanto cruciale pianificare la chiusura in profitto. I target devono essere basati su livelli tecnici concreti e raggiungibili, evitando l’avidità che può far perdere l’intero rendimento accumulato.

6) Imparare a controllare le emozioni.

Il trading è un’attività che mette costantemente sotto pressione la mente. Paura, avidità, speranza e frustrazione possono sabotare anche la strategia più solida. Essere freddi, distaccati emotivamente e disciplinati è invece una qualità essenziale per chi vuole avere successo e operare con costanza.

7) Attenersi sempre al proprio piano di trading

Il piano di trading è la “mappa” che guida il trader nelle sue decisioni. Non seguirlo porta a scelte impulsive, errori e perdite. La disciplina nel rispettare le proprie regole è la base per costruire un approccio sistematico e ripetibile.

8) Limitare le perdite, lasciare correre i profitti.

Mentre le perdite devono essere contenute e prefissate, i guadagni hanno un potenziale scalabile. Permettere ai profitti di crescere progressivamente, senza chiudere prematuramente le posizioni vincenti, è una strategia che massimizza i risultati finali.

9) Trattare il trading come un vero business.

Il trading non è un gioco o una scommessa, ma un’attività imprenditoriale che richiede una pianificazione accurata, disciplina gestionale e monitoraggio continuo delle performance. Un mindset imprenditoriale aiuta a mantenere l’approccio professionale e a migliorare le decisioni in maniera strutturata.

10) Tenere un diario di trading

Annotare ogni operazione, dagli ingressi alle uscite, dalle motivazioni dell'apertura alle emozioni provate, permette di analizzare errori e successi. La revisione periodica del diario è uno strumento potente per migliorare continuamente la performance e imparare dai propri sbagli.

Queste dieci regole rappresentano una solida base per chi intende operare nei mercati finanziari con consapevolezza e professionalità. Sebbene esistano molte altre tecniche e accorgimenti da apprendere, la loro osservanza aiuta a evitare le trappole più comuni, a controllare il rischio e a sviluppare una strategia coerente e duratura nel tempo. La disciplina e la pazienza, unite a una rigorosa gestione del rischio, sono gli ingredienti imprescindibili per trasformare il trading da attività casuale a vero mestiere.

Lo spread nel tradingNel mondo del trading, soprattutto per i trader alle prime armi, uno degli aspetti più trascurati è lo spread. Comprendere cosa sia lo spread e come questo possa influenzare la redditività di una singola operazione è fondamentale per migliorare la gestione del rischio e aumentare la probabilità di successo sui mercati finanziari.

Cos’è lo spread.

Lo spread rappresenta la differenza tra il prezzo di acquisto (ask) e il prezzo di vendita (bid) di un determinato asset. In ogni mercato finanziario, infatti, esistono due prezzi distinti. Il prezzo ask, che è il prezzo più basso cui un venditore è disposto a cedere un asset, e il prezzo bid, il prezzo più alto a cui un compratore è disposto a comprare. Di norma, ask e bid non coincidono mai. Tale differenza si chiama spread.

Ad esempio, se il prezzo bid dell’EUR/USD è 1.0249 e quello ask è 1.0247, lo spread sarà pari a 2 pips, ossia 0,0002 punti. Se un trader apre una posizione long, comprando al prezzo ask, dovrà superare lo spread per iniziare a guadagnare; allo stesso modo, aprendo una posizione short al prezzo bid, parte già con uno svantaggio pari allo spread.

Perché lo spread varia

La dimensione dello spread è fortemente influenzata dalla liquidità del mercato in cui si opera. La liquidità è la capacità del mercato di assorbire grandi volumi di scambio senza che ciò influenzi notevolmente i prezzi. Nei mercati ad alta liquidità, come le coppie maggiori del Forex (ad es. EUR/USD o USD/JPY), vi sono tanti partecipanti e volumi elevati, il che tende a ridurre gli spread. Al contrario, nei mercati meno liquidi, in particolari orari o su asset meno scambiati, trovare una controparte per la transazione risulta più difficile. Di conseguenza, lo spread si allarga, facendo aumentare il costo implicito dell’operazione. Lo spread si allarga solitamente:

- Durante le ore notturne e fuori sessione.

Nei momenti di bassa attività di mercato, specialmente nei fusi orari fuori dalle principali sessioni di trading (come Londra, New York, Tokyo), la liquidità diminuisce e lo spread può ampliarsi significativamente.

- In concomitanza di eventi ad alto impatto.

Quando escono notizie economiche rilevanti, come i Non Farm Payroll (NFP) negli Stati Uniti, il mercato può diventare estremamente volatile. In queste situazioni, i broker spesso allargano lo spread per proteggersi dal rischio di movimenti bruschi e repentini, aumentando così il costo per i trader.

- In mercati meno liquidi o su asset meno scambiati.

Ad esempio alcune materie prime, criptovalute poco conosciute o cross valutari esotici mostrano normalmente spread più ampi.

L’impatto dello spread sulle operazioni e sulla strategia di trading.

Per un trader, la presenza di uno spread implica che il prezzo deve muoversi nella direzione desiderata oltre il valore dello stesso affinché un’operazione diventi profittevole. Ignorare questo costo può portare a sottovalutare i livelli di stop loss e take profit, alterando il rapporto rischio/rendimento. Lo spread è in particolar modo determinante per chi fa scalping o day trading, dove il margine di guadagno è spesso molto ridotto e le operazioni numerose. In tali strategie, spread più ampi possono trasformare potenziali profittevoli operazioni in perdite nette.

Conclusioni

Lo spread è un costo implicito nel trading che, se sottovalutato o ignorato, può compromettere la redditività delle operazioni, soprattutto per strategie ad alta frequenza o con margini stretti. La sua variabilità dipende principalmente dalla liquidità del mercato e dalle condizioni specifiche, come orari e eventi di rilievo.

[PER FARE TRADING SERVE LA PARTITA IVA?]Quando NON serve la Partita IVA per fare trading Forex ❌

Se fai trading:

• A titolo personale, con i tuoi soldi.

• In modo occasionale (non continuativo, non professionale).

• Senza offrire servizi a terzi (non gestisci capitali altrui).

• I guadagni derivano solo dal capitale investito, non da consulenze

o attività imprenditoriali.

In questo caso, il trading è considerato gestione patrimoniale personale.

Pagherai le tasse sui redditi diversi di natura finanziaria (quadro RT della

dichiarazione dei redditi). L’aliquota è del 26% sulle plusvalenze.

Quando serve la Partita IVA per il trading Forex ✅

1. Fai trading in modo continuativo e professionale.

2. Offri servizi a terzi (es. segnali di trading, formazione, consulenza, gestione conti, copy trading).

3. Hai clienti e fatturi per un’attività collegata al Forex.

4. Usi strumenti, risorse e tempo come un’attività imprenditoriale.

In questo caso, non sei più un "investitore", ma un "professionista del settore". Devi:

• Aprire una partita IVA con codice ATECO idoneo (es. 66.19.21 per consulenti finanziari non indipendenti

o altro a seconda del caso).

• Iscriverti alla Gestione Separata INPS (se non sei iscritto ad altro ente).

• Fatturare e tenere una contabilità (in regime forfettario o ordinario).

• Pagare imposte IRPEF (o imposta sostitutiva nel forfettario) e contributi.

Nota importante

Anche se non serve la partita IVA, è fondamentale:

• Tenere traccia delle operazioni, anche con broker esteri.

• Fare la dichiarazione dei redditi annuale con i quadri giusti (RT e RW se ci sono capitali all’estero).

• Considerare eventuali IVAFE se i fondi sono su conti esteri.

Analisi conferenza stampa di POWELL del 30 Luglio 2025Il discorso di Jerome Powell del 30 luglio 2025 rappresenta un passaggio cruciale per comprendere lo stato attuale e le prospettive della politica monetaria degli Stati Uniti.

Le parole chiave di Powell.

Powell ha ribadito che l’attuale politica monetaria “ci lascia in una posizione ben bilanciata”. In altre parole, la Federal Reserve non è intenzionata a muovere i tassi in tempi brevi. La FED preferisce attendere nuovi dati, valutare il quadro economico ed essere pronti a reagire solo in caso di necessità. Il tasso sui fed funds resta invariato tra il 4,25% e il 4,5%. L’obiettivo è mantenere la massima occupazione e riportare l’inflazione al target del 2% nel lungo periodo.

Crescita più lenta e consumi deboli.

Il centro dell’analisi risiede nel rallentamento della crescita. Il PIL nella prima metà dell’anno è cresciuto del 1,2%, contro il 2,5% del 2024. Questo calo riflette soprattutto una frenata della spesa dei consumatori, che rimane il principale motore dell’economia statunitense.

Settori in sofferenza e rischio inflazione.

Il settore immobiliare continua a essere debole. Al tempo stesso, l’inflazione resta “piuttosto elevata”, con l’indice PCE totale al 2,5% e quello “core” al 2,7% su base annua. Nonostante questo, la componente dei servizi sta lentamente rallentando mentre i dazi imposti dal governo stanno spingendo al rialzo i prezzi di alcune categorie di beni. Powell ha sottolineato come l’impatto dei dazi potrebbe essere temporaneo o trasformarsi in pressione inflazionistica persistente. In questo scenario, la Fed preferisce essere prudente.

Fed spaccata, mercato incerto.

Per la prima volta da oltre trent’anni, due membri (Bowman e Waller) hanno votato contro la decisione di mantenere i tassi fermi, chiedendo invece un taglio. Questo segnala una crescente spaccatura interna nella Fed, sintomo dell’elevata incertezza che domina la politica monetaria.

Nuovi dazi e tensioni geopolitiche

Nel giorno della decisione, nuovi dazi sono stati annunciati dal Presidente Trump, ovvero 40% sul Brasile e 50% sull’import di prodotti in rame. Queste mosse accentuano la pressione sui costi di produzione e lasciano prevedere che la trasmissione dei rincari ai consumatori possa continuare nei prossimi mesi, mantenendo alta l’inflazione e rinviando ogni eventuale taglio dei tassi.

In conclusione, Powell mantiene una posizione attendista e la Fed non appare pronta a tagliare i tassi a breve. Per i mercati e per i trader ciò implica maggiore selettività, attenzione alla volatilità e all’esposizione ai diversi rischi macro e geopolitici. È un periodo in cui la prudenza, la gestione del rischio e la capacità di adattarsi rapidamente al mutare delle condizioni saranno fattori chiave di successo sui mercat

#AN022: Tensioni geopolitiche e pressione Forex

Salve, sono il Trader Forex Andrea Russo e oggi voglio parlarvi delle ultime tensione geopolitiche di questa settimana.

1. Il rublo russo in crisi, cedimento su USD e CNY

Il rublo ha registrato un calo del 1,5% contro il dollaro e 0,8% rispetto allo yuan, dopo un ultimatum degli Stati Uniti a Mosca per una tregua immediata in Ucraina.

Impatto FX: il rublo resta vulnerabile, favorendo la domanda per valute rifugio come USD, EUR e CHF. I cross con RUB mostrano potenziali inversioni short tecniche.

2. Petrolio in rialzo: prime conseguenze sul costo dell’energia

I prezzi del Brent sono saliti del 3.5% fino a 72.5 $ al barile, dopo l’annuncio di possibili sanzioni USA sugli acquirenti di petrolio russo.

Impatto FX: valute legate al petrolio come CAD e NOK beneficiano; USD rischia debolezza se i Paesi importatori subiscono pressioni inflazionistiche.

3. Euro in calo mensile per la prima volta, rafforzo del dollaro

L’euro è in rosso su base mensile per la prima volta nel 2025, mentre il dollaro beneficia delle attese prudenti sui tassi Fed e dell’accordo commerciale EU‑USA percepito come sbilanciato verso Washington.

Impatto Forex: EUR/USD è in pressione strutturale. Correlati euro-commodity (EUR/CAD, EUR/AUD) mostrano segnali di debolezza.

4. FMI avverte su tariffe USA e rialzo dell’inflazione globale

Nel suo ultimo rapporto, l’FMI ha sottolineato che le tariffe statunitensi stanno rallentando la crescita mondiale e alimentando pressioni inflazionistiche persistenti.

Impatto FX: La maggiore incertezza favorisce USD e CHF. Le economie emergenti e commodity‑linked (MXN, ZAR, BRL) potrebbero indebolirsi ulteriormente.

5. India si rafforza: export in crescita e riserve solide

L’India ha registrato un +7.2% nell’export di merci e mantiene riserve valutarie stabili, a dimostrazione di tenuta macro e resilienza del rupia.

Impatto Forex: Il INR potrebbe rinforzarsi o consolidare su livelli robusti, mentre coppie USD/INR segnano potenziale supporto.

6. Progetti digitali globali e frammentazione dei sistemi di pagamento

L’adozione di sistemi alternativi a SWIFT come mBridge o Project Agorá riflette una spinta verso l’indipendenza finanziaria globale.

Impatto Forex: Euro e dollaro restano dominanti, ma RMB guadagna terreno nei paesi dell’Asia‑Pacific. Cross RMB (USD/CNH, EUR/CNH) richiedono attenzione, specialmente in ottica di lungo termine.

Perché sovrastimare una singola operazione è un erroreNel percorso di ogni trader uno degli errori psicologici più frequenti riguarda la sovrastima dell’impatto di una singola operazione di trading. Questo atteggiamento, se non riconosciuto e corretto, può minare la disciplina, la fiducia nel proprio sistema e, di conseguenza, la redditività complessiva nel tempo.

La dinamica dell’errore

Durante l’andamento di una posizione aperta, i trader possono spesso sentirsi ansiosi o frustrati nel vedere il prezzo avvicinarsi al proprio stop loss o approcciare il take profit senza però raggiungerlo. Questa tensione emotiva comune spinge molti a prendere decisioni impulsive come allungare arbitrariamente lo stop loss con la speranza che il mercato torni a favore, o chiudere parzialmente o totalmente la posizione troppo presto per “salvare” un guadagno potenziale o limitare una perdita.

Tali azioni, però, spesso peggiorano il risultato finale.

Perché sovrastimare una singola operazione è un errore

Il trading è un’attività che si misura nel lungo periodo e non nei risultati di una singola operazione. Come affermò il celebre investitore Peter Lynch: “In questo lavoro, se sei bravo, hai ragione sei volte su dieci. Non sarai mai nella giusta direzione nove volte su dieci.” Questo concetto sottolinea l’importanza di considerare l’insieme delle operazioni piuttosto che focalizzarsi sull’esito di una singola posizione. Il mercato è influenzato da una moltitudine di fattori imprevedibili, economici, politici, psicologici e tecnici, che rendono impossibile vincere costantemente ogni trade. Questo non significa che si debba accettare l’approccio casuale, ma piuttosto che un trader di successo sviluppa e calibra una strategia che produce risultati complessivamente positivi e consistenti nel tempo.

Effetti della sovrastima del singolo trade

Una percezione eccessiva dell’importanza di una singola perdita può portare a:

Rimodellare arbitrariamente la strategia, facendo modifiche impulsive alle regole consolidate, spesso con esiti peggiori.

Abbandonare il piano di trading, interrompendo la disciplina e l’aderenza al sistema, rischiando la coerenza e la gestione del rischio.

Comportamenti emotivi e irrazionali come overtrading, revenge trading o stop loss non rispettati, che aumentano la volatilità emotiva e finanziaria.

Come imparare a gestire l’impatto delle singole perdite

Adottare una visione a lungo termine. Considerare ogni operazione come un “mattoncino” di un edificio molto più grande. La ricchezza nel trading si costruisce nel tempo, attraverso una serie continua di scelte coerenti.

Tenere un diario di trading dove annotare motivazioni, risultati e stato emotivo di ogni operazione. Ciò aiuta a mantenere la lucidità e a ridimensionare le perdite.

Stabilire aspettative realistiche. Un buon sistema non deve vincere sempre, ma deve avere un rapporto rischio/rendimento favorevole e una percentuale di successo basata su regole testate.

Rispettare sempre il piano di trading. Le deviazioni dal sistema colpiscono la profittabilità più delle singole perdite. La disciplina è la chiave per il successo.

Conclusioni

I trade persi sono inevitabili e fanno parte del “gioco”. Sovrastimare il loro impatto significa compromettere la capacità di mantenere sangue freddo, disciplina e coerenza strategica. Il vero obiettivo di un trader è sviluppare una strategia calibrata per produrre risultati positivi e consistenti sul lungo termine, non evitare ogni singola perdita. Accettare l’inevitabilità delle perdite e focalizzarsi sulla performance aggregata è uno dei maggiori passi avanti verso la maturità e la sostenibilità nel trading.

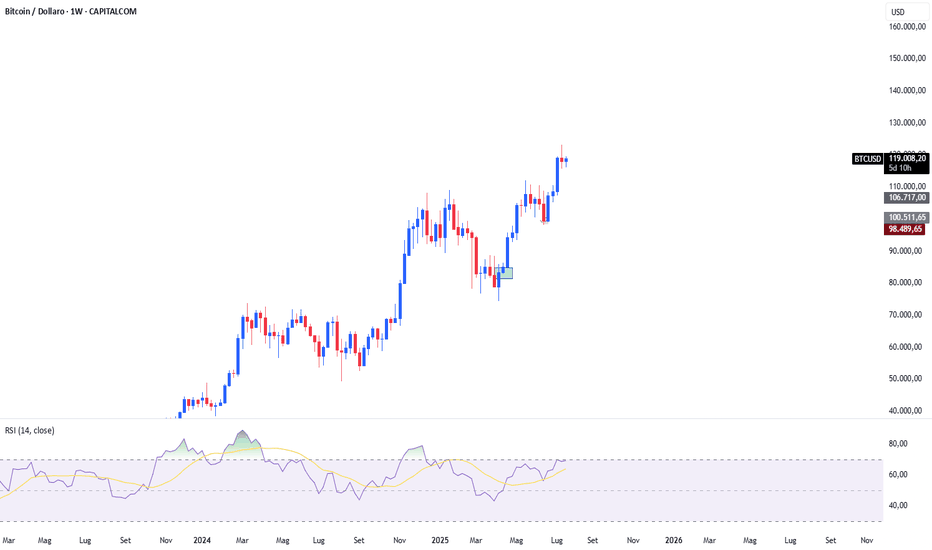

Cicli di mercato. Come riconoscerli e sfruttarli nel tradingTutti i mercati finanziari attraversano cicli di espansione e contrazione. Comprendere queste fasi è fondamentale per chi fa trading, perché permette di evitare errori comuni e cogliere le migliori opportunità.

Fase di espansione (Uptrend)

Caratterizzato da ottimismo, fiducia, avidità.

I prezzi salgono, l’entusiasmo cresce e sempre più investitori entrano sul mercato, spesso spinti dalla paura di “perdere il treno”. Quando l’euforia prende il sopravvento, si possono creare bolle speculative. In questa fase, molti comprano senza valutare il valore reale degli asset, convinti che i prezzi saliranno all’infinito. Quando tutti parlano di un asset e i media sono pieni di notizie positive, spesso il rischio di inversione aumenta.

Distribuzione

È la fase in cui gli investitori più esperti (smart money) iniziano a vendere gradualmente, mentre gli investitori meno esperti continuano a comprare. A volte questa fase è poco visibile e il mercato passa direttamente al ribasso. Volumi elevati senza nuovi massimi nei prezzi possono essere un segnale di distribuzione.

Contrazione (Downtrend)

Caratterizzato da ansia, negazione, panico.

I prezzi iniziano a scendere. All’inizio molti non vogliono accettare la fine del trend rialzista (“tornerà su!”). Quando i ribassi accelerano, subentrano paura e panico. Molti vendono in perdita vicino ai minimi, in quella che viene chiamata capitolazione.

Non bisogna restare convinti della speranza che il mercato torni subito a salire. Spesso il recupero richiede tempo.

Accumulo

Dopo la capitolazione, la volatilità diminuisce e i prezzi si muovono lateralmente. In questa fase, gli investitori più pazienti e informati iniziano ad accumulare posizioni in vista di una futura ripresa. Volumi in aumento su movimenti laterali, notizie ancora negative ma prezzi che smettono di scendere.

Come sfruttare i cicli di mercato nel trading

1. Imparare a riconoscere le emozioni dominanti. Seguire il sentiment di mercato (ottimismo estremo = rischio alto - pessimismo diffuso = opportunità). Usare indicatori come Fear & Greed Index o l’analisi dei volumi per capire in che fase ci si trova.

2. Non inseguire il mercato. Evitare di comprare in euforia o di vendere nel panico. Pianificare le entrate e le uscite in base a segnali oggettivi, non all’emotività.

3. Diversificare e gestire il rischio. In fase di espansione, prendere profitto gradualmente. In fase di contrazione, considerare strategie di copertura o ridurre progressivamente l’esposizione. Usare sempre stop loss per proteggere il capitale.

4. Essere pazienti nelle fasi laterali. L’accumulo richiede tempo. Studia i fondamentali e attendi segnali di inversione prima di aumentare le posizioni.

Conclusione

I cicli di mercato sono inevitabili e riconoscerli è la chiave per un trading di successo. Non farsi guidare dalle emozioni della massa. Osservare, analizzare ed agire con disciplina. Ricorda che le migliori opportunità spesso nascono nei momenti di maggiore pessimismo, ma solo chi ha un piano chiaro e una gestione del rischio efficace saprà coglierle.

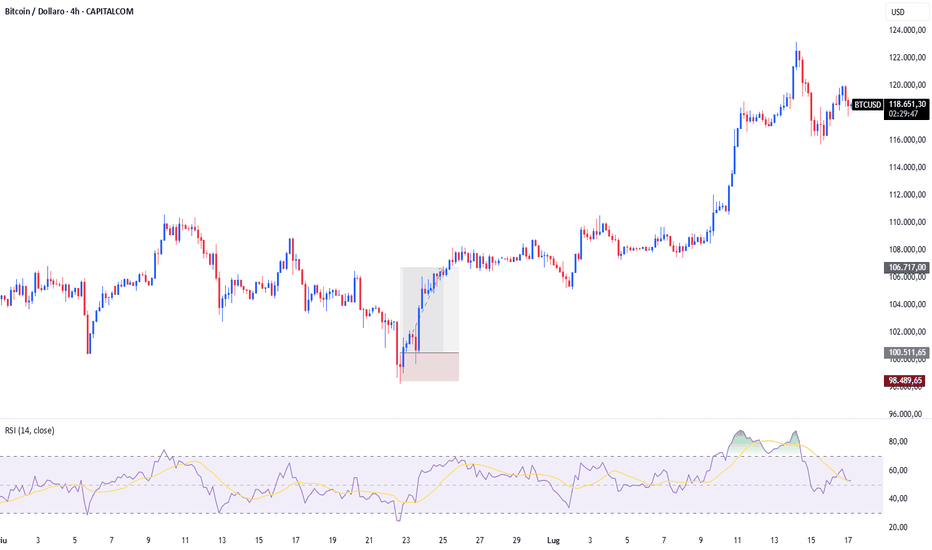

L’analisi Top-DownL’analisi Top-Down rappresenta una delle strategie più efficaci per analizzare e operare nei mercati finanziari, permettendo al trader di orientarsi partendo da una visione macro per arrivare a decisioni dettagliate e precise. Questo approccio consiste nell’esaminare diverse scale temporali in modo sequenziale, al fine di individuare le zone di prezzo più significative e di decidere quando e come entrare in posizione.

Time frame settimanale

Il primo passaggio dell’analisi Top-Down riguarda il time frame settimanale. Su questa scala temporale, il trader osserva l’azione di prezzo degli ultimi anni, individuando le principali zone di domanda e offerta e tracciando la direzione di lungo termine del mercato. Questi livelli rappresentano, infatti, le aree dalle quali spesso partono i movimenti più forti e definitivi. Tuttavia, va ricordato che su questo time frame la dinamica è molto lenta, con il prezzo che rimane spesso lontano da queste zone chiave per settimane o mesi. L’obiettivo principale è quindi mappare questi livelli, che fungono da punti di riferimento fondamentali per le successive analisi.

Time frame giornaliero

Successivamente, si passa al time frame giornaliero, che offre una prospettiva a medio termine, mostrando l’andamento del prezzo nell’ultimo anno circa. Anche a questo livello la priorità è riconoscere trend e livelli chiave. In questa fase, il trader inizia a focalizzarsi su livelli di supporto e resistenza più attuali, impostando alert su almeno due cluster di prezzo vicini per anticipare i potenziali punti di ingresso o di inversione.

Time frame 4 ore (4H) e 1 ora (1H)

L’ultimo stadio riguarda l’analisi su time frame intraday, in particolare quelli a 4 ore (4H) e 1 ora (1H). Qui il trader osserva l’azione di prezzo più dettagliata, concentrandosi sui pattern candlestick e sulle figure di analisi tecniche che possono segnalare la reazione del mercato ai livelli precedentemente individuati. L’obiettivo è trovare segnali di conferma che attestino la validità di un livello di supporto o resistenza, come breakout di trend line o di necklines orizzontali. Questi segnali sono fondamentali per decidere il momento esatto di apertura di una posizione, poiché indicano la reale volontà degli attori di mercato di comprare o vendere in quelle zone.

Questa metodologia combinata permette di bilanciare il quadro complessivo con le dinamiche a breve termine, minimizzando il rischio di false entrate e massimizzando le possibilità di operare in accordo con la direzione prevalente del mercato, sia per seguire trend sia per cogliere inversioni. L’uso di alert e una gestione attenta del timing, unita a un’accurata identificazione delle zone chiave e dei pattern intraday, rappresentano i pilastri di una corretta strategia Top-Down.

La temporalità cambia tutto.

Spesso gli influencer divulgano idee sbagliate che finiscono per costare denaro alla comunità. Una delle opinioni più dannose, purtroppo accettata dalla maggior parte degli investitori, è che tutte le temporalità siano praticamente equivalenti, poiché il mercato sarebbe frattale. Con questo articolo desidero fare luce su questo fenomeno e dimostrare che le temporalità sono molto più di una questione di gusti.

Psicologia di massa e registro storico

I timeframe più brevi, come i grafici intraday, offrono un registro dei prezzi e un contesto più limitato rispetto ai timeframe più lunghi — giornalieri, settimanali o mensili —, il che può rendere difficile l'identificazione di modelli chiari e affidabili. Inoltre, un altro aspetto rilevante è che la durata di un fenomeno sul mercato è spesso un indicatore della sua consistenza: le tendenze che si protraggono nel tempo tendono a riflettere un comportamento più stabile e prevedibile.

Per questa ragione, gli investitori preferiscono basare le loro decisioni su un'analisi che tenga conto di una maggiore quantità di dati storici, come quelli offerti dai timeframe più lunghi. La mancanza di un registro storico completo limita la capacità di individuare modelli solidi e coerenti, aumentando il rischio di decisioni meno informate.

Notizie, eventi e voci

L'apparizione di un annuncio a sorpresa sui tassi di interesse o un evento geopolitico può scatenare panico o euforia tra gli investitori, portandoli a comprare o vendere asset senza una strategia chiara. Anche una semplice voce può causare caos nei grafici delle quotazioni, evidenziando quanto sia imprevedibile il comportamento umano di fronte a nuove circostanze. Questa instabilità si riflette generalmente con chiarezza nei grafici a 5, 15 o 60 minuti, dove la volatilità aumenta drasticamente. Il registro storico di questa irrazionalità raramente influisce sulle tendenze dei timeframe più lunghi, che offrono una prospettiva più stabile e coerente.

A tal proposito, il rinomato investitore e autore Dirk du Toit ha dichiarato quanto segue:

“Più piccolo è il tuo timeframe, maggiore è la casualità di ciò che stai osservando. Se osservi variazioni di prezzo ogni cinque o quindici minuti, il grado di casualità è molto alto e la tua probabilità di prevedere correttamente il prossimo movimento di prezzo, o una serie di movimenti di prezzo, è molto bassa.”

Manipolazione

I timeframe più lunghi richiedono un volume di capitale maggiore per essere manipolati, poiché gli interessi che formano l'azione del prezzo sono maturati nel corso di un periodo più lungo (aumentandone l'affidabilità). In generale, i timeframe più lunghi sono gestiti da partecipanti con maggiori capitali che operano con obiettivi a lungo termine.

Casualità

La casualità aumenta con l'accorciarsi dei timeframe. Un esempio di ciò è la riduzione del tasso di successo dei sistemi di trading man mano che si scende a timeframe più brevi. Sistemi redditizi (documentati) su grafici giornalieri possono diventare inutilizzabili in timeframe come quelli a 4 ore o 1 ora.

Idee aggiuntive:

- Tutti gli indicatori classici (MACD, RSI, Bande di Bollinger, Canali di Keltner, Canali di Donchian, Alligator di Williams, Nuvola di Ichimoku, SAR Parabolico, DMI, ecc.) sono stati creati sulla base di timeframe superiori all'intraday.

- Tutte le metodologie classiche conosciute (Teoria di Dow, Chartismo, Teoria di Elliott, Modelli armonici, Metodo Wyckoff, Teorie di Gann, Cicli di Hurst, Modelli di candele giapponesi, ecc.) sono state sviluppate con un focus su timeframe superiori all'intraday.

- Tutti i grandi analisti classici e la maggior parte degli investitori di spicco attuali adottano un approccio di investimento basato su timeframe superiori all'intraday.

Su alcuni autori:

- Richard W. Schabacker, nel suo libro *Technical and Stock Market Analysis Profits* (1932), ha strutturato le fluttuazioni del mercato in Movimenti Principali (grafici mensili o superiori), Movimenti Intermedi (grafici settimanali) e Movimenti Minori (grafici giornalieri). Le sue analisi si basavano sullo studio di questi timeframe.

“Più tempo ci vuole affinché un grafico formi l’immagine di una determinata formazione, maggiore è il significato predittivo di quel modello e più lungo sarà il movimento successivo, in termini di durata, dimensione e forza della nostra formazione.”

- Dirk du Toit, nel suo libro intitolato *Bird Watching in Lion Country*, commenta:

“Più piccolo è il tuo timeframe, maggiore è la casualità di ciò che stai osservando. Se osservi variazioni di prezzo ogni cinque o quindici minuti, il grado di casualità è molto alto e la tua probabilità di prevedere correttamente il prossimo movimento di prezzo, o una serie di movimenti di prezzo, è molto bassa.”

“Una moneta, proprio come un grafico a cinque minuti, non ha memoria. Solo perché è uscito testa otto volte di fila, non inizia a ‘aggiustarsi’ per fornire l’equilibrio di probabilità richiesto da un rapporto 50/50 in un determinato numero di lanci. I grafici a cinque o quindici minuti sono lo stesso. Cercare di prevedere se il prossimo periodo di cinque minuti finirà in rialzo o in ribasso è esattamente come lanciare una moneta in aria.”

Conclusioni:

Non intendo screditare le metodologie che sfruttano le fluttuazioni su timeframe più brevi. Il mio obiettivo è avvertire gli investitori al dettaglio sui rischi del trading intraday: casualità, manipolazione e informazioni limitate rendono questi timeframe un terreno pericoloso. Anche i sistemi efficaci testati su grafici giornalieri tendono a subire un deterioramento statistico. Al contrario, i timeframe più lunghi offrono chiarezza e coerenza, supportati dalla psicologia di massa, dal registro storico e dal volume delle operazioni.

Nota finale:

Se desiderate dare un’occhiata al mio registro di analisi, potete cercare il mio profilo in spagnolo, dove condivido in modo trasparente entrate ben definite sul mercato. Inviate le vostre buone vibrazioni se vi è piaciuto questo articolo e che Dio vi benedica tutti.

Analisi del PMI USA Luglio 2025Il dato PMI è un indicatore chiave della salute economica di un Paese perché misura la variazione dell’attività manifatturiera e dei servizi.

PMI manifatturiero: 49,5 (in netto calo dai 52,9 di giugno), sotto la soglia critica di 50 che separa espansione da contrazione.

PMI dei servizi: 55,2 (in aumento rispetto ai 52,9 di giugno), segnala un forte slancio del comparto.

PMI composito: 54,6 (in crescita da 52,9), indica un’accelerazione dell’attività economica generale guidata dai servizi.

Questa espansione appare “preoccupantemente disomogenea”. Difatti il settore dei servizi è in netta crescita, mentre il manifatturiero mostra segni di debolezza per la prima volta nel 2025.

Il PMI manifatturiero sotto 50 segnala che l’industria sta tornando in fase di contrazione.

La perdita di slancio è attribuibile al calo degli ordini dopo l’effetto temporaneo generato da nuove tariffe, davanti alle quali molte aziende avevano anticipato acquisti e produzione nei mesi precedenti.

L’occupazione manifatturiera (secondo ISM) è in contrazione da 18 degli ultimi 20 mesi, con una perdita di 82.000 posti in un anno. Oggi il peso degli occupati nel manifatturiero è solo l’8% dei non-farm payrolls, un minimo storico.

Questo quadro segnala che il comparto industriale statunitense è sotto pressione.

Il settore servizi traina la crescita grazie alla domanda interna; il suo PMI è su livelli massimi da sette mesi. Sia le aziende manifatturiere sia quelle dei servizi riportano aumenti di costi e prezzi di vendita, attribuiti ai dazi e al rincaro del lavoro.

L’incremento dei prezzi registrato a luglio è tra i più elevati degli ultimi tre anni e potrebbe avere impatti diretti sull’inflazione al consumo, che resterà ben sopra il target del 2% della Federal Reserve nei prossimi mesi.

Le aziende stanno ancora cercando di assorbire una parte dei costi attraverso le scorte, ma questo “buffer” non durerà a lungo. Quando finirà, è probabile che i rincari vengano maggiormente trasferiti sui consumatori.

Il miliardario invisibile che ha rivoluzionato la moda globaleAmancio Ortega è uno dei più grandi imprenditori del nostro tempo, con un patrimonio stimato superiore ai 69 miliardi di dollari. Eppure, per decenni, pochi hanno saputo come fosse fatto il volto di quest’uomo che ha costruito un impero da oltre 20 miliardi di dollari rimanendo nell’ombra.

Fondatore di Zara e della holding Inditex, Ortega ha cambiato radicalmente il mondo della moda e del retail. Prima di Zara, portare le tendenze delle passerelle nei negozi richiedeva circa sei mesi. Ortega rivoluzionò questo processo, riducendo i tempi a sole due settimane. Questa velocità senza precedenti ha reso obsolete le strategie dei brand tradizionali, che pianificavano le collezioni mesi prima. Zara, invece, osservava i trend emergenti e li metteva in vendita quasi immediatamente. Il segreto di questo successo è una gestione della supply chain senza pari. Ortega puntò sulla verticalizzazione della produzione, mantenendo internamente le fasi più critiche, a differenza dei concorrenti che esternalizzavano tutto per ridurre i costi. Questa scelta garantiva a Zara un vantaggio competitivo fondamentale: la rapidità.

Zara produce circa 11.000 articoli distinti ogni anno, contro i 2.000-4.000 dei concorrenti. Le spedizioni ai negozi avvengono due volte a settimana dal centro logistico centrale, eliminando la necessità di grandi magazzini e ritardi. Questa efficienza operativa permette a Zara di rispondere in tempo reale alle richieste del mercato, riducendo drasticamente il rischio di invenduti e sconti.

Ortega è celebre per la sua estrema riservatezza. Fino al 1999 non esisteva nessuna foto pubblica di lui. Vive ancora nella sua città natale in Galizia, senza lussi eccessivi, e dedica gran parte della sua filantropia a ospedali e ricerca sul cancro. Oltre a Zara e Inditex, Ortega possiede un vasto portafoglio immobiliare di pregio, con uffici a Londra, New York e Seattle, affittati a colossi come Apple, Amazon e Facebook. Solo questo patrimonio immobiliare è valutato oltre 6 miliardi di dollari, contribuendo a diversificare e rafforzare la sua ricchezza.

Quattro consigli per l’uso degli indicatori tecnici Gli indicatori tecnici rappresentano una componente fondamentale dell’analisi tecnica moderna e sono strumenti ampiamente usati sia dai trader alle prime armi che dai più esperti. Tuttavia, un utilizzo scorretto di questi strumenti può facilmente portare a errori di valutazione e a decisioni operative non ottimali.

Mantenere la semplicità

Una delle trappole più comuni in cui cadono molti trader è sovraccaricare il grafico con numerosi indicatori, credendo che un maggior numero di segnali conduca a performance migliori. In realtà, questa pratica rischia di confondere la lettura del mercato e aumentare l’indecisione operativa. E’ consigliabile non usare più di uno o due indicatori per volta. L’obiettivo è mantenere il grafico pulito e comprensibile, basandosi innanzitutto sull’analisi del movimento dei prezzi (price action) e utilizzando l’indicatore solo come supporto alla decisione.

Conoscere l’indicatore scelto

È fondamentale capire cosa misura concretamente ogni indicatore tecnico e quale algoritmo vi sia alla base. Un’errata comprensione può generare false sicurezze ed errori in fasi critiche. Solo analizzando logica e funzionamento dell’indicatore si sviluppa la fiducia necessaria per utilizzarlo anche nei momenti di drawdown o dopo una serie di perdite. Inoltre, la fiducia nell’indicatore scelto aiuta a mantenere disciplina e coerenza nel tempo, evitando il frequente abbandono prematuro delle strategie a fronte di risultati negativi temporanei.

Usare indicatori che si completano, non che si ripetono.

Molti indicatori derivano da algoritmi simili e, di conseguenza, offrono segnali sovrapposti. Ad esempio, Stochastic e RSI misurano entrambi le condizioni di ipercomprato/ipervenduto con principi matematici affini. Per ottenere un vantaggio reale, è più efficace combinare strumenti con logiche diverse, ad esempio un oscillatore insieme a un indicatore di trend. Così si evitano “segnali doppi” e si ottiene una conferma più robusta per le decisioni di trading.

Fare sempre riferimento alla price action.

Gli indicatori non dovrebbero mai sostituire l’analisi del prezzo, che resta la base di ogni strategia efficace. Trend e livelli di struttura (supporti/resistenze, massimi e minimi chiave) vanno sempre analizzati prima di applicare qualsiasi indicatore. Gli indicatori devono essere utilizzati come conferma e mai come unico criterio decisionale. La price action fornisce infatti il quadro reale della domanda e dell’offerta in corso sul mercato.

Indicatori come strumenti, non scorciatoie

Gli indicatori tecnici sono risorse preziose, ma non soluzioni magiche. Vanno integrati in una strategia solida, affiancati da una gestione del rischio consapevole e da una comprensione approfondita del mercato su cui si opera. I trader più costanti adottano pochi indicatori chiave e preferiscono strategie semplici e replicabili rispetto a configurazioni troppo complesse e confusionarie.

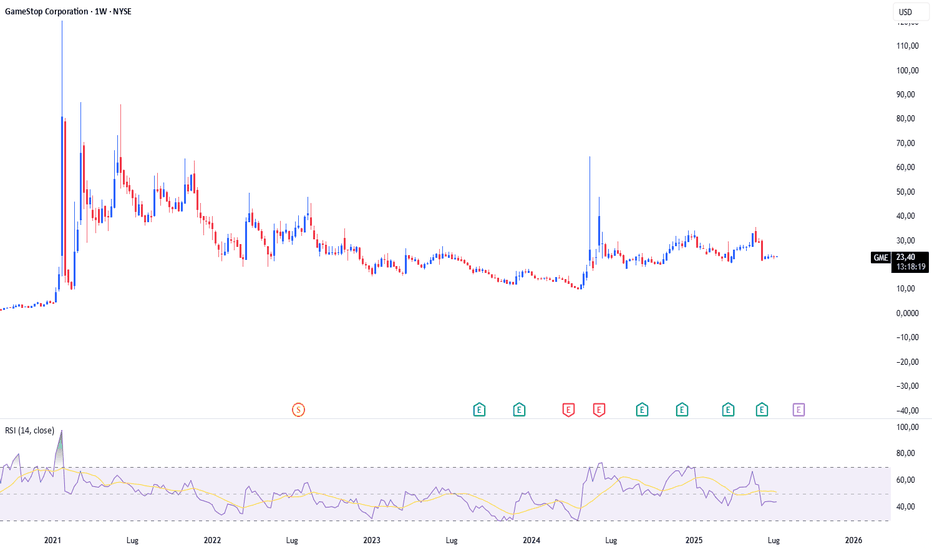

GameStop. La lezione della visione controcorrente La storia offre spesso esempi potenti di come la convinzione e la strategia possano prevalere anche di fronte a ostacoli apparentemente insormontabili. La vicenda GameStop del gennaio 2021 illustra perfettamente questo principio.

Nel gennaio 2021, il titolo GameStop era scambiato intorno ai 17 dollari per azione, con un interesse allo short superiore al 100% delle azioni disponibili. Hedge fund e investitori istituzionali puntavano sul fallimento del “retailer in difficoltà”. Ma un trader retail, Keith Gill, noto come “Roaring Kitty”, aveva una visione diversa. Gill aveva accumulato posizioni in GameStop fin dal 2019, convinto che il mercato sottovalutasse il potenziale dell’azienda. Pubblicò analisi e operazioni su Reddit, costruendo una comunità di investitori retail. Quando il prezzo iniziò a salire rapidamente, da 17 a oltre 300 dollari in poche settimane, molti avrebbero venduto per incassare i profitti. Gill invece mantenne la posizione, esercitando anche opzioni per acquistare ulteriori azioni. La resistenza di Gill e della comunità di piccoli investitori scatenò un short squeeze che causò perdite miliardarie a hedge fund come Melvin Capital, costringendoli a chiedere fondi di emergenza.

La vicenda portò a un’attenzione senza precedenti sulle dinamiche di mercato, con broker che limitarono le negoziazioni. Nel caso GameStop, la vera battaglia non fu solo numerica o finanziaria, ma culturale e psicologica. Questi episodi mostrano come una “variant perception”, una visione differente rispetto al consenso, possa trasformare una situazione disperata in un’opportunità. Molti investitori seguono la massa. Comprano ciò che è popolare e vendono ciò che è ciò che non fà notizia. Ma le opportunità più grandi si nascondono proprio nei “gap” tra realtà futura e percezione presente, dove pochi hanno il coraggio di guardare. Oggi, questa filosofia guida molti investitori che cercano di identificare trend sottovaluta.

In definitiva, la lezione di GameStop è chiara. Quando tutti scappano, è il momento di chiedersi se si crede davvero in ciò che si possiede o se si sta solo seguendo la folla. La differenza tra questi atteggiamenti può determinare il successo o la sconfitta.

Guida pratica al trading con levaIl trading nei mercati del forex, degli indici o delle materie prime si effettua per la maggior parte attraverso derivati che utilizzano la cosiddetta leva finanziaria.

Cos’è la leva finanziaria

La leva finanziaria permette a un trader di controllare una posizione più grande rispetto al capitale che ha effettivamente sul conto. È come un “moltiplicatore” che il broker mette a disposizione: ad esempio, con una leva x10, x50 o x100, puoi muovere una quantità di denaro dieci, o cinquanto o addirittura cento volte superiore rispetto al tuo deposito iniziale.

Esempio pratico:

Con 1.000 euro e una leva x50, puoi aprire una posizione da 50.000 euro. Se il mercato si muove in tuo favore di una piccola percentuale, il guadagno verrà “amplificato” dalla leva, moltiplicando i profitti. Ma attenzione lo stesso vale per le perdite, che possono superare facilmente il capitale investito inizialmente.

Costi della leva

Il broker chiede una “garanzia” detta margine (solitamente una piccola percentuale della posizione totale) e ti addebita una commissione o un interesse giornaliero per ogni giorno in cui tieni la posizione aperta. Questi costi possono incidere sui profitti, quindi è fondamentale tenerne conto quando decidi quanto tempo lasciare attiva una posizione.

Vantaggi e rischi

Capitale ridotto. La leva permette anche a chi ha poco capitale di accedere a posizioni di maggior valore.

Profitti amplificati. Un piccolo movimento di prezzo può generare profitti ragguardevoli, grazie alla leva.

Perdite amplificate. Anche le perdite vengono moltiplicate. Un movimento contrario può azzerare il capitale investito molto rapidamente.

Margin call. Se le perdite superano il margine depositato, il broker può chiudere automaticamente la posizione o chiederti di versare altri fondi per coprire la perdita.

Costi aggiuntivi. Gli interessi, solitamente noti come costi di swap o commissioni overnight possono incidere sul guadagno netto.

L’importanza del stop loss e della gestione del rischio

Per difendersi dalle perdite, il trading con leva richiede una gestione del rischio rigorosa.

Stop Loss. Imposta sempre uno stop loss. È un ordine automatico che chiude la posizione se il prezzo raggiunge una soglia prestabilita, limitando la perdita.

Calcolo del rischio. Prima di aprire ogni operazione, definisci quanto sei disposto a perdere. Un buon trader non rischia mai più di una piccola parte del suo capitale in una singola operazione.

Attenzione alla volatilità. In mercati molto volatili, anche uno stop loss può non proteggere completamente da slippage o perdite superiori al previsto.

Conclusioni

La leva nel trading è uno strumento potente ma va usata con consapevolezza. Amplifica sia i guadagni che le perdite. Prima di utilizzare la leva, informati, fai simulazioni, sfrutta conti demo e valuta accuratament la gestione del rischio. Solo così potrai sfruttare al meglio le opportunità dei mercati finanziari, evitando di mettere a rischio l’intero capitale

#AN021: Minacce TRUMP sui Dazi e le tensioni FOREX

I mercati globali si svegliano in un clima da guerra fredda valutaria. Salve sono il Trader Andrea Russo e oggi voglio parlarvi delle ultime notizie.

A incendiare la giornata è Donald Trump, che da un comizio in Ohio ha lanciato una raffica di minacce:

“Se sarò rieletto, metterò dazi del 60% su tutta la Cina, del 20% sul Messico e del 10% sull’Unione Europea. E a Putin dico chiaro: se continuerai ad aiutare la Cina a eludere i nostri embarghi, colpiremo anche la Russia.”

Le parole sono rimbalzate sui desk delle banche d’investimento globali, scatenando una reazione immediata sul dollaro e sulle valute emergenti.

I mercati reagiscono: USD vola, GBP e NOK in allerta

Il dollaro USA ha guadagnato terreno contro quasi tutte le principali valute, mentre il GBP crolla sotto pressione per i timori di un taglio BoE e un mercato del lavoro in rallentamento.

La coppia GBP/NOK, in particolare, mostra segnali di breakout ribassista strutturato: la sterlina è sotto pressione doppia (politica interna + guerra dei dazi), mentre la corona norvegese beneficia indirettamente dell’aumento dei prezzi energetici e del sentiment pro-commodity.

CPI USA alle 14:30: il vero detonatore

Alle 14:30 italiane uscirà il dato sull’inflazione core USA. Il consensus è al +3.4%, ma un dato superiore potrebbe spingere la Fed a rimanere più hawkish a lungo. Questo rafforzerebbe il dollaro e creerebbe nuove onde d’urto sulle valute deboli e sulle emergenti.

In particolare:

USD/JPY potrebbe rompere sopra 162.00 con forza.

GBP/USD rischia una rottura sotto 1.29.

USD/SEK e USD/MXN sono le coppie chiave da osservare per movimenti esplosivi.

Trump vs Powell: resa dei conti

Nel frattempo, cresce il timore di un attacco diretto di Trump alla Fed. Secondo Deutsche Bank, i mercati stanno sottovalutando la possibilità che Trump tenti di rimuovere Jerome Powell se tornasse alla Casa Bianca.

“Il mercato sta ignorando la variabile Trump-Powell. Se ci prova davvero, il dollaro potrebbe crollare del 4% in una settimana,” – Deutsche Bank

Stiamo per entrare nel miglior momento del mese per il Forex. Chi sbaglia tempo oggi, brucia capitale. Chi aspetta il segnale giusto, può cavalcare il trend che nasce da una crisi globale annunciata.