La temporalità cambia tutto.

Spesso gli influencer divulgano idee sbagliate che finiscono per costare denaro alla comunità. Una delle opinioni più dannose, purtroppo accettata dalla maggior parte degli investitori, è che tutte le temporalità siano praticamente equivalenti, poiché il mercato sarebbe frattale. Con questo articolo desidero fare luce su questo fenomeno e dimostrare che le temporalità sono molto più di una questione di gusti.

Psicologia di massa e registro storico

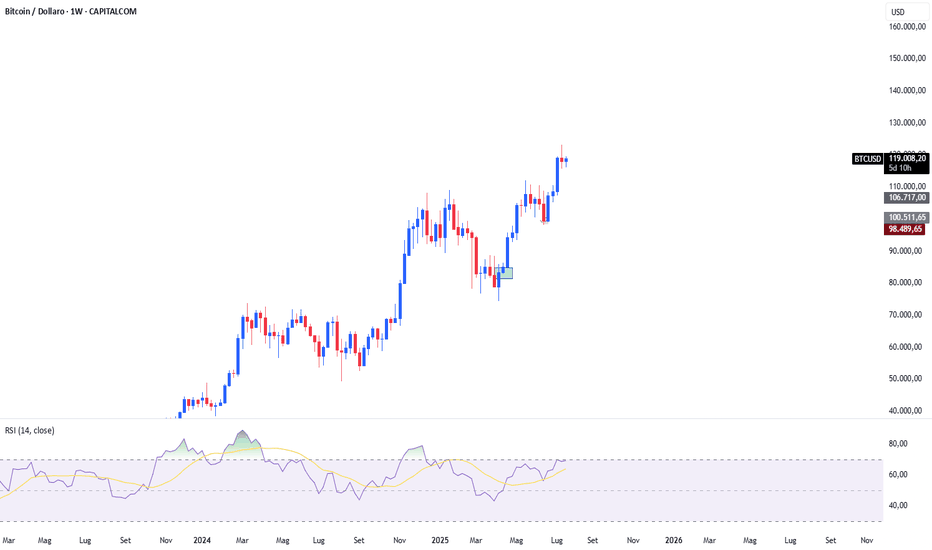

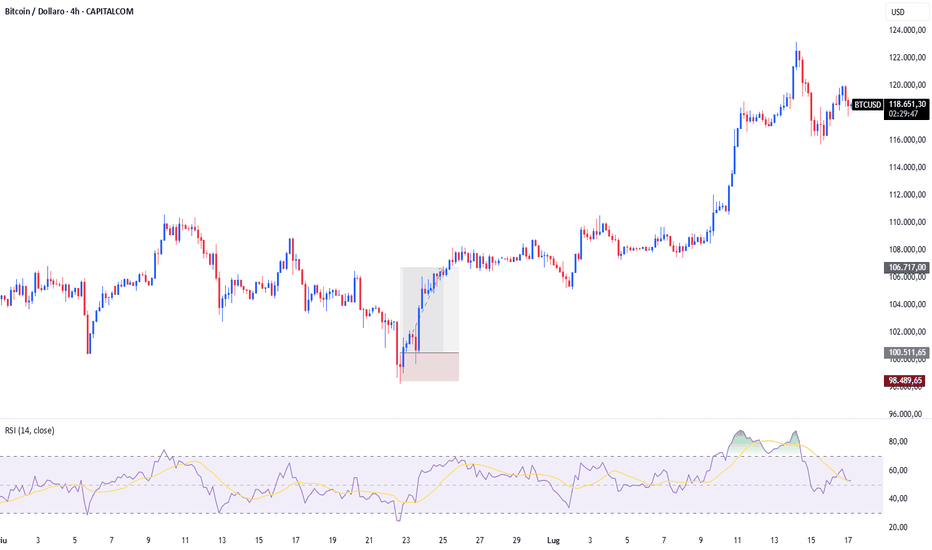

I timeframe più brevi, come i grafici intraday, offrono un registro dei prezzi e un contesto più limitato rispetto ai timeframe più lunghi — giornalieri, settimanali o mensili —, il che può rendere difficile l'identificazione di modelli chiari e affidabili. Inoltre, un altro aspetto rilevante è che la durata di un fenomeno sul mercato è spesso un indicatore della sua consistenza: le tendenze che si protraggono nel tempo tendono a riflettere un comportamento più stabile e prevedibile.

Per questa ragione, gli investitori preferiscono basare le loro decisioni su un'analisi che tenga conto di una maggiore quantità di dati storici, come quelli offerti dai timeframe più lunghi. La mancanza di un registro storico completo limita la capacità di individuare modelli solidi e coerenti, aumentando il rischio di decisioni meno informate.

Notizie, eventi e voci

L'apparizione di un annuncio a sorpresa sui tassi di interesse o un evento geopolitico può scatenare panico o euforia tra gli investitori, portandoli a comprare o vendere asset senza una strategia chiara. Anche una semplice voce può causare caos nei grafici delle quotazioni, evidenziando quanto sia imprevedibile il comportamento umano di fronte a nuove circostanze. Questa instabilità si riflette generalmente con chiarezza nei grafici a 5, 15 o 60 minuti, dove la volatilità aumenta drasticamente. Il registro storico di questa irrazionalità raramente influisce sulle tendenze dei timeframe più lunghi, che offrono una prospettiva più stabile e coerente.

A tal proposito, il rinomato investitore e autore Dirk du Toit ha dichiarato quanto segue:

“Più piccolo è il tuo timeframe, maggiore è la casualità di ciò che stai osservando. Se osservi variazioni di prezzo ogni cinque o quindici minuti, il grado di casualità è molto alto e la tua probabilità di prevedere correttamente il prossimo movimento di prezzo, o una serie di movimenti di prezzo, è molto bassa.”

Manipolazione

I timeframe più lunghi richiedono un volume di capitale maggiore per essere manipolati, poiché gli interessi che formano l'azione del prezzo sono maturati nel corso di un periodo più lungo (aumentandone l'affidabilità). In generale, i timeframe più lunghi sono gestiti da partecipanti con maggiori capitali che operano con obiettivi a lungo termine.

Casualità

La casualità aumenta con l'accorciarsi dei timeframe. Un esempio di ciò è la riduzione del tasso di successo dei sistemi di trading man mano che si scende a timeframe più brevi. Sistemi redditizi (documentati) su grafici giornalieri possono diventare inutilizzabili in timeframe come quelli a 4 ore o 1 ora.

Idee aggiuntive:

- Tutti gli indicatori classici (MACD, RSI, Bande di Bollinger, Canali di Keltner, Canali di Donchian, Alligator di Williams, Nuvola di Ichimoku, SAR Parabolico, DMI, ecc.) sono stati creati sulla base di timeframe superiori all'intraday.

- Tutte le metodologie classiche conosciute (Teoria di Dow, Chartismo, Teoria di Elliott, Modelli armonici, Metodo Wyckoff, Teorie di Gann, Cicli di Hurst, Modelli di candele giapponesi, ecc.) sono state sviluppate con un focus su timeframe superiori all'intraday.

- Tutti i grandi analisti classici e la maggior parte degli investitori di spicco attuali adottano un approccio di investimento basato su timeframe superiori all'intraday.

Su alcuni autori:

- Richard W. Schabacker, nel suo libro *Technical and Stock Market Analysis Profits* (1932), ha strutturato le fluttuazioni del mercato in Movimenti Principali (grafici mensili o superiori), Movimenti Intermedi (grafici settimanali) e Movimenti Minori (grafici giornalieri). Le sue analisi si basavano sullo studio di questi timeframe.

“Più tempo ci vuole affinché un grafico formi l’immagine di una determinata formazione, maggiore è il significato predittivo di quel modello e più lungo sarà il movimento successivo, in termini di durata, dimensione e forza della nostra formazione.”

- Dirk du Toit, nel suo libro intitolato *Bird Watching in Lion Country*, commenta:

“Più piccolo è il tuo timeframe, maggiore è la casualità di ciò che stai osservando. Se osservi variazioni di prezzo ogni cinque o quindici minuti, il grado di casualità è molto alto e la tua probabilità di prevedere correttamente il prossimo movimento di prezzo, o una serie di movimenti di prezzo, è molto bassa.”

“Una moneta, proprio come un grafico a cinque minuti, non ha memoria. Solo perché è uscito testa otto volte di fila, non inizia a ‘aggiustarsi’ per fornire l’equilibrio di probabilità richiesto da un rapporto 50/50 in un determinato numero di lanci. I grafici a cinque o quindici minuti sono lo stesso. Cercare di prevedere se il prossimo periodo di cinque minuti finirà in rialzo o in ribasso è esattamente come lanciare una moneta in aria.”

Conclusioni:

Non intendo screditare le metodologie che sfruttano le fluttuazioni su timeframe più brevi. Il mio obiettivo è avvertire gli investitori al dettaglio sui rischi del trading intraday: casualità, manipolazione e informazioni limitate rendono questi timeframe un terreno pericoloso. Anche i sistemi efficaci testati su grafici giornalieri tendono a subire un deterioramento statistico. Al contrario, i timeframe più lunghi offrono chiarezza e coerenza, supportati dalla psicologia di massa, dal registro storico e dal volume delle operazioni.

Nota finale:

Se desiderate dare un’occhiata al mio registro di analisi, potete cercare il mio profilo in spagnolo, dove condivido in modo trasparente entrate ben definite sul mercato. Inviate le vostre buone vibrazioni se vi è piaciuto questo articolo e che Dio vi benedica tutti.

Oltre l'analisi tecnica

Analisi del PMI USA Luglio 2025Il dato PMI è un indicatore chiave della salute economica di un Paese perché misura la variazione dell’attività manifatturiera e dei servizi.

PMI manifatturiero: 49,5 (in netto calo dai 52,9 di giugno), sotto la soglia critica di 50 che separa espansione da contrazione.

PMI dei servizi: 55,2 (in aumento rispetto ai 52,9 di giugno), segnala un forte slancio del comparto.

PMI composito: 54,6 (in crescita da 52,9), indica un’accelerazione dell’attività economica generale guidata dai servizi.

Questa espansione appare “preoccupantemente disomogenea”. Difatti il settore dei servizi è in netta crescita, mentre il manifatturiero mostra segni di debolezza per la prima volta nel 2025.

Il PMI manifatturiero sotto 50 segnala che l’industria sta tornando in fase di contrazione.

La perdita di slancio è attribuibile al calo degli ordini dopo l’effetto temporaneo generato da nuove tariffe, davanti alle quali molte aziende avevano anticipato acquisti e produzione nei mesi precedenti.

L’occupazione manifatturiera (secondo ISM) è in contrazione da 18 degli ultimi 20 mesi, con una perdita di 82.000 posti in un anno. Oggi il peso degli occupati nel manifatturiero è solo l’8% dei non-farm payrolls, un minimo storico.

Questo quadro segnala che il comparto industriale statunitense è sotto pressione.

Il settore servizi traina la crescita grazie alla domanda interna; il suo PMI è su livelli massimi da sette mesi. Sia le aziende manifatturiere sia quelle dei servizi riportano aumenti di costi e prezzi di vendita, attribuiti ai dazi e al rincaro del lavoro.

L’incremento dei prezzi registrato a luglio è tra i più elevati degli ultimi tre anni e potrebbe avere impatti diretti sull’inflazione al consumo, che resterà ben sopra il target del 2% della Federal Reserve nei prossimi mesi.

Le aziende stanno ancora cercando di assorbire una parte dei costi attraverso le scorte, ma questo “buffer” non durerà a lungo. Quando finirà, è probabile che i rincari vengano maggiormente trasferiti sui consumatori.

Il miliardario invisibile che ha rivoluzionato la moda globaleAmancio Ortega è uno dei più grandi imprenditori del nostro tempo, con un patrimonio stimato superiore ai 69 miliardi di dollari. Eppure, per decenni, pochi hanno saputo come fosse fatto il volto di quest’uomo che ha costruito un impero da oltre 20 miliardi di dollari rimanendo nell’ombra.

Fondatore di Zara e della holding Inditex, Ortega ha cambiato radicalmente il mondo della moda e del retail. Prima di Zara, portare le tendenze delle passerelle nei negozi richiedeva circa sei mesi. Ortega rivoluzionò questo processo, riducendo i tempi a sole due settimane. Questa velocità senza precedenti ha reso obsolete le strategie dei brand tradizionali, che pianificavano le collezioni mesi prima. Zara, invece, osservava i trend emergenti e li metteva in vendita quasi immediatamente. Il segreto di questo successo è una gestione della supply chain senza pari. Ortega puntò sulla verticalizzazione della produzione, mantenendo internamente le fasi più critiche, a differenza dei concorrenti che esternalizzavano tutto per ridurre i costi. Questa scelta garantiva a Zara un vantaggio competitivo fondamentale: la rapidità.

Zara produce circa 11.000 articoli distinti ogni anno, contro i 2.000-4.000 dei concorrenti. Le spedizioni ai negozi avvengono due volte a settimana dal centro logistico centrale, eliminando la necessità di grandi magazzini e ritardi. Questa efficienza operativa permette a Zara di rispondere in tempo reale alle richieste del mercato, riducendo drasticamente il rischio di invenduti e sconti.

Ortega è celebre per la sua estrema riservatezza. Fino al 1999 non esisteva nessuna foto pubblica di lui. Vive ancora nella sua città natale in Galizia, senza lussi eccessivi, e dedica gran parte della sua filantropia a ospedali e ricerca sul cancro. Oltre a Zara e Inditex, Ortega possiede un vasto portafoglio immobiliare di pregio, con uffici a Londra, New York e Seattle, affittati a colossi come Apple, Amazon e Facebook. Solo questo patrimonio immobiliare è valutato oltre 6 miliardi di dollari, contribuendo a diversificare e rafforzare la sua ricchezza.

Quattro consigli per l’uso degli indicatori tecnici Gli indicatori tecnici rappresentano una componente fondamentale dell’analisi tecnica moderna e sono strumenti ampiamente usati sia dai trader alle prime armi che dai più esperti. Tuttavia, un utilizzo scorretto di questi strumenti può facilmente portare a errori di valutazione e a decisioni operative non ottimali.

Mantenere la semplicità

Una delle trappole più comuni in cui cadono molti trader è sovraccaricare il grafico con numerosi indicatori, credendo che un maggior numero di segnali conduca a performance migliori. In realtà, questa pratica rischia di confondere la lettura del mercato e aumentare l’indecisione operativa. E’ consigliabile non usare più di uno o due indicatori per volta. L’obiettivo è mantenere il grafico pulito e comprensibile, basandosi innanzitutto sull’analisi del movimento dei prezzi (price action) e utilizzando l’indicatore solo come supporto alla decisione.

Conoscere l’indicatore scelto

È fondamentale capire cosa misura concretamente ogni indicatore tecnico e quale algoritmo vi sia alla base. Un’errata comprensione può generare false sicurezze ed errori in fasi critiche. Solo analizzando logica e funzionamento dell’indicatore si sviluppa la fiducia necessaria per utilizzarlo anche nei momenti di drawdown o dopo una serie di perdite. Inoltre, la fiducia nell’indicatore scelto aiuta a mantenere disciplina e coerenza nel tempo, evitando il frequente abbandono prematuro delle strategie a fronte di risultati negativi temporanei.

Usare indicatori che si completano, non che si ripetono.

Molti indicatori derivano da algoritmi simili e, di conseguenza, offrono segnali sovrapposti. Ad esempio, Stochastic e RSI misurano entrambi le condizioni di ipercomprato/ipervenduto con principi matematici affini. Per ottenere un vantaggio reale, è più efficace combinare strumenti con logiche diverse, ad esempio un oscillatore insieme a un indicatore di trend. Così si evitano “segnali doppi” e si ottiene una conferma più robusta per le decisioni di trading.

Fare sempre riferimento alla price action.

Gli indicatori non dovrebbero mai sostituire l’analisi del prezzo, che resta la base di ogni strategia efficace. Trend e livelli di struttura (supporti/resistenze, massimi e minimi chiave) vanno sempre analizzati prima di applicare qualsiasi indicatore. Gli indicatori devono essere utilizzati come conferma e mai come unico criterio decisionale. La price action fornisce infatti il quadro reale della domanda e dell’offerta in corso sul mercato.

Indicatori come strumenti, non scorciatoie

Gli indicatori tecnici sono risorse preziose, ma non soluzioni magiche. Vanno integrati in una strategia solida, affiancati da una gestione del rischio consapevole e da una comprensione approfondita del mercato su cui si opera. I trader più costanti adottano pochi indicatori chiave e preferiscono strategie semplici e replicabili rispetto a configurazioni troppo complesse e confusionarie.

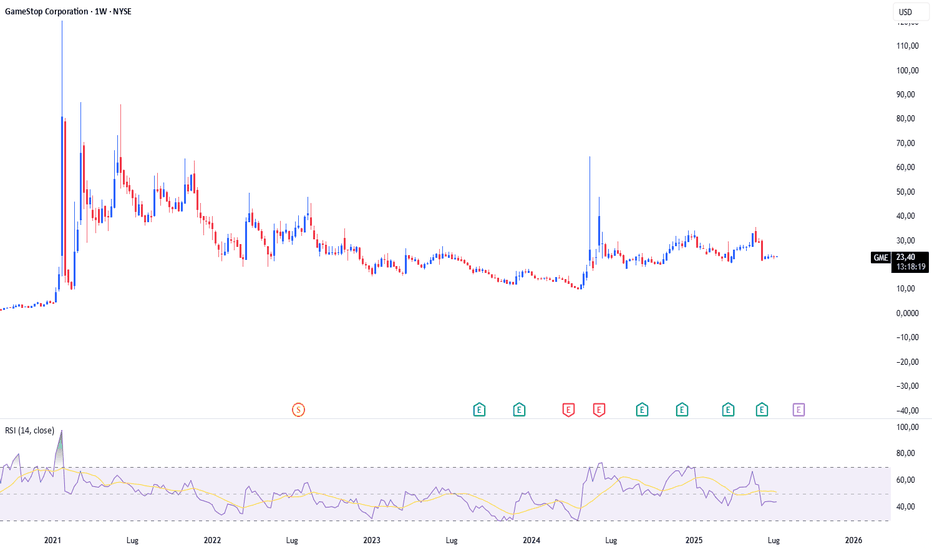

GameStop. La lezione della visione controcorrente La storia offre spesso esempi potenti di come la convinzione e la strategia possano prevalere anche di fronte a ostacoli apparentemente insormontabili. La vicenda GameStop del gennaio 2021 illustra perfettamente questo principio.

Nel gennaio 2021, il titolo GameStop era scambiato intorno ai 17 dollari per azione, con un interesse allo short superiore al 100% delle azioni disponibili. Hedge fund e investitori istituzionali puntavano sul fallimento del “retailer in difficoltà”. Ma un trader retail, Keith Gill, noto come “Roaring Kitty”, aveva una visione diversa. Gill aveva accumulato posizioni in GameStop fin dal 2019, convinto che il mercato sottovalutasse il potenziale dell’azienda. Pubblicò analisi e operazioni su Reddit, costruendo una comunità di investitori retail. Quando il prezzo iniziò a salire rapidamente, da 17 a oltre 300 dollari in poche settimane, molti avrebbero venduto per incassare i profitti. Gill invece mantenne la posizione, esercitando anche opzioni per acquistare ulteriori azioni. La resistenza di Gill e della comunità di piccoli investitori scatenò un short squeeze che causò perdite miliardarie a hedge fund come Melvin Capital, costringendoli a chiedere fondi di emergenza.

La vicenda portò a un’attenzione senza precedenti sulle dinamiche di mercato, con broker che limitarono le negoziazioni. Nel caso GameStop, la vera battaglia non fu solo numerica o finanziaria, ma culturale e psicologica. Questi episodi mostrano come una “variant perception”, una visione differente rispetto al consenso, possa trasformare una situazione disperata in un’opportunità. Molti investitori seguono la massa. Comprano ciò che è popolare e vendono ciò che è ciò che non fà notizia. Ma le opportunità più grandi si nascondono proprio nei “gap” tra realtà futura e percezione presente, dove pochi hanno il coraggio di guardare. Oggi, questa filosofia guida molti investitori che cercano di identificare trend sottovaluta.

In definitiva, la lezione di GameStop è chiara. Quando tutti scappano, è il momento di chiedersi se si crede davvero in ciò che si possiede o se si sta solo seguendo la folla. La differenza tra questi atteggiamenti può determinare il successo o la sconfitta.

Guida pratica al trading con levaIl trading nei mercati del forex, degli indici o delle materie prime si effettua per la maggior parte attraverso derivati che utilizzano la cosiddetta leva finanziaria.

Cos’è la leva finanziaria

La leva finanziaria permette a un trader di controllare una posizione più grande rispetto al capitale che ha effettivamente sul conto. È come un “moltiplicatore” che il broker mette a disposizione: ad esempio, con una leva x10, x50 o x100, puoi muovere una quantità di denaro dieci, o cinquanto o addirittura cento volte superiore rispetto al tuo deposito iniziale.

Esempio pratico:

Con 1.000 euro e una leva x50, puoi aprire una posizione da 50.000 euro. Se il mercato si muove in tuo favore di una piccola percentuale, il guadagno verrà “amplificato” dalla leva, moltiplicando i profitti. Ma attenzione lo stesso vale per le perdite, che possono superare facilmente il capitale investito inizialmente.

Costi della leva

Il broker chiede una “garanzia” detta margine (solitamente una piccola percentuale della posizione totale) e ti addebita una commissione o un interesse giornaliero per ogni giorno in cui tieni la posizione aperta. Questi costi possono incidere sui profitti, quindi è fondamentale tenerne conto quando decidi quanto tempo lasciare attiva una posizione.

Vantaggi e rischi

Capitale ridotto. La leva permette anche a chi ha poco capitale di accedere a posizioni di maggior valore.

Profitti amplificati. Un piccolo movimento di prezzo può generare profitti ragguardevoli, grazie alla leva.

Perdite amplificate. Anche le perdite vengono moltiplicate. Un movimento contrario può azzerare il capitale investito molto rapidamente.

Margin call. Se le perdite superano il margine depositato, il broker può chiudere automaticamente la posizione o chiederti di versare altri fondi per coprire la perdita.

Costi aggiuntivi. Gli interessi, solitamente noti come costi di swap o commissioni overnight possono incidere sul guadagno netto.

L’importanza del stop loss e della gestione del rischio

Per difendersi dalle perdite, il trading con leva richiede una gestione del rischio rigorosa.

Stop Loss. Imposta sempre uno stop loss. È un ordine automatico che chiude la posizione se il prezzo raggiunge una soglia prestabilita, limitando la perdita.

Calcolo del rischio. Prima di aprire ogni operazione, definisci quanto sei disposto a perdere. Un buon trader non rischia mai più di una piccola parte del suo capitale in una singola operazione.

Attenzione alla volatilità. In mercati molto volatili, anche uno stop loss può non proteggere completamente da slippage o perdite superiori al previsto.

Conclusioni

La leva nel trading è uno strumento potente ma va usata con consapevolezza. Amplifica sia i guadagni che le perdite. Prima di utilizzare la leva, informati, fai simulazioni, sfrutta conti demo e valuta accuratament la gestione del rischio. Solo così potrai sfruttare al meglio le opportunità dei mercati finanziari, evitando di mettere a rischio l’intero capitale

#AN021: Minacce TRUMP sui Dazi e le tensioni FOREX

I mercati globali si svegliano in un clima da guerra fredda valutaria. Salve sono il Trader Andrea Russo e oggi voglio parlarvi delle ultime notizie.

A incendiare la giornata è Donald Trump, che da un comizio in Ohio ha lanciato una raffica di minacce:

“Se sarò rieletto, metterò dazi del 60% su tutta la Cina, del 20% sul Messico e del 10% sull’Unione Europea. E a Putin dico chiaro: se continuerai ad aiutare la Cina a eludere i nostri embarghi, colpiremo anche la Russia.”

Le parole sono rimbalzate sui desk delle banche d’investimento globali, scatenando una reazione immediata sul dollaro e sulle valute emergenti.

I mercati reagiscono: USD vola, GBP e NOK in allerta

Il dollaro USA ha guadagnato terreno contro quasi tutte le principali valute, mentre il GBP crolla sotto pressione per i timori di un taglio BoE e un mercato del lavoro in rallentamento.

La coppia GBP/NOK, in particolare, mostra segnali di breakout ribassista strutturato: la sterlina è sotto pressione doppia (politica interna + guerra dei dazi), mentre la corona norvegese beneficia indirettamente dell’aumento dei prezzi energetici e del sentiment pro-commodity.

CPI USA alle 14:30: il vero detonatore

Alle 14:30 italiane uscirà il dato sull’inflazione core USA. Il consensus è al +3.4%, ma un dato superiore potrebbe spingere la Fed a rimanere più hawkish a lungo. Questo rafforzerebbe il dollaro e creerebbe nuove onde d’urto sulle valute deboli e sulle emergenti.

In particolare:

USD/JPY potrebbe rompere sopra 162.00 con forza.

GBP/USD rischia una rottura sotto 1.29.

USD/SEK e USD/MXN sono le coppie chiave da osservare per movimenti esplosivi.

Trump vs Powell: resa dei conti

Nel frattempo, cresce il timore di un attacco diretto di Trump alla Fed. Secondo Deutsche Bank, i mercati stanno sottovalutando la possibilità che Trump tenti di rimuovere Jerome Powell se tornasse alla Casa Bianca.

“Il mercato sta ignorando la variabile Trump-Powell. Se ci prova davvero, il dollaro potrebbe crollare del 4% in una settimana,” – Deutsche Bank

Stiamo per entrare nel miglior momento del mese per il Forex. Chi sbaglia tempo oggi, brucia capitale. Chi aspetta il segnale giusto, può cavalcare il trend che nasce da una crisi globale annunciata.

La morosità sulle carte di credito negli USANegli Stati Uniti, il fenomeno delle morosità sulle carte di credito sta attirando crescente attenzione per il suo impatto sull’economia e sulle famiglie. Nel primo trimestre del 2025, la quota di saldi delle carte di credito presso le grandi banche con pagamenti in ritardo di oltre 30 giorni ha raggiunto il 3,40%, uno dei livelli più alti degli ultimi 13 anni. Questo dato segnala un aumento significativo delle difficoltà finanziarie per molti consumatori americani.

Cosa significa la crescita delle morosità

La morosità indica il ritardo nei pagamenti rispetto alla scadenza prevista. Nel caso delle carte di credito, un saldo con 30 giorni di ritardo significa che il titolare non ha effettuato almeno il pagamento minimo entro un mese dalla data dovuta. Nel primo trimestre 2025, anche i ritardi più gravi, come quelli oltre 60 e 90 giorni, hanno raggiunto livelli prossimi ai massimi storici, rispettivamente al 2,47% e 1,77%.

Parallelamente, il tasso di charge-off netto, cioè la quota di debiti considerati irrecuperabili e quindi cancellati dai bilanci delle banche, è salito al 5,99%, il più alto dal 2012. Questo indica che non solo i ritardi nei pagamenti sono aumentati, ma anche le perdite effettive per gli istituti di credito.

Le cause dietro l’aumento delle morosità

Aumento dei tassi di interesse: Il tasso medio sulle carte di credito ha raggiunto il 24,62%, un record storico. Questo rende più costoso il credito e aumenta la difficoltà nel ripagare i debiti.

Pressioni economiche sui consumatori: L’inflazione persistente, l’aumento dei prezzi di beni essenziali e l’incertezza economica hanno ridotto il potere d’acquisto e la capacità di risparmio delle famiglie.

Ripresa della spesa post-pandemia: Molti consumatori hanno accumulato debiti durante la pandemia e ora faticano a rientrare nei pagamenti regolari.

Implicazioni per l’economia e per i trader

L’aumento delle morosità sulle carte di credito è un indicatore importante di stress finanziario tra i consumatori. Storicamente, un incremento significativo di questi dati può anticipare rallentamenti economici o recessioni, poiché la domanda dei consumatori tende a ridursi quando aumenta il peso del debito.

I possibili impatti sui mercati finanziari.

Settore bancario e finanziario. Un aumento dei charge-off può influenzare negativamente i titoli bancari.

Settore dei consumi. Se i consumatori riducono la spesa per far fronte ai debiti, le aziende del settore potrebbero vedere cali di fatturato.

Politica monetaria. Dati di morosità in crescita possono spingere le banche centrali a rivedere i tassi di interesse o adottare misure di stimolo.

In sintesi, l’aumento delle morosità sulle carte di credito negli USA rappresenta un segnale di allarme sulla salute finanziaria delle famiglie e sull’andamento dell’economia, con importanti implicazioni per chi opera nei mercati finanziari.

OPEC+ annuncia un aumento della produzioneNelle ultime settimane, l’OPEC+ ha annunciato un aumento della produzione petrolifera di 548.000 barili al giorno (kbd), una cifra superiore alle attese degli analisti. Questo incremento fa presagire un possibile annullamento completo dei tagli produttivi pari a 2,2 milioni di barili al giorno (mbd), più un’aggiunta di 0,3 mbd derivante dall’aumento della quota degli Emirati Arabi Uniti, entro settembre 2025. Contemporaneamente, Saudi Aramco ha rialzato il prezzo ufficiale di vendita (OSP), ma il mercato sembra mantenersi stabile, con quotazioni simili a quelle della settimana precedente.

Produzione e domanda

A dicembre 2024, pochi avrebbero scommesso che il mercato potesse avvicinarsi all’equilibrio con un parziale smantellamento dei tagli produttivi. Oggi, la situazione appare più complicata: la domanda globale sembra in leggero calo, mentre la produzione statunitense, pur inferiore alle aspettative, ha mostrato dati robusti fino ad aprile 2025, secondo i dati dell’EIA. Le previsioni sul futuro della produzione Usa, restano incerte.

Le incognite e le prospettive future

L’aumento di produzione da parte dell’Arabia Saudita è considerato reale e sostenibile.

La Russia potrebbe incrementare la produzione, anche se la tempistica resta incerta.

Gli Emirati Arabi Uniti e l’Iraq rappresentano ulteriori variabili, con dati di produzione e esportazione non sempre chiari, complicati dalla possibile miscelazione di condensati e prodotti raffinati.

Sul fronte non-OPEC, la produzione è relativamente certa, con nuovi progetti come Mero-4 in Sudan che hanno iniziato a produrre a maggio 2025.

Conclusioni

Il mercato petrolifero globale si trova in una fase di grande incertezza, con modelli previsionali che si sono dimostrati meno affidabili del previsto. La complessità delle dinamiche di offerta e domanda, unita a fattori geopolitici e tecnici, rende difficile formulare previsioni certe. Monitorare costantemente i dati reali di produzione e scorte rimane la strategia migliore per navigare un mercato ancora molto volatile.

#AN020: Dazi USA, Euro Debole, USD Forte, Forex a Rischio?

1. Nuove minacce di dazi USA contro UE e Canada

Durante il fine settimana, il Presidente Trump ha annunciato l’invio di lettere formali che introducono nuovi dazi: 35 % sulle merci canadesi e potenziali tariffe anche per l’UE (15‑20 %)

Contesto: il ritorno del protezionismo alimenta l’incertezza.

Effetto sui mercati: spostamento verso valute rifugio — il dollaro americano guadagna terreno, mentre EUR/USD e USD/CAD restano sotto pressione.

2. EUR/USD sotto 1.1700

La coppia EUR/USD ha chiuso la settimana al di sotto di 1,1700, senza riuscire a recuperare.

3. GBP/USD perde terreno

Il cross GBP/USD è sceso sotto 1,3500, toccando i minimi di tre settimane.

Fattori: dati del PIL UK deludenti + rafforzamento USD.

Impatto: pressione sulla sterlina, possibile continuazione della tendenza ribassista fino a 1,3420 se non emergono dati migliori.

4. USD/JPY vicino a 147,50

Il dollaro ha raggiunto nuovi massimi di due settimane nei confronti dello yen, toccando 147,50.

Cause: fuga dal rischio e riduzione delle attese di intervento BoJ.

Prospettive: se il sentiment globale resta avverso, l’USD/JPY potrebbe puntare verso i 148,00.

5. Oro e asset rifugio in ripresa

L’incertezza commerciale sostiene l’oro, risalito vicino a 3 360 $/oncia .

Prospettiva: aumenta la volatilità e la preferenza per USD e JPY; l’Oro agirà come sentinella della paura sui mercati.

🔍 Sintesi impatti sui mercati Forex

EUR/USD Più debole: spinta verso 1,1600 a causa dei timori commerciali e del rafforzamento USD

GBP/USD In ribasso: sotto pressione dati UK + avversione al rischio

USD/JPY In salita: rifugio in USD e possibile break sopra 148

USD/CAD Volatile: dazi Canada penalizzano CAD, ma prezzi petrolio e reazioni BoC da monitorare

Oro & XM ORO rafforzato, segnale di rischiosità, supporto USD; JPY e USD beneficiano

#AN019: Le valute digitali (CBDC) cambieranno il Forex

Come il mondo delle valute digitali ufficiali (CBDC) sta già intervenendo nel Forex, aprendo nuove opportunità poco considerate altrove. Salve, sono il Trader Forex Andrea Russo.

Da un lato, Shangai sta valutando le contromisure verso stablecoin e criptovalute, inclusi yuan-preggiati, mentre la Cina si avvicina a un ragionevole passaggio verso una sua versione “soft” di stablecoin, dopo anni di restrizioni sul crypto trading. Dall’altro, il Pakistan mette a regime un CBDC pilota, allineandosi ad una svolta epocale: ora è lui stesso a modellare il suo sistema monetario digitale, con impatti diretti su inflazione, riserve e cross valutari .

Queste iniziative non sono isolate. Si inseriscono in un fenomeno globale: oltre 130 banche centrali studiano o testano CBDC, con Europa, Cina e Medio Oriente in prima linea. L’ostilità americana (es. divieto di digital dollar) rischia di spingere altri a consolidare proprie valute digitali come scudo geopolitico e finanziario.

Nel Forex, queste novità possono generare contraccolpi già nel breve termine:

Cambio EUR/CNY o INR: CBDC retail + wholesale faciliteranno interscambi diretti, riducendo la dipendenza dal dollaro, e potenzialmente dando luogo a nuove correnti di flusso nei cross asiatici.

Riduzione costi e tempi transfrontalieri: sistemi come mBridge (Cina, Hong Kong, Thailandia, UAE, Arabia Saudita) permetteranno transazioni immediate e valute digitali incrociate, abbattendo il predominio SWIFT e favorendo una minore domanda USD nei pagamenti.

Nuovo paradigma nei tassi: i CBDC possono includere tassi d’interesse programmati, creando pressioni concorrenziali su swap e futures, e costringendo le banche centrali tradizionali a chiarire le loro strategie.

Valute rifugio digitali: se EUR o CNY diventano interoperabili a livello globale, potrebbero emergere nuove forme di rifugio valutario, con impatti su cross come EUR/USD, USD/CNY, INR/USD.

Conclusione operativa per trader Forex:

Presto entreremo in un territorio inesplorato: non si tratterà solo di valutare banche centrali e PMI, ma di capire se e quando i sistemi di pagamento digitali ufficiali avranno impatto reale sulle rotte valutarie.

Per chi vuole anticipare i flussi:

Monitorare i piloti dei CBDC in Asia e Medio Oriente.

Tenere d’occhio l’adozione retail nei paesi BRICS: nei prossimi trimestri, potremo assistere a flussi diretti da USD a CNY, INR, AED digitali.

Valutare possibili long su cross digital-friendly (es. USD/INR digital) e short su USD legati all’interesse nelle stablecoin.

Il Forex sta entrando nella sua nuova era digitale: la domanda è una sola: sei pronto a navigarla?

Analisi del dato Unemployment Claims del 10 luglio 2025Cos’è il dato sulle Unemployment Claims

Le Unemployment Claims misurano quante persone hanno fatto richiesta per la prima volta del sussidio di disoccupazione durante la settimana precedente. È un dato pubblicato ogni giovedì dal Dipartimento del Lavoro USA e viene considerato un “leading indicator”, cioè un segnale anticipatore dei trend del mercato del lavoro.

I numeri di questa settimana

Richieste iniziali pari a 227.000 (in calo di 5.000 rispetto alla settimana precedente e sotto le attese di 235.000)

Media mobile 4 settimane a 235.500 (in diminuzione, segno di un trend più stabile)

Richieste continuative pari 1,97 milioni (in aumento di 10.000, massimo dal novembre 2021)

Come interpretare questi dati

Il calo delle richieste iniziali indica che i licenziamenti restano contenuti, ma l’aumento delle richieste continuative suggerisce che chi perde il lavoro fa più fatica a trovarne uno nuovo.

Mercato del lavoro resiliente ma meno dinamico. Nonostante la disoccupazione sia ancora bassa, la fase di assunzioni è rallentata e chi cerca lavoro impiega più tempo a ricollocarsi.

Impatto delle tariffe. Le nuove tariffe commerciali e l’incertezza economica stanno portando le aziende a essere più caute nelle assunzioni e a ridurre i piani di espansione.

In sintesi

Il dato del 10 luglio 2025 conferma un mercato del lavoro ancora solido, ma con segnali di raffreddamento sotto la superficie. In questa fase, la gestione del rischio e la flessibilità restano le chiavi per navigare la volatilità dei mercati

#AN018: Shock estivo, i dazi, i ritardi della Fed e dollaro

Negli ultimi giorni il mondo Forex ha vissuto una sequenza di eventi chiave che potrebbero ridefinire l’assetto valutario globale nei prossimi mesi. Il rischio sul dollaro è diventato strutturale, la minaccia di dazi torna a moltiplicarsi, e la combinazione tra incertezza geopolitica e politica monetaria crea un mix quanto mai rischioso per i tassi di cambio.

Partiamo dal verbale della Fed: Jerome Powell ha attribuito al rischio dazi il motivo principale per il rinvio di possibili tagli dei tassi. Le aspettative di mercato si stanno riallineando verso un ciclo rateo più lungo, alimentando un clima di incertezza globale. Parallelamente, Goldman Sachs avverte che il dollaro sta sempre più muovendosi come una valuta ‘rischiosa’, correlata ai mercati azionari, un comportamento da emergente più che da rifugio sicuro.

Sul fronte geopolitico, il presidente Trump ha rilanciato la guerra dei dazi: annunci di tariffe fino al 35% su Canada, fino al 20% su Europa e 50% su rame dal Brasile hanno fatto galoppare la volatilità nei futures e riportato il dollaro in rally breve . Ma è Deutsche Bank a lanciare l’allarme: il periodo estivo con scarsa liquidità e tensione commerciale in aumento rappresenta un potenziale detonatore per turbolenze valutarie prolungate.

Il Financial Times prefigura uno scenario in cui il dollaro perde terreno come valuta dominante, aprendo a un mondo valutario multipolare in cui euro, renminbi, oro e persino cripto possono guadagnare terreno

L'impatto sul Forex:

USD: la narrativa cambia: non più rifugio netto, ma asset correlato ai cicli politici e di rischio. La debolezza dell’indice DXY nel primo semestre 2025 (-10%) riflette questa transizione .

EUR/USD: potenzialmente favorito se il dollaro prosegue nel suo consolidamento. Tuttavia, i nuovi dazi e l’incertezza USA–EU potrebbero fornire supporto temporaneo al biglietto verde.

USD/JPY e USD/CHF: questi cross saranno soggetti a maggiore volatilità, con il prossimo catalizzatore nei verbali Fed e le cadenze sui dazi. Le valute rifugio si rafforzano nelle fasi di incertezza.

CAD, AUD, NZD: penalizzati da dazi su Canada e Brasile e da dollaro debole. L’OPEC+ e le tensioni geopolitiche potrebbero spingere le materie prime, ma servono conferme dati.

Correlazione incrociata di una commodity: USD/CAD potrebbe rimbalzare se il petrolio perde slancio, mentre AUD/JPY è sensibile sia alla RBA che al maggiore rischio globale.

Conclusione:

Il quadro valutario attuale appare instabile e sensibile alle novità politiche e commerciali. La volatilità estiva potrebbe durare, e chi saprà leggere i segnali macro e istituzionali (Fed, dazi, geopolitica) avrà l’occasione per entrare con precisione. Fino ad emergere una direzione stabile, EUR/USD sembra il cross più interessante per catturare una potenziale correzione strutturale del dollaro.

Analisi delle minute del FOMC di giorno 9 luglio 2025I verbali della Federal Reserve pubblicati il 9 luglio 2025 offrono una fotografia chiara delle sfide e delle incertezze che caratterizzano l’attuale scenario economico statunitense. Ecco cosa è emerso:

Contesto generale

Nuove tariffe commerciali. Gli Stati Uniti hanno introdotto nuovi dazi, aumentando l’incertezza sulle prospettive di crescita e inflazione.

Crescita in rallentamento. Il PIL mostra segni di debolezza dopo un 2024 più brillante.

Inflazione e lavoro. I dati sono contrastanti. L’inflazione resta sopra il target, ma alcuni segnali di raffreddamento emergono. Il mercato del lavoro è meno brillante, ma la creazione di posti resta sopra le attese.

Decisione sui tassi. La Fed ha lasciato il tasso di riferimento tra 4,25% e 4,5%, fermo da dicembre 2024.

Tagli futuri. La maggior parte dei membri FOMC prevede almeno un taglio dei tassi entro fine anno, ma non c’è accordo su tempi e modalità. Alcuni membri vorrebbero agire già a luglio, altri preferiscono attendere nuovi dati su inflazione e occupazione.

Inflazione e tariffe

Effetti delle tariffe. Le nuove tariffe sono un tema caldo. Alcuni membri pensano che l’impatto sarà limitato, altri temono effetti duraturi su prezzi e supply chain. Molto dipenderà da quanto dureranno le tariffe e da come le imprese riusciranno a gestire i costi aggiuntivi. Se i prezzi alla produzione continueranno a salire, la Fed potrebbe essere costretta a mantenere i tassi alti più a lungo.

Economia e lavoro

Crescita debole. Il rallentamento dell’economia è evidente nei dati su PIL e consumi, con vendite al dettaglio in calo. Pur se meno brillante, il mercato del lavoro tiene meglio del previsto. Tuttavia, la qualità dei nuovi posti e la partecipazione restano sotto osservazione.

Consumi. La debolezza dei consumi è un segnale di rischio per la crescita futura.

Pressioni politiche e indipendenza della Fed

Pressioni per tagli rapidi. L’amministrazione Trump spinge per una riduzione accelerata dei tassi per sostenere l’economia. Powell ha ribadito che le decisioni saranno prese solo in base ai dati, senza farsi influenzare dalla politica.

Conclusione

I FOMC Minutes di luglio 2025 confermano un quadro incerto, con la Fed divisa tra la necessità di sostenere la crescita e il rischio di alimentare l’inflazione. Per chi fa trading, la parola d’ordine resta prudenza. Seguire i dati, adattare le strategie e la gestione del rischio con disciplina. In questo scenario, la flessibilità e la velocità di reazione saranno le chiavi per cogliere le opportunità e proteggersi dalla volatilità.

#AN017: I livelli sporchi nel Forex e come pensano le banche

Nel mondo del Forex, molti trader retail sono abituati a cercare precisione chirurgica nei livelli tecnici. Linee nette, supporti millimetrici, resistenze geometriche. Ma la verità è che il mercato non si muove in modo così ordinato.

Sono il Trader Forex Andrea Russo e ringrazio anticipatamente il mio Broker Partner Ufficiale per averci supportato nella realizzazione di questo articolo.

Le istituzioni – banche, fondi macro, hedge fund – non operano per confermare i pattern da manuale. Lavorano invece per manipolare, accumulare e distribuire posizioni nella maniera più efficiente possibile. E spesso, lo fanno proprio nei cosiddetti “livelli sporchi”.

Ma cosa sono questi livelli sporchi?

Si tratta di zone di prezzo, non singole linee. Sono aree dove molti trader piazzano stop loss, ordini pendenti, o breakout entry, e che diventano un bersaglio ideale per i player istituzionali. Il concetto di livello sporco nasce dal fatto che il prezzo non rispetta il livello "perfetto", ma lo rompe leggermente per poi tornare indietro: un falso breakout, una trappola, una caccia agli stop.

Le banche conoscono molto bene il comportamento dei trader retail. Hanno accesso a flussi informativi molto superiori: dati aggregati di posizionamento, open interest sulle opzioni, livelli chiave monitorati da algoritmi. Quando vedono concentrazioni di ordini intorno a una zona, progettano veri e propri trigger di liquidità. Spingono il prezzo appena oltre il livello chiave per “ripulire” il mercato, generare panico o euforia, e poi iniziare la loro reale operazione.

Come si individuano questi livelli?

Un trader che vuole operare come fanno le istituzioni deve smettere di disegnare linee nette e iniziare a ragionare per fasce operative. Un livello sporco è, in media, una zona larga dai 10 ai 15 pip, attorno a un livello psicologico, un massimo/minimo precedente o un'area di breakout. Ma non basta la struttura tecnica. Serve osservare:

La densità volumetrica (profilo volume o visibilità su book)

Il sentiment retail aggregato (per capire dove sono piazzati gli stop)

I livelli opzionari chiave (soprattutto gamma e max pain)

L’open interest in crescita (come conferma di interesse istituzionale)

Quando un prezzo si avvicina a un livello sporco, non bisogna entrare. Bisogna attendere la manipolazione. Il prezzo spesso supera brevemente quella fascia, con una spike, e solo dopo torna nella direzione opposta. È lì che le banche entrano: quando il retail ha mollato le posizioni o è stato forzato a entrare troppo tardi. Il vero trader esperto entra dopo che il livello è stato “ripulito”, non prima.

Questo tipo di lettura ti porta a operare nel modo opposto rispetto alla massa. Ti spinge a pensare in anticipo: dove vogliono che tu entri… e dove entrano davvero loro. E solo quando inizi a riconoscere questi pattern invisibili, quando capisci che il mercato non è lineare ma progettato per ingannarti, inizi davvero a diventare un trader professionista.

Conclusione?

Il trading non è prevedere il prezzo, ma prevedere l’intenzione di chi muove realmente il mercato. I livelli sporchi sono la chiave. Chi sa leggere la manipolazione può entrare con vantaggio, prima della vera accelerazione. E da quel momento, non tornerà più indietro.

Imparare a gestire le perdite nel tradingNel trading, uno degli ostacoli psicologici più grandi è saper accettare e gestire le perdite. Anche i trader più esperti si trovano spesso a dover affrontare la frustrazione di un’operazione che va contro le aspettative. Tuttavia, imparare a incassare le perdite in modo sano è una delle chiavi per diventare un trader di successo e mantenere la lucidità nelle decisioni.

Perché è difficile accettare le perdite?

Quando apriamo una posizione, siamo convinti di aver fatto una scelta giusta. Se il mercato si muove contro di noi, la naturale reazione è cercare scuse: “È colpa del mercato manipolato”, “Aspetto che torni a favore”, o “Non voglio chiudere in perdita”. Questo atteggiamento, noto come negazione, porta spesso a mantenere posizioni perdenti troppo a lungo, aggravando le perdite.

Come superare la paura di perdere?

Accetta che le perdite fanno parte del gioco. Nessun trader opera sempre in profitto. Le perdite sono inevitabili e rappresentano un costo necessario per imparare e migliorare. Considera ogni perdita come un investimento nella tua esperienza.

Usa uno stop loss rigoroso. Prima di entrare in un trade, definisci un livello di stop loss che limiti la perdita massima accettabile (ad esempio, l’1-2% del capitale). Questo ti aiuta a proteggere il tuo conto e a evitare di lasciare correre perdite eccessive.

Rivedi e impara dalle operazioni. Tieni un diario di trading dove annoti non solo i risultati, ma anche le motivazioni e le emozioni provate. Analizza i trade perdenti per capire cosa è andato storto e come migliorare.

Mantieni la calma e la disciplina. Tecniche di respirazione profonda o brevi pause possono aiutarti a gestire lo stress e a prendere decisioni più razionali, evitando di agire d’impulso.

Rivaluta costantemente la tua analisi. Se un trade va contro di te, non insistere solo per orgoglio o speranza. Rivedi i dati e sii pronto a cambiare idea se il mercato ti comunica segnali diversi.

Conclusione

Imparare a prendere le perdite con serenità è un passo fondamentale nel percorso di ogni trader. Coltivare questa consapevolezza ti aiuterà a preservare il capitale, a migliorare le tue strategie e a costruire una carriera di trading solida e duratura.

#AN016: I mercati si preparano ai dazi, Reazione Forex

Questa settimana i mercati hanno assunto un tono cauto, con gli investitori che stanno digerendo i nuovi sviluppi sul commercio globale e sulle prospettive delle banche centrali. Un mix di minacce tariffarie statunitensi, una maggiore produzione di petrolio OPEC+ e un sentiment degli investitori della zona euro sorprendentemente forte sta plasmando i flussi valutari.

Sono il Trader Forex Andrea Russo e voglio ringraziare anticipatamente il nostro Broker Partner Ufficiale PEPPERSTONE per l'aiuto nella realizzazione di questo articolo.

La fiducia degli investitori nella zona euro è salita a luglio raggiungendo il massimo triennale. Questo sentiment positivo riduce il margine di manovra della Banca Centrale Europea per un ulteriore taglio dei tassi, nonostante l'inflazione rimanga sotto controllo.

Nel frattempo, il presidente degli Stati Uniti Trump ha ordinato lettere che minacciavano dazi fino al 70% per le nazioni che non avrebbero concluso accordi commerciali entro il 1° agosto, creando nuova incertezza negli ambienti diplomatici e commerciali.

I mercati asiatici e le valute dei BRICS hanno già mostrato segni di debolezza, mentre i future statunitensi si sono indeboliti a causa della minaccia.

Anche i mercati petroliferi hanno reagito bruscamente all'annuncio dell'OPEC+ di un aumento della produzione superiore alle aspettative, di circa 550.000 barili al giorno a partire da agosto, che ha spinto il Brent sotto i 68 dollari e il greggio statunitense sotto i 66 dollari.

Sul fronte dell'inflazione europea, la BCE sta optando per rinviare ulteriori tagli dei tassi. Il ministro dell'Estone Madis Müller ha confermato che la BCE può permettersi di sospendere l'allentamento della politica monetaria, data l'inflazione stabile e la solida crescita.

reuters.com

Impatto sul Forex – Cosa dovrebbero monitorare i trader

La combinazione di un forte sentiment nell'eurozona e di imminenti tensioni commerciali sta determinando significative dinamiche valutarie questa settimana:

EUR/USD: L'euro ha margini di ulteriore rafforzamento. L'ottimismo del sentiment e una pausa dalla BCE rafforzano la propensione rialzista, ma le incertezze sui dazi potrebbero innescare una domanda di USD come bene rifugio.

Coppie USD/JPY e CHF: Il dollaro potrebbe trovare supporto in un contesto di avversione al rischio globale, spingendo al rialzo JPY e CHF.

Valute legate alle materie prime (CAD, AUD, NOK): Sottoposte a una doppia pressione: una maggiore offerta di petrolio e l'aumento dei rischi commerciali potrebbero gravare sui cambi legati al greggio.

Valute dei mercati emergenti: Le valute dei BRICS potrebbero rimanere sotto pressione a causa delle minacce di dazi aggiuntivi da parte degli Stati Uniti; la rupia indiana e altre valute potrebbero subire un ulteriore deprezzamento.

Bande di Bollinger: come fermarsi in base ai mercatiBande di Bollinger: come fermarsi in base ai mercati

Le Bande di Bollinger sono un indicatore di analisi tecnica ampiamente utilizzato nel trading per valutare la volatilità degli asset finanziari e prevedere l'andamento dei prezzi. Sviluppate da John Bollinger negli anni '80, consistono in tre linee sovrapposte al grafico dei prezzi:

La banda centrale: una media mobile semplice, solitamente calcolata su 20 periodi.

La banda superiore: la media mobile a cui vengono aggiunte due deviazioni standard.

La banda inferiore: la media mobile a cui vengono sottratte due deviazioni standard.

Queste bande formano un canale dinamico attorno al prezzo, allargandosi durante i periodi di elevata volatilità e restringendosi durante i periodi di calma. Se un prezzo tocca o attraversa una banda, a seconda del contesto di mercato, può segnalare una situazione di ipercomprato o ipervenduto, oppure una possibile inversione o continuazione del trend.

A cosa servono le Bande di Bollinger? Misurano la volatilità: maggiore è la distanza tra le bande, maggiore è la volatilità.

Identificazione di zone di supporto e resistenza dinamiche.

Rilevamento di eccessi di mercato: un prezzo che tocca la banda superiore o inferiore può indicare un eccesso temporaneo.

Anticipazione di inversioni o consolidamenti: un restringimento delle bande spesso segnala un imminente aumento della volatilità.

Perché il timeframe a 2 ore è così ampiamente utilizzato e rilevante?

Il timeframe a 2 ore (H2) è particolarmente apprezzato da molti trader per diversi motivi:

Perfetto equilibrio tra rumore e rilevanza: il timeframe H2 offre un compromesso tra timeframe molto brevi (spesso troppo rumorosi, che generano molti falsi segnali) e timeframe lunghi (più lenti a reagire). Questo consente di catturare movimenti significativi senza essere sopraffatti da piccole fluttuazioni.

Adatto per lo swing trading e il trading intraday: questo timeframe consente di mantenere una posizione per diverse ore o giorni mantenendo una buona reattività per sfruttare i trend intermedi.

Interpretazione più chiara dei pattern grafici: i pattern tecnici (triangoli, doppi massimi, onde di Wolfe, ecc.) sono spesso più chiari e affidabili sul timeframe H2 rispetto ai timeframe più brevi, facilitando il processo decisionale.

Meno stress, migliore gestione del tempo: sul timeframe H2, il monitoraggio costante dello schermo non è necessario. Un monitoraggio ogni due ore è sufficiente, ideale per i trader attivi che non vogliono dipendere dal mercato.

Rilevanza statistica: numerosi backtest dimostrano che i segnali tecnici (come quelli delle Bande di Bollinger) sono più robusti e meno soggetti a falsi segnali su questo timeframe intermedio.

In sintesi, il timeframe di 2 ore è spesso considerato "eccezionale" perché combina la precisione del trading intraday con l'affidabilità dello swing trading, fornendo segnali superiori per la maggior parte delle strategie tecniche, in particolare quelle che utilizzano le Bande di Bollinger.

In sintesi: le Bande di Bollinger misurano la volatilità e aiutano a identificare aree di ipercomprato/ipervenduto o potenziali inversioni di tendenza.

L'intervallo di tempo di 2 ore è molto apprezzato perché filtra il rumore di mercato pur rimanendo sufficientemente reattivo, il che lo rende particolarmente utile per l'analisi tecnica e il processo decisionale di trading.

Come fare trading durante gli eventi del calendario economicoI mercati possono muoversi in modo impulsivo durante le grandi notizie economiche, aumentando notevolmente la volatilità. Ma come affrontare il trading durante le principali pubblicazioni di dati economici e come proteggersi dalla volatilità che ne deriva. Di seguito alcuni consigli utili.

Scegliere le notizie da seguire

Non tutte le notizie economiche hanno lo stesso impatto sui mercati. Per orientarti, utilizza un calendario economico affidabile che classifica gli eventi in base alla loro importanza: bassa, media o alta. Ad esempio, un annuncio sui tassi di interesse della Federal Reserve (FED) ha un impatto molto più ampio rispetto ai dati sull’occupazione di un singolo paese minore. Concentrati quindi solo sulle notizie ad alta importanza.

Conoscere gli strumenti coinvolti

Non tutte le notizie influenzano tutti i mercati allo stesso modo. Un aumento dei tassi d’interesse negli Stati Uniti può influenzare molte valute e asset globali, mentre una decisione della banca centrale australiana impatterà principalmente sul dollaro australiano e strumenti correlati. Quindi, prima di operare, identifica quali coppie valutarie o strumenti finanziari saranno maggiormente coinvolti dall’evento in arrivo.

Evita di fare trading in prossimità dell’evento

La volatilità nei minuti precedenti e successivi alla pubblicazione di una notizia importante può essere molto elevata e imprevedibile. Per questo motivo, è consigliabile non aprire nuove posizioni almeno un’ora prima e un’ora dopo l’uscita del dato. Questo ti aiuta a evitare movimenti bruschi e potenzialmente dannosi.

Proteggere le posizioni aperte

Se hai già delle posizioni aperte su strumenti sensibili all’evento, sposta lo stop loss a break even circa 5 minuti prima della pubblicazione. In questo modo, eliminerai il rischio di perdita e potrai lasciare che il mercato si muova liberamente senza preoccupazioni eccessive.

Comprendere il contesto macroeconomico

Il trading sulle notizie non si limita a reagire ai dati. È importante capire perché un dato può influenzare il mercato. Ad esempio un aumento dell’inflazione può spingere la banca centrale ad alzare i tassi, rafforzando la valuta nazionale. Un PIL in crescita indica un’economia sana, favorendo asset rischiosi come azioni e valute di paesi emergenti.

L’analisi fondamentale ti aiuta a interpretare questi segnali e a prevedere le possibili reazioni del mercato.

Combina analisi fondamentale e tecnica

Mentre l’analisi fondamentale ti dà il contesto macroeconomico, l’analisi tecnica ti aiuta a individuare punti di ingresso e uscita precisi. Ad esempio, se un dato economico positivo conferma un trend rialzista già individuato dai grafici, puoi aumentare la probabilità di successo del trade.

Gestire l’emotività

Il trading durante le notizie può essere stressante a causa dell’elevata volatilità. Mantieni la calma, rispetta il tuo piano di trading e non lasciarti guidare dall’emotività o dalla fretta di entrare o uscire dal mercato.

Conclusione

Fare trading durante grandi eventi economici può offrire grandi opportunità, ma anche rischi elevati. Prepararsi con un calendario economico, conoscere gli strumenti coinvolti e adottare strategie di gestione del rischio sono passi fondamentali per navigare con successo in questi momenti di alta volatilità. Con disciplina e conoscenza, potrai sfruttare le notizie a tuo vantaggio e proteggere il tuo capitale.

Settimana decisiva: dazi, petrolio e fuga dal dollaro

Salve sono il trader Forex Andrea Russo e oggi voglio parlarvi della settimana ricca di tensioni e opportunità nei mercati valutari globali. Le nuove minacce tariffarie dagli Stati Uniti, le mosse strategiche dell’OPEC+ e la crescente instabilità sul mercato dei titoli di stato britannici stanno scuotendo l’intero panorama Forex, con implicazioni dirette su USD, AUD, CAD, GBP e JPY. Ringrazio anticipatamente il Broker Partner Ufficiale PEPPERSTONE per il supporto nella realizzazione di questo articolo.

La notizia più esplosiva riguarda la possibile imposizione di nuovi dazi da parte degli Stati Uniti, con una scadenza fissata al 9 luglio. L’amministrazione americana, secondo fonti Reuters, è pronta ad attivare tariffe fino al 70% su alcune categorie di importazioni strategiche se non verranno siglati nuovi accordi bilaterali entro fine mese. Il mercato ha reagito con cautela, ma i segnali di rischio sistemico iniziano a filtrare: i future USA sono in calo, i capitali si spostano verso i beni rifugio, e il dollaro inizia a perdere terreno in modo strutturale.

Il calo del petrolio ha aggiunto ulteriore pressione. L’OPEC+ ha annunciato l’inizio di un aumento della produzione da agosto, con circa 550 mila barili al giorno in più rispetto alla soglia attuale. Questo ha colpito duramente il Brent e il WTI, che ora stazionano entrambi sotto i 68 dollari. Le valute fortemente correlate alle commodity, come CAD e NOK, stanno subendo una fase di indebolimento, soprattutto in assenza di una reazione monetaria da parte delle rispettive banche centrali.

Nel frattempo, il Regno Unito affronta un momento delicato. I rendimenti dei gilt decennali sono saliti al massimo da aprile, con un sell-off che ha costretto la Bank of England a rivedere il ritmo di dismissione dei propri asset. L’instabilità del debito britannico mette sotto pressione la sterlina, già provata da un’inflazione che fatica a rientrare e da un mercato immobiliare in stagnazione. La coppia GBP/USD resta estremamente volatile, mentre EUR/GBP si muove lateralmente in attesa di una direzionalità più netta.

Ma la protagonista della settimana è l’Australia. L’AUD ha messo a segno l’ottava settimana consecutiva di guadagni, sfruttando sia la debolezza del dollaro che le attese su un futuro taglio dei tassi più graduale da parte della RBA. Il cross AUD/USD ha rotto i massimi di novembre 2024 e punta ora ai livelli di 0.67-0.68. Lo stesso vale per NZD/USD, anch’esso in fase di consolidamento rialzista. Il dollaro americano ha invece registrato il peggior inizio d’anno dal 1973: una combinazione di incertezza politica, instabilità fiscale e calo della fiducia sta erodendo la domanda globale per l’USD, spingendo molti gestori a diversificare in valute emergenti o legate alle materie prime.

Infine, la Federal Reserve prende tempo. Powell ha dichiarato che l’andamento dei tassi sarà strettamente legato all’evoluzione delle tensioni commerciali. La Fed, quindi, appare più attendista rispetto a quanto previsto, rinviando un eventuale taglio al terzo trimestre. Questo lascia il dollaro esposto a pressioni ribassiste, in particolare se nel frattempo l’inflazione dovesse rallentare ulteriormente.

In sintesi, questa settimana offre scenari estremamente interessanti per i trader Forex. I flussi istituzionali sembrano privilegiare valute alternative al dollaro, mentre il sentiment resta fragile su GBP e CAD. AUD, NZD e JPY emergono come potenziali vincitori, almeno fino a nuovi sviluppi macro o rotture tecniche rilevanti.

La parola d’ordine è: selezione. Con la volatilità in aumento e il contesto geopolitico in rapida evoluzione, solo chi saprà leggere in anticipo i movimenti delle banche centrali e delle istituzioni potrà sfruttare appieno le occasioni offerte dai mercati.

#AN015: Telefonata TRUMP-PUTIN e 4 luglio, mercati chiusi

In un’inaspettata telefonata avvenuta a margine della Festa dell’Indipendenza americana, Vladimir Putin e Donald Trump – in piena campagna per la sua potenziale rielezione – hanno avuto una conversazione riservata che ha rapidamente catturato l’attenzione dei mercati globali, pur in un giorno di chiusura per Wall Street.

Salve, sono il Trader Andrea Russo e oggi voglio parlarvi delle ultime notizie di queste ore. Ringrazio anticipatamente il nostro Broker Partner Ufficiale PEPPERSTONE per il supporto nella realizzazioene di questo articolo.

📉 Wall Street chiusa, ma il Forex è sempre aperto

Mentre le borse USA restano ferme per la festività del 4 luglio, il mercato valutario – per sua natura decentralizzato e globale – non si ferma mai del tutto. Ed è proprio in questi momenti di bassa liquidità che le mosse geopolitiche possono avere un impatto amplificato.

☎️ Cosa si sono detti Putin e Trump?

Le fonti ufficiali parlano di una “discussione cordiale” sui temi della sicurezza globale, l’Ucraina, e il futuro dei rapporti energetici tra USA e Russia. Tuttavia, secondo indiscrezioni trapelate da Mosca, Putin avrebbe espresso apertura a un nuovo negoziato energetico in caso di un ritorno di Trump alla Casa Bianca.

Tradotto in linguaggio Forex? Questo potrebbe significare:

Rischio geopolitico inferiore su USD nel lungo termine (Trump è visto come più favorevole al dialogo con Mosca)

Pressione sull’Euro se i negoziati con la Russia venissero dirottati su un asse Washington–Mosca

Forza momentanea del RUB in caso di spiragli di allentamento delle sanzioni energetiche

📊 Impatto sui cross valutari chiave

Confrontando i movimenti post-notizia su alcuni cross:

USD/RUB: resta piatto per ora, ma pronto a scattare nel weekend se arrivano conferme

EUR/USD: debolezza latente, anche a causa del calo dell’ISM e della resilienza dell’inflazione europea

USD/JPY: stabile, ma con sentiment pro-dollaro sullo sfondo (Trump è percepito come economicamente espansivo)

⏱️ Cosa aspettarsi nelle prossime 24 ore?

Con la liquidità in ripresa già da stanotte (Tokyo), i mercati potrebbero iniziare a prezzare la narrativa geopolitica del ritorno di Trump. Questo scenario favorisce:

USD leggermente più forte nel breve

Attenzione a breakout falsi su bassa volatilità (tipici del 4 luglio)

Analisi del dato Unemployment Rate del 3 luglio 2025Il 3 luglio 2025 sono stati pubblicati i dati sul tasso di disoccupazione negli Stati Uniti, un indicatore chiave per chi segue i mercati finanziari. Il dato di giugno mostra che il tasso di disoccupazione è sceso leggermente al 4,1% dal 4,2% di maggio, mentre l’economia ha creato 147.000 nuovi posti di lavoro, più delle attese degli analisti.

Cosa ci dicono i dati di giugno

Tasso di disoccupazione. 4,1%, in calo rispetto al mese precedente, ma ancora sopra i livelli minimi degli ultimi anni.

Nuovi posti di lavoro. +147.000, con una crescita solida nei settori governativo e sanitario.

Partecipazione al lavoro. In lieve calo al 62,3% dal 62,4% di maggio, segnalando che una parte della popolazione attiva è uscita dal mercato del lavoro.

Disoccupazione di lungo termine. In aumento tra gli over 55, con il 25,8% dei disoccupati di questa fascia che cerca lavoro da oltre sei mesi.

Cosa significa per chi fa trading

Mercati azionari. Un tasso di disoccupazione stabile o in lieve calo, insieme a una crescita dei posti di lavoro, tende a sostenere il sentiment sui mercati azionari. Tuttavia, la maggior parte dei nuovi posti creati deriva dal settore pubblico, mentre il settore privato mostra segnali di rallentamento.

Forex. Un dato migliore delle attese può rafforzare il dollaro, ma la debolezza della partecipazione e la crescita contenuta dei salari potrebbero limitare il rialzo.

Conclusioni pratiche

Il dato di giugno conferma che il mercato del lavoro USA resta resiliente, ma con segnali di rallentamento sotto la superficie. Per chi fa trading, è fondamentale andare oltre il titolo del dato, analizzare i dettagli e adattare le strategie a un contesto in cui la Fed resta attenta ai segnali di raffreddamento o surriscaldamento dell’economia.

Analisi del dato ADP Non-Farm Employment del 2 luglio 2025Il dato ADP Non-Farm Employment pubblicato il 2 luglio 2025 ha sorpreso negativamente il mercato: il settore privato statunitense ha perso 33.000 posti di lavoro a giugno, contro una previsione di +99.000. Si tratta della prima contrazione dal marzo 2023 e di un dato molto più debole rispetto ai 29.000 posti aggiunti a maggio (dato rivisto al ribasso).

Cos’è l’ADP Non-Farm Employment

Questo indicatore misura la variazione mensile dei posti di lavoro nel settore privato, escluso il comparto agricolo. Viene pubblicato da ADP, una delle principali società di gestione paghe negli USA, e anticipa di due giorni il più atteso report ufficiale sui Non-Farm Payrolls (NFP) del governo. Anche se spesso i due dati divergono, l’ADP resta un termometro importante per valutare la salute del mercato del lavoro americano.

Cosa mostrano i dati di giugno

Perdita di posti di lavoro: -33.000, contro una previsione di +99.000. Settori più colpiti: servizi professionali e business, sanità ed educazione, settore finanziario. Unica nota positiva: crescita nei settori manifatturiero e minerario.

Impatto geografico: Midwest e West hanno perso più posti, mentre il Sud è l’unica area con saldo positivo.

Cosa significa per i mercati e per il trading

Un dato così negativo può indicare che l’economia USA sta rallentando più delle attese, nonostante i massimi storici degli indici azionari. Un dato ADP sotto le attese tende a indebolire il dollaro, perché aumenta le probabilità che la Fed possa tagliare i tassi prima del previsto.

Strategie pratiche per il trader

Gestione del rischio. In presenza di tali dati meglio ridurre la leva e utilizzare stop loss più stretti. I titoli legati ai servizi e alle piccole imprese potrebbero soffrire di più; meglio privilegiare settori difensivi o aziende di grandi dimensioni.

Conclusione

Il dato ADP di giugno 2025 segnala una frenata inattesa del mercato del lavoro USA. Per chi fa trading, è il momento di aumentare la prudenza, monitorare i prossimi dati macro e prepararsi a una possibile crescita della volatilità nei prossimi giorni.