Un presidente della Fed pro-borsa?Kevin Warsh sarà quindi il prossimo presidente della Federal Reserve degli Stati Uniti (Fed) quando Jerome Powell lascerà il suo incarico a partire dal prossimo mese di maggio. Siamo ormai entrati in questo periodo particolare che vedrà la coesistenza di Jerome Powell e Kevin Warsh, quest’ultimo con lo status di “Shadow Fed Chair”.

Vale a dire il futuro presidente della Fed che il mercato inizierà ad ascoltare, poiché le tendenze borsistiche anticipano sempre di diversi mesi le prospettive di politica monetaria.

Diverse domande si pongono riguardo al fatto che Kevin Warsh possa avere, nel tempo, un impatto favorevole sulla tendenza di fondo del mercato azionario:

• Qual è la sua credibilità storica all’interno di Wall Street e dell’alta finanza statunitense in generale? È considerato influenzabile dall’Amministrazione Trump?

• Qual è la sua visione sulla disinflazione e sul livello di inflazione a partire dal quale la Fed può riprendere il taglio del tasso dei federal funds?

• Qual è la sua visione sul tasso di interesse neutrale della Fed: 3%, 2,5%, 2%? Ovvero il tasso che la Fed potrebbe mirare a raggiungere sotto la sua presidenza.

• È favorevole a una modifica dell’obiettivo di inflazione della Fed una volta raggiunto il target del 2%?

• È sensibile alla preservazione della tendenza rialzista degli asset rischiosi sui mercati azionari?

Le risposte a tutte queste domande consentiranno di valutare l’impatto dell’arrivo di Kevin Warsh alla guida della Fed sulla tendenza di fondo del mercato azionario, ma anche su obbligazioni, dollaro USA, materie prime e criptovalute.

Da un punto di vista storico, Kevin Warsh gode di una solida credibilità a Wall Street. Ex governatore della Fed durante la crisi finanziaria del 2008, è stato al centro delle decisioni monetarie più critiche degli ultimi decenni. Il suo profilo è quello di un tecnocrate con una profonda conoscenza dei meccanismi di mercato, vicino alle grandi istituzioni finanziarie e rispettato per la sua comprensione dei rischi sistemici. Ciò tende a rassicurare gli investitori sulla sua capacità di guidare la politica monetaria senza improvvisazioni.

Tuttavia, il suo recente avvicinamento a Donald Trump solleva una questione centrale: quella dell’indipendenza della Fed. Se storicamente Kevin Warsh si è posizionato come un “falco” dell’inflazione, le sue posizioni più accomodanti nel 2025 suggeriscono che potrebbe adottare, almeno inizialmente, un atteggiamento più favorevole a un allentamento monetario. Il mercato potrebbe interpretarlo come un segnale positivo, soprattutto se la disinflazione dovesse confermarsi senza un forte deterioramento del mercato del lavoro.

Per quanto riguarda il tasso di interesse neutrale, Kevin Warsh sembra più incline rispetto a Jerome Powell a ritenere che tale tasso sia strutturalmente più basso rispetto al passato, il che aprirebbe la strada a una politica monetaria meno restrittiva nel medio termine. Un simile orientamento sarebbe chiaramente favorevole ai mercati azionari, ma anche agli asset sensibili alla liquidità come le criptovalute.

Infine, anche se non lo dichiarerà mai esplicitamente, Kevin Warsh è pienamente consapevole del ruolo chiave svolto dalla stabilità dei mercati finanziari nella trasmissione della politica monetaria. In questo contesto, è probabile che si mostri attento a evitare un forte shock negativo sugli asset rischiosi, finché l’inflazione rimarrà sotto controllo.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

Idee della comunità

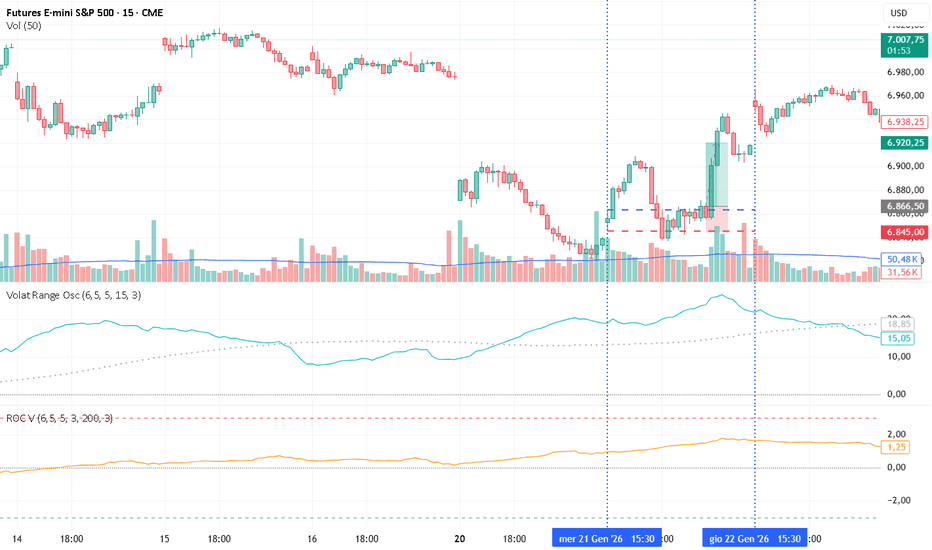

Intraday Opening Range Breakout (Setup)Description

This Idea presents a clean intraday breakout setup on the S&P 500 (SPX / ES / SPY), based on the classic Opening Range Breakout (ORB) concept.

Core Setup (visible on chart)

Opening Range (OR): Defined by the high and low of the first 15-minute bar after NYSE open (8:30–8:45 ET).

→ Blue stepped line = OR High

→ Red stepped line = OR Low

Bullish trigger: Price closes above OR High → potential long breakout

Bearish trigger: Price closes below OR Low → potential short breakdown

Why this works

Early-session breakouts often capture institutional momentum right after the open, especially on high-volume, expanding-range days.

Filter for expansive volatility (custom oscillator: fast 5-day SMA vs slow 15-day SMA of true range, requiring crossover or >0 condition).

Volume confirmation: Smoothed ROC of session volume must be positive (indicating building participation).

Risk control: Only consider setups where the implied Reward:Risk (target = OR range × 2.0) is at least 1.5:1 after filters.

No late-day traps: strictly avoid entries after 14:00 ET (last hour of regular session) to dodge choppy, low-conviction afternoon moves.

Trade Parameters (example for current/last chart)

- Direction bias:

- Entry: Break & close beyond OR high/low

- Target: OR range × 2.5 from entry (e.g., if OR = 20 points, target +40 points on long)

- Stop: Opposite side of OR (tight risk)

- Timeframe: 15-min intraday

Max 1 trade per day; forced exit at session close (15:00–16:00 ET) if not already hit.

This is a high-conviction intraday framework I've been refining — good for capturing intraday moves while filtering noise.

What do you think — would you take this setup today? Drop your thoughts below!

Cosa Significano i Picchi e le Valli sul Tuo Grafico (RSI)Ciao, cari Trader! 👋🏻

Hai mai notato quei picchi e quelle valli nella parte inferiore dei tuoi grafici di trading? Come piccole montagne che salgono e scendono, sembrano riflettere il battito cardiaco del mercato 🩺. Ma cosa significano realmente? Considerali come il termometro del mercato: ti mostrano quando è surriscaldato o in fase di raffreddamento. Questo strumento non è altro che il Relative Strength Index (RSI) .

Cosa significa RSI?

RSI è uno degli indicatori più semplici utilizzati dai trader per sincronizzare le loro operazioni. Ti dice quando un asset è ipercomprato o ipervenduto, aiutandoti a individuare potenziali inversioni di tendenza e punti di ingresso.

In questo articolo analizzeremo come funziona RSI, perché è uno strumento così potente e come puoi utilizzarlo per interpretare il mercato.

Cos’è il Relative Strength Index (RSI)?

RSI non è solo una linea casuale sul grafico. È un oscillatore di momentum che misura la rapidità con cui i prezzi salgono o scendono. Consideralo come un punteggio che indica quanto è forte l’umore del mercato in questo momento. Vediamo come utilizzare efficacemente l’indicatore RSI.

Livelli di Ipercomprato e Ipervenduto

Il modo più comune di utilizzare RSI è osservare questi livelli chiave:

Se RSI supera 70 ➡️ il mercato potrebbe essere ipercomprato. Questo potrebbe essere un buon momento per pensare a realizzare profitti o evitare nuovi acquisti.

Se RSI scende al di sotto di 30 ➡️ il mercato potrebbe essere ipervenduto. Ciò potrebbe segnalare un’opportunità di acquisto.

Ma non buttarti alla cieca. Questi livelli sono solo un punto di partenza. Verifica sempre la conferma da altri indicatori o modelli grafici.

Individuare le Divergenze

Le divergenze accadono quando RSI e il prezzo si muovono in direzioni opposte: un segnale potente che qualcosa sta per cambiare.

Divergenza Rialzista:

Il prezzo raggiunge un minimo più basso, ma RSI raggiunge un minimo più alto. Questo suggerisce che la pressione di vendita si sta indebolendo e che potrebbe verificarsi un’inversione al rialzo.

Divergenza Ribassista:

Il prezzo raggiunge un massimo più alto, ma RSI raggiunge un massimo più basso. Ciò indica che lo slancio di acquisto sta svanendo e che potrebbe essere imminente una flessione.

Le divergenze avvengono spesso prima di inversioni significative, offrendoti la possibilità di prepararti alla tua prossima operazione.

Perché RSI Merita un Posto nel Tuo Kit di Strumenti

Il Relative Strength Index è più di una semplice linea sul tuo grafico: è una finestra 🪟 sulla psicologia del mercato. Ti aiuta a capire quando i trader stanno diventando troppo avidi o troppo timorosi, dandoti un contesto più chiaro per l’azione del prezzo.

Ma ricorda: nessun indicatore funziona da solo. Abbina RSI ad altri strumenti, adattalo alle diverse condizioni di mercato e fai sempre trading con un piano.

Allora, cari trader, come utilizzate RSI nella vostra strategia? Vi affidate ad esso per gli ingressi e le uscite, o lo combinate con altri strumenti? Discutiamone! 💬

Rimbalzo dello yen (JPY): una minaccia sistemica?Lo yen giapponese è vicino al livello più basso degli ultimi 40 anni ed è da diversi anni la valuta più debole del mercato Forex. Tuttavia, dalla fine di gennaio 2026 sta mostrando un impulso rialzista che potrebbe rappresentare l’inizio di una fase di apprezzamento su un orizzonte temporale più lungo. Un simile cambiamento di regime nella tendenza dello yen rappresenta una minaccia per il Giappone, il mercato valutario e la finanza globale in generale?

È innanzitutto importante ricordare che il recente rimbalzo dello yen (JPY), ovvero il calo del tasso USD/JPY a partire dallo scorso venerdì, non modifica ancora la tendenza di fondo della valuta giapponese. Questa rimane ribassista. Tuttavia, se tale tendenza di fondo dovesse invertire direzione e trasformarsi in una nuova tendenza rialzista di lungo periodo, allora potrebbero emergere rischi significativi per la finanza globale. Questi rischi non sono legati al rimbalzo in sé, ma piuttosto alla velocità e al momentum di un’eventuale rivalutazione dello yen.

Il principale rischio sistemico deriverebbe dallo smantellamento delle posizioni di carry trade in yen ancora aperte. Allo stesso tempo, non va trascurato che il rimbalzo dello yen può anche avere effetti positivi, soprattutto per l’economia giapponese, impegnata nella lotta contro l’inflazione.

Ecco dove potrebbe emergere la minaccia sistemica per la finanza globale:

• Se lo yen rimbalza troppo rapidamente (la velocità è l’unico fattore determinante), potrebbe verificarsi uno smantellamento totale dei circa 200 miliardi di dollari di posizioni di carry trade in yen ancora aperte, con il rischio di un crollo dei mercati globali

• Se lo yen rimbalza con forza in un contesto di ulteriore aumento dei tassi di interesse giapponesi, verrebbe meno una fonte di finanziamento fondamentale per la finanza globale

• Se lo yen rimbalza in modo troppo forte e troppo rapido, gli investitori istituzionali giapponesi potrebbero rimpatriare i capitali investiti all’estero verso asset domestici, generando vendite sui mercati azionari globali

• Dal punto di vista tecnico, il cambio USD/JPY non dovrebbe scendere al di sotto del supporto a 140 JPY

Questi rischi devono tuttavia essere ridimensionati e inseriti in un contesto macroeconomico più ampio. Uno yen persistentemente debole ha certamente sostenuto la competitività delle esportazioni giapponesi e incrementato i profitti delle grandi società quotate, ma ha anche importato un’inflazione significativa, in particolare su energia e alimentari. In questo contesto, un rimbalzo controllato dello yen può essere visto, al contrario, come un fattore di stabilizzazione macroeconomica per il Giappone.

Uno yen più forte consentirebbe di ridurre l’inflazione importata, migliorare il potere d’acquisto delle famiglie giapponesi e restituire una certa credibilità alla politica monetaria della Bank of Japan (BoJ), a lungo percepita come ultra-accomodante e isolata rispetto alle altre grandi banche centrali. Ciò offrirebbe inoltre alla BoJ un maggiore margine di manovra per normalizzare gradualmente la propria politica dei tassi senza provocare uno shock inflazionistico.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

Le 3 fasi brutali del trader profittevoleIl grande Jesse Livermore disse: TRADA QUELLO CHE VEDI E NON QUELLO CHE PENSI.

Se vi piacciono i contenuti del canale e il mio metodo di analisi, lasciate un like e seguite il profilo, è molto importante per me, grazie!

Oggi voglio riportare un passo del maestro trader Jesse Livermore.

Vi hanno mentito. Ogni libro di trading, ogni guru, ogni storia di successo...

Vi hanno detto che imparare a fare trading riguarda la strategia, trovare i giusti indicatori, padroneggiare l'analisi tecnica. Ma non è questo che separa i vincitori dai cadaveri.

Io sono Jesse Livermore. Ho trasformato 5 dollari in cento milioni, poi ho perso tutto, li ho riguadagnati, li ho persi di nuovo. E attraverso quattro bancarotte e fortune che farebbero piangere i re, ho scoperto qualcosa che non vi insegneranno mai in nessun corso. Ci sono tre stadi nascosti a cui ogni trader deve sopravvivere prima che un singolo dollaro di profitto costante tocchi il suo conto. Tre stadi che non hanno nulla a che fare con i grafici e tutto a che fare con ciò che accade dentro il vostro cranio quando il denaro vero sta sanguinando.

L'importanza del percorso: conoscere il proprio stadio, questa è la differenza tra un altro anno di perdite e il riuscire finalmente a passare dall'altra parte. NESSUNO VI PARLA DELL'INFERNO CHE DOVETE ATTRAVERSARE PER ARRIVARCI. Ecco di cosa si tratta: gli stadi che non vogliono che sappiate esistano, perché se sapeste quanto è brutale questo viaggio, la maggior parte di voi mollerebbe prima di iniziare. Lasciate che vi parli di questi tre stadi. Il dolore che state provando in questo momento non è un fallimento, è educazione. L'educazione più costosa che comprerete mai. La maggior parte degli uomini molla prima di completare anche solo il primo stadio. Bruciano i conti, incolpano il mercato e se ne vanno convinti che il gioco sia truccato. Ma il gioco non è truccato, sta rivelando chi siete veramente quando ci sono i soldi in gioco.

Stadio 1.

Il massacro della certezza Lo stadio uno: il massacro della certezza. Quando entrai per la prima volta in una "bucket shop" a 14 anni, pensavo di aver capito tutto. I numeri mi parlavano, i pattern emergevano dal caos. Guadagnavo soldi mentre uomini adulti perdevano anche la camicia. Pensavo fosse perché ero speciale. Inizia così per tutti. Fai il primo trade vincente, forse il secondo e il terzo, e improvvisamente credi di aver decifrato il codice. Poi il mercato gira. Non gradualmente, ma come un cane rabbioso, e punta dritto alla gola. Ricordo la mia prima vera batosta. Ero sicuro, assolutamente certo che un titolo sarebbe salito. Quando sei certo, non ti proteggi, non esiti, carichi la posizione. Perché perdere soldi facili sembra peggio del rischio di sbagliare. Ma mi sbagliavo. E il mercato non mi ha solo dato torto, mi ha umiliato. Questo accade nello stadio uno: il mercato prende tutto ciò in cui credi e gli dà fuoco. Impari che la sicurezza di sé non è un vantaggio, che essere intelligenti non ti protegge. Impari la prima grande verità: non sai nulla.

Stadio 2.

La disciplina dell'attesa. Dopo essere stato umiliato, inizi a vedere le reali opportunità. Ma ecco la tortura: vedi queste opportunità e sai che non dovresti coglierne la maggior parte. La cosa più difficile che abbia mai imparato non è stata leggere un titolo, ma come stare seduti fermi. Come guardare gli altri fare soldi e non saltare dentro. Prima del crollo del 1907, osservai il mercato per mesi. Sapevo che un collasso stava arrivando, potevo sentirne il sapore. Ma aspettai. Giorno dopo giorno, settimana dopo settimana. Non perché non fossi fiducioso, ma perché avevo imparato una cosa essenziale: avere ragione troppo presto è lo stesso che avere torto. Questo è ciò che insegna lo stadio due. Elimina il bisogno di essere costantemente in azione. Il mercato ti paga per la pazienza, non per l'attività. I "gambler" hanno bisogno di azione, i trader hanno bisogno di profitto.

Stadio 3.

Diventare il mercato. Dopo il crollo del 1929, la gente mi trattava come un profeta. Pensavano che avessi superato in astuzia il mercato. Si sbagliavano. Io non ho battuto il mercato, sono diventato il mercato.

QUESTO E' L'ULTIMO STADIO E NESSUNO NE PARLA PERCHE' E' QUASI IMPOSSIBILE DA SPIEGARE. Non riguarda l'analisi o la disciplina, riguarda qualcosa di più profondo: sentire il polso del mercato come se fosse il tuo battito cardiaco. Inizi a muoverti con esso invece che contro di esso. Smetti di cercare di imporre la tua volontà. Sviluppi un sesto senso. Chiamatela intuizione, riconoscimento di pattern a livello subconscio... è reale. Inizi a sentire quando sei in sintonia con il mercato e quando non lo sei. È maestria. È quello che succede quando hai fatto una cosa così tante volte che diventa istintivo. Un pianista non pensa a quale dito muovere, e un trader allo stadio tre non analizza i trade, li "sente".

Conclusione e verità finale.

Ecco cosa Wall Street non vi dirà: non potete saltare questi stadi. Non potete leggere un libro o seguire un guru e saltare dritti alla redditività. Dovete perdere. Dovete fallire. Io sono andato in rovina più volte. Quattro volte ho perso tutto. Ogni volta pensavo di aver imparato abbastanza, ogni volta il mercato mi mostrava che non era così. Ma ogni volta tornavo più forte perché mi rifiutavo di mollare. Quando finalmente diventi un trader, capisci che i soldi non sono mai stati il punto. Il denaro è solo il punteggio. Ciò che hai guadagnato davvero è imparare chi sei quando tutto è in gioco. Il mercato non si cura dei vostri sogni o delle vostre bollette. Si prenderà tutto il tempo necessario per insegnarvi ciò che dovete sapere. Il vostro compito non è affrettare il processo, è sopravvivere.

E VOI IN QUALE STADIO VI TROVATE? SCRIVETELO NEI COMMENTI.

Siate onesti, perché sapere dove siete è il primo passo per andare avanti.

_____________________________________________________________________________

English

The great Jesse Livermore said: "TRADE WHAT YOU SEE, NOT WHAT YOU THINK."

If you enjoy the content on this channel and my analysis method, please leave a like and follow the profile—it means a lot to me, thank you!

Today, I want to share a passage from the master trader, Jesse Livermore.

The Three Brutal Stages of Trading

They lied to you. Every trading book, every guru, every success story... They told you that learning to trade is about strategy, finding the right indicators, and mastering technical analysis. But that is not what separates the winners from the corpses.

I am Jesse Livermore. I turned $5 into $100 million, then I lost it all, made it back, and lost it again. Through four bankruptcies and fortunes that would make kings weep, I discovered something they will never teach you in any course. There are three hidden stages every trader must survive before a single dollar of consistent profit touches their account. Three stages that have nothing to do with charts and everything to do with what happens inside your skull when real money is bleeding.

The Importance of the Journey.

Knowing your stage is the difference between another year of losses and finally breaking through to the other side. NOBODY TELLS YOU ABOUT THE HELL YOU HAVE TO WALK THROUGH TO GET THERE. These are the stages they don't want you to know exist, because if you knew how brutal this journey really was, most of you would quit before you started. The pain you are feeling right now is not failure—it is education. The most expensive education you will ever buy. Most men quit before completing even the first stage. They blow up their accounts, blame the market, and walk away convinced the game is rigged. But the game isn't rigged; it is revealing who you really are when money is on the line.

Stage 1: The Slaughter of Certainty.

When I first walked into a bucket shop at 14, I thought I had it all figured out. Numbers spoke to me; patterns emerged from the chaos. I was making money while grown men were losing their shirts. I thought it was because I was special. It starts that way for everyone. You make your first winning trade, maybe the second and third, and suddenly you believe you’ve cracked the code. Then the market turns. Not gradually, but like a rabid dog, and it goes straight for your throat.

I remember my first real beating. I was sure—absolutely certain—that a stock would rise. When you are certain, you don’t hedge, you don’t hesitate, you load up. Because missing out on "easy money" feels worse than the risk of being wrong. But I was wrong. And the market didn't just prove me wrong; it humiliated me. This is Stage 1: the market takes everything you believe in and sets it on fire. You learn that confidence is not an edge and being smart doesn't protect you. You learn the first great truth: you know nothing.

Stage 2: The Discipline of Waiting.

After being humbled, you start to see real opportunities. But here is the torture: you see these opportunities and you know you shouldn’t take most of them. The hardest thing I ever learned wasn't how to read a ticker, but how to sit still. How to watch others make money and not jump in.

Before the crash of 1907, I watched the market for months. I knew a collapse was coming; I could taste it. But I waited. Day after day, week after week. Not because I wasn't confident, but because I had learned an essential lesson: being right too early is the same as being wrong. This is what Stage 2 teaches you. It kills the need for constant action. The market pays you for patience, not activity. Gamblers need action; traders need profit.

Stage 3: Becoming the Market.

After the crash of 1929, people treated me like a prophet. They thought I had outsmarted the market. They were wrong. I didn’t beat the market; I became it. THIS IS THE FINAL STAGE, AND NOBODY TALKS ABOUT IT BECAUSE IT IS ALMOST IMPOSSIBLE TO EXPLAIN. It isn’t about analysis or discipline; it’s about something deeper: feeling the market’s pulse as if it were your own heartbeat. You start moving with it instead of against it. You stop trying to impose your will.

You develop a sixth sense. Call it intuition, subconscious pattern recognition... it is real. You start to feel when you are in sync with the market and when you are not. It is mastery. It’s what happens when you’ve done something so many times it becomes instinctive. A pianist doesn’t think about which finger to move, and a trader at Stage 3 doesn’t analyze trades—they "feel" them.

Conclusion and the Final Truth.

Here is what Wall Street won’t tell you: you cannot skip these stages. You cannot read a book or follow a guru and jump straight to profitability. You have to lose. You have to fail. I went broke multiple times. Four times I lost everything. Each time I thought I had learned enough, and each time the market showed me I hadn't. But each time I came back stronger because I refused to quit.

When you finally become a trader, you realize the money was never the point. The money is just the score. What you’ve really gained is learning who you are when everything is on the line. The market doesn’t care about your dreams or your bills. It will take as long as it takes to teach you what you need to know. Your job isn't to rush the process; it’s to survive it.

WHICH STAGE ARE YOU IN RIGHT NOW? LET ME KNOW IN THE COMMENTS.

Be honest, because knowing where you are is the first step toward moving forward.

#AN031: Gennaio, 5 SHOCK Geopolitici

Gennaio 2026 non sta offrendo un singolo evento “black swan”, ma una sequenza di shock geopolitici a rilascio progressivo: energia europea, Medio Oriente/Iran, America Latina, fronte Ucraina e nuove frizioni USA-Europa/Artico, con in parallelo un tassello Asia-Pacifico (Taiwan) che riaccende la sensibilità “risk-on/risk-off”. Il risultato, per il mercato FX, è un mese dove il premio per il rischio si sposta di continuo tra dollaro, valute rifugio e blocchi legati alle materie prime.

1) Europa: stop definitivo al gas russo (timeline lunga, impatto immediato sui prezzi aspettati)

Il 26 gennaio l’UE ha dato il via libera finale a una norma per vietare le importazioni di gas russo entro fine 2027, includendo LNG entro fine 2026 e pipeline entro 30 settembre 2027 (con possibilità tecniche di slittamento in casi specifici).

Perché conta per il Forex (subito, non nel 2027):

Il FX sconta aspettative: una traiettoria di minore dipendenza energetica riduce il “tail risk” strutturale sull’Europa, ma nel breve può generare premio volatilità (pricing di colli di bottiglia, contratti, infrastrutture LNG, shock meteo/consumi).

Se l’energia torna a essere driver di inflazione, la catena è: energia → aspettative CPI → tassi attesi BCE → EUR.

Implicazioni operative:

EUR: tende a reagire più alle sorprese di prezzo dell’energia che alla notizia in sé. Il tema vero è “quanto costa sostituire” e “con che stabilità”.

NOK/SEK: spesso diventano proxy regionali quando il mercato ricalibra energia e crescita europea (attenzione a petrolio/gas e rischio globale).

2) Medio Oriente/Iran: “armada”, sanzioni, petrolio e volatilità USD

In pochi giorni si è riacceso il canale Iran → petrolio → inflazione globale → posizionamento USD: nuove sanzioni USA su entità e navi legate al trasporto di petrolio iraniano e retorica/dispiegamento militare hanno spinto il Brent e il WTI in rialzo di circa il 3% in una seduta, riattivando il risk premium energetico.

Meccanismo FX chiave:

Petrolio su → pressione inflattiva (globale) su → tassi reali attesi su → rotazione su USD oppure fuga su rifugi (JPY/CHF) se sale la paura “event risk”.

In parallelo, l’Iran domestico mostra stress finanziario (sell-off azionario e valuta sotto pressione), segnale che il mercato locale sta prezzando scenario di rischio più alto.

Chi tende a muoversi di più:

CAD (petrolio) spesso beneficia se la salita è ordinata e “growth-friendly”.

JPY/CHF (rifugi) se il mercato interpreta escalation come rischio di shock improvviso.

EMFX: soffrono se l’energia si traduce in import bill più alto e condizioni finanziarie più rigide.

3) America Latina: Venezuela, “hard power” e rischio geopolitico su flussi EM

Il mese ha portato un elemento raro: un salto di qualità della postura USA nell’area, con l’arresto/cattura di Nicolás Maduro e una cornice comunicativa che parla di conflitto contro narco-reti e pressioni su asset energetici/rotte. Le conseguenze sono più grandi del solo Venezuela: aumentano la probabilità che il mercato applichi un premio rischio più ampio sulle valute EM sensibili a geopolitica e sanzioni.

FX: cosa guardare davvero

Non è solo “USD vs VES” (non tradabile in modo classico): è la percezione di instabilità regionale e di “policy unpredictability”.

Effetto secondario: attenzione ai canali energetici e ai flussi di capitale verso USD e strumenti liquidi quando sale l’incertezza.

4) Ucraina: inverno duro, infrastrutture colpite e rischio energetico europeo “di ritorno”

Le offensive su infrastrutture e power grid (Kharkiv e altre aree) stanno rendendo il tema Ucraina nuovamente “macro-rilevante” proprio nel momento in cui l’Europa parla di chiudere definitivamente la dipendenza energetica da Mosca.

Per il Forex:

Ogni aumento di rischio su Europa (energia/sicurezza) tende a produrre:

EUR più fragile nei picchi di avversione al rischio, domanda di USD/CHF e spesso JPY, repricing su gas/petrolio che rientra nel punto (1).

5) USA-Europa/Artico: Groenlandia, NATO e rischio “frizione transatlantica”

Le tensioni legate alla Groenlandia e ai rapporti transatlantici stanno diventando un nuovo “overlay geopolitico” che il mercato non può ignorare, anche perché impatta difesa, rotte artiche e coesione politica europea.

Come si trasforma in FX:

Aumenta il rischio di policy shocks (dazi/ritorsioni/negoziati tesi).

Nei momenti di frizione, il mercato tende a preferire l’asset più liquido e difensivo: spesso USD, con rotazioni rapide tra risk-on/risk-off.

Rick Rieder: il prossimo “shadow Fed Chair”?Chi sarà il prossimo “shadow Fed Chair” mentre Jerome Powell si prepara a lasciare il suo incarico nel prossimo mese di maggio? Questa domanda è centrale per le prospettive della politica monetaria della Federal Reserve e per l’andamento di azioni, obbligazioni e dollaro USA nel primo semestre del 2026.

Il nome del prossimo presidente della Fed dovrebbe essere annunciato entro la fine di gennaio, e i candidati principali sono Rick Rieder, Kevin Warsh, Christopher Waller e Kevin Hassett. Tra questi quattro, Rick Rieder sembra ora essere in testa alle probabilità di essere scelto da Trump come prossimo shadow Fed Chair.

Nel periodo compreso tra febbraio e maggio 2026, è probabile che il mercato presti maggiore attenzione al futuro presidente della Fed piuttosto che a Jerome Powell, che si troverà negli ultimi tre mesi del suo mandato.

Per quanto riguarda il profilo del prossimo presidente della Fed, diversi punti chiave sono particolarmente importanti:

• Posizionamento sull’inflazione e sui tagli ai tassi di interesse

• Vicinanza al presidente Trump

• Posizionamento rispetto al mercato azionario

• Posizionamento rispetto alle criptovalute

Rick Rieder soddisfa oggi un numero crescente di questi criteri. In qualità di Chief Investment Officer per le strategie obbligazionarie globali di BlackRock, gode di una credibilità molto elevata presso i mercati finanziari, in particolare su tassi di interesse, debito pubblico e condizioni finanziarie globali. La sua capacità di interpretare i cicli macroeconomici e anticipare le svolte della politica monetaria è ampiamente riconosciuta dagli investitori istituzionali.

Sul fronte dell’inflazione, Rick Rieder adotta un approccio pragmatico e meno dogmatico rispetto all’attuale Fed. In più occasioni ha indicato che la disinflazione può proseguire nonostante un mercato del lavoro ancora solido, sostenendo così l’ipotesi di tagli dei tassi graduali ma concreti nel 2026. Questa lettura è in linea con le aspettative del mercato e con la volontà di Donald Trump di sostenere la crescita e gli asset finanziari.

La sua relazione indiretta con l’amministrazione Trump rappresenta un ulteriore punto di forza. Senza essere una figura politica divisiva, Rick Rieder è percepito come compatibile con una visione più pro-mercato, meno restrittiva e più attenta alla sostenibilità del debito pubblico statunitense. Al contrario, altri candidati sono giudicati troppo ideologici o eccessivamente accademici.

Per quanto riguarda i mercati azionari, Rick Rieder non ha mai nascosto il suo orientamento favorevole verso gli asset rischiosi in un contesto di abbondante liquidità e tassi reali contenuti. Una simile impostazione rafforzerebbe lo scenario di un sostegno implicito della Fed ai mercati finanziari durante la fase di transizione.

Infine, sulle criptovalute, Rick Rieder si è mostrato relativamente aperto, riconoscendo il loro ruolo crescente nell’ecosistema finanziario globale e sostenendo una regolamentazione pragmatica piuttosto che restrittiva. Un segnale che sarebbe particolarmente apprezzato dai mercati crypto in caso di nomina.

In questo contesto, l’ascesa di Rick Rieder come potenziale “shadow Fed Chair” potrebbe diventare uno dei principali catalizzatori di mercato del primo semestre 2026.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

Comportamento ESAnche Sp ha rispettato la visione. Il supporto madre ha tenuto, da li sono partiti forti ribalzi fino ai massimi. In prima battuta non sono riusciti a chiudere del tutto il GAP. Una volta rotto il supporto, c'è stata la discesa fino alle Put Wall, come da analisi. Proprio in quel livello, il mercato ha registrato un minimo e ha invertito la sua corsa.

L'ulteriore rialzo si è riattivato col superamento del supporto madre, che ha portato l'SP a chiudere il Gap, andando a registrare dei massimi proprio nella zona di vendita segnalata in analisi.

S&P 500: il Fed Put è attivabile in questo momento?Con l’aumento della volatilità sui mercati azionari dovuto a fattori macroeconomici globali e geopolitici, la prima decisione di politica monetaria della Fed dell’anno, prevista per mercoledì 28 gennaio, è molto attesa. Tuttavia, è improbabile che la Fed intervenga a sostegno dei mercati in questa fase: il Fed Put non è attualmente attivabile. Ma cos’è esattamente il Fed Put?

Il Fed Put rappresenta la convinzione che, in caso di forti ribassi dei mercati o di minacce al sistema finanziario, la Federal Reserve allenterà la propria politica monetaria.

In concreto, ciò può tradursi in: tagli dei tassi di interesse, una pausa o la fine della stretta monetaria, iniezioni di liquidità a breve termine o programmi di acquisto di asset a lunga durata (QE). Senza un’inflazione sotto controllo, il Fed Put rimane molto lontano, anche in presenza di cali dei mercati, poiché non protegge dai normali mercati ribassisti.

Ecco i punti chiave da ricordare:

• Il Fed Put diventa attivabile se l’S&P 500 scende di oltre il 20–30% in un periodo di tempo molto breve e se l’inflazione non è troppo al di sopra dell’obiettivo della Fed

• Una semplice correzione di mercato non consente l’attivazione del Fed Put

• Il Fed Put può essere attivato in caso di grave stress finanziario negli Stati Uniti, come un blocco totale del mercato interbancario, monetario o obbligazionario

• Il Fed Put può essere attivato in caso di un forte shock deflazionistico

• In tutti i casi, l’inflazione deve essere tornata verso l’obiettivo del 2% della Fed

Per capire perché il Fed Put non sia attivabile oggi, è importante ricordare che la Fed non reagisce prioritariamente ai mercati azionari, ma alla stabilità del sistema finanziario e al proprio mandato su inflazione e occupazione. Un calo dell’S&P 500, anche rilevante, non è sufficiente finché rimane ordinato, graduale e privo di contagio sistemico.

Storicamente, le vere attivazioni del Fed Put si sono verificate in contesti estremi: la crisi finanziaria del 2008, la crisi del mercato repo nel 2019, lo shock Covid nel 2020 o lo stress bancario regionale nel 2023. In tutti questi episodi, l’elemento comune non era il ribasso azionario in sé, ma il rischio di una rottura del normale funzionamento dei mercati finanziari.

Oggi, nonostante l’aumento della volatilità, i mercati di finanziamento in dollari continuano a funzionare, la liquidità rimane generalmente disponibile e gli spread di credito — pur sotto pressione — non segnalano uno stress sistemico imminente. Il mercato del lavoro statunitense resta resiliente, i consumi tengono e l’economia non mostra segnali chiari di una recessione profonda.

Soprattutto, l’inflazione resta l’elemento chiave. Finché l’inflazione core e le aspettative di inflazione non saranno tornate in modo duraturo verso il 2%, la Fed non può permettersi di sostenere aggressivamente i mercati. Un Fed Put prematuro rischierebbe di riaccendere le pressioni inflazionistiche e di compromettere la credibilità della politica monetaria.

In sintesi, il Fed Put non è una rete di sicurezza permanente per gli investitori azionari. Si attiva solo quando la stabilità finanziaria è minacciata e quando il contesto inflazionistico lo consente. Nell’attuale contesto, i mercati devono ancora accettare una fase di volatilità e di aggiustamento senza attendersi un sostegno esplicito da parte della Fed.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

TradingView Masterclass: Come Selezionare le Migliori AzioniUn saluto a tutti i trader, in questo video andremo a vedere le ottime funzionalità che tradingview ci offre, come Selezionare le Migliori Azioni come un Pro!

Oggi entriamo nel cuore pulsante di TradingView, esplorando quegli strumenti "nascosti" che separano i trader amatoriali dai professionisti. Non vedremo solo grafici, ma impareremo a usare la piattaforma come una vera centrale operativa per scremare il mercato e trovare i titoli con il maggior potenziale.

Cosa imparerai in questo video:

Stock Screener 2.0: Come impostare filtri fondamentali e tecnici per passare da migliaia di azioni a una "Watchlist d'oro" in pochi secondi.

Heatmaps (Mappe di Calore): Il modo più veloce per capire dove si stanno spostando i capitali. Analizzeremo i settori "hot" e quelli in rosso per cavalcare la forza del mercato.

Calendario Economico & Utili: Mai più sorpresi dalla volatilità! Vedremo come monitorare i dati macro e le trimestrali direttamente sulla piattaforma.

News & Social Feed: Come filtrare il rumore e leggere solo le notizie che influenzano davvero il prezzo.

Panoramica dei Mercati: Uno sguardo globale su Indici, Commodities e Forex per capire il contesto intermarket prima di cliccare "Buy".

Scegliere la stock giusta è il 50% del lavoro. TradingView offre strumenti gratuiti potentissimi che spesso rimangono inutilizzati. In questo video ti mostro il mio workflow quotidiano per passare dall'analisi macro alla scelta del singolo ticker.

Come sempre un saluto con un grande abbraccio.

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

[COME DIVENTARE FUNDED TRADER nel 2026] - Guida completaDiventare funded trader nel 2026 non significa essere brillanti in singole operazioni, ma dimostrare di saper gestire un capitale seguendo regole precise. Le prop firm a due fasi, come FTMO, valutano soprattutto disciplina, controllo del rischio e coerenza operativa. Qui sotto di seguito ti illustro una struttura chiara del percorso:

1. Struttura di una Prop Firm a due fasi

Fase 1 - Challenge

È una fase di test iniziale in cui il trader deve:

• Raggiungere un obiettivo di profitto prestabilito

• Rispettare una perdita massima giornaliera

• Rispettare una perdita massima totale

• Operare per un numero minimo di giorni

Obbiettivo reale della fase :

Verificare che il trader sappia seguire regole sotto pressione.

Fase 2 – Verification

In questa fase:

• L’obiettivo di profitto è più basso

• Le regole di rischio restano identiche

• Si valuta la continuità del comportamento

Obbiettivo reale della fase :

Confermare che il trader non cambi approccio dopo i primi risultati.

2. Cosa cercano davvero le prop firm nel 2026

Nel 2026 le prop firm non cercano trader aggressivi, ma trader gestibili.

I fattori principali di valutazione sono:

• Stabilità dei risultati

• Rischio controllato

• Coerenza operativa

• Capacità di fermarsi quando necessario

Un trader che guadagna meno ma rispetta le regole

è preferito a uno che guadagna molto con rischio elevato.

3. Gestione del rischio: il punto centrale

La gestione del rischio è l’elemento più importante per superare una challenge.

Linee guida comuni:

• Rischio per singola operazione: 0,25% – 0,5%

• Numero limitato di operazioni giornaliere

• Stop loss sempre definito prima dell’ingresso

• Nessun aumento di rischio dopo una perdita

Principio chiave :

Proteggere il conto è più importante che raggiungere l’obiettivo in fretta.

4. Strategia: semplicità e ripetibilità

Una strategia efficace per una prop firm deve essere:

• Semplice da eseguire

• Ripetibile nel tempo

• Basata su regole chiare

• Applicata sempre sugli stessi mercati e orari

Non è necessario utilizzare molteplici indicatori o sistemi complessi.

Una strategia valida è quella che può essere eseguita nello stesso modo ogni giorno.

5. Approccio operativo consigliato

Un approccio professionale alla challenge prevede:

• Obiettivi giornalieri realistici.

• Nessuna pressione sul risultato giornaliero.

• Accettazione dei giorni di stop.

• Focus sul processo, non sul profitto.

Nel contesto di una prop firm, la costanza è più rilevante della performance singola.

6. Errori comuni da evitare

Molti trader falliscono la challenge non per mancanza di capacità, ma per errori operativi ricorrenti:

• Eccessivo numero di operazioni.

• Mancato rispetto del drawdown giornaliero.

• Trading emotivo.

• Modifica delle regole dopo una perdita.

• Tentativi di recupero forzato.

Questi comportamenti indicano mancanza di controllo, elemento critico per le prop firm.

7. Accesso al conto funded

Una volta superate entrambe le fasi:

• Il trader opera con capitale della prop firm.

• I profitti vengono condivisi secondo le condizioni stabilite.

• Le regole di rischio rimangono centrali.

Essere funded non è un punto di arrivo, ma l’inizio di una gestione professionale del capitale.

Conclusione :

Nel 2026 diventare funded è possibile per chi:

• Comprende la struttura delle prop firm.

• Accetta regole chiare.

• Gestisce il rischio in modo conservativo.

• Mantiene coerenza operativa nel tempo.

Le prop firm non premiano l’ego, ma la disciplina.

Comportamento ESSp rimane ancora in una situazione di Mean Reverting, infatti come detto già da giorni, l'operatività migliore è comprare o vendere gli eccessi, posizionandosi un target in zona Vwap.

Il prezzo ha esteso fino alla 3° Deviazione Standard negativa, si è appoggiato sulla Vab in area 6.800 ed è poi ripartito fino a ribilanciarsi sul Vwap.

Il fixed profile che vi avevo mostrato giorni fa, è utile per andare a comprendere meglio i volumi aggregati di più sessioni. Ideale soprattutto in situazioni di accumulazione e lateralità, come in questo caso.

Yen e tassi giapponesi: la BoJ interverrà?I rendimenti dei titoli di Stato giapponesi hanno continuato la loro forte ascesa, mentre la politica fiscale del governo giapponese suscita preoccupazioni in un Paese in cui il debito pubblico supera il 250% del PIL. Parallelamente, lo yen giapponese (JPY) si mantiene su livelli molto bassi sul mercato dei cambi, livelli che in passato hanno già portato a interventi delle autorità giapponesi.

È importante tenere a mente due elementi fondamentali:

• È il governo giapponese a decidere un intervento sul mercato dei cambi, mentre la banca centrale (BoJ) ne cura l’esecuzione.

• Per quanto riguarda un’eventuale azione volta a contenere la salita dei tassi di interesse, la decisione e l’intervento spettano esclusivamente alla banca centrale, in quanto rientrano nella politica monetaria.

L’aumento dei tassi di interesse giapponesi è entrato in una fase quasi verticale, che potrebbe rappresentare un rischio significativo per la sostenibilità del debito pubblico. Allo stesso tempo, la debolezza dello yen (trend rialzista dell’USD/JPY) comporta un rischio elevato di inflazione importata e penalizza l’attrattività del Paese per gli investimenti internazionali.

Nel complesso, questi fattori fondamentali rendono sempre più probabile un intervento delle autorità giapponesi per rallentare la salita dei tassi e sostenere lo yen, soprattutto mentre l’USD/JPY si avvicina al livello di 162. Le precedenti operazioni della Bank of Japan hanno avuto un impatto ribassista significativo sull’USD/JPY.

Tuttavia, è essenziale distinguere tra la probabilità di un intervento e la sua reale efficacia. Sul mercato obbligazionario, la Bank of Japan si trova oggi in una posizione delicata. Dopo anni di controllo della curva dei rendimenti e acquisti massicci di titoli di Stato, il suo bilancio rimane estremamente elevato, limitando il margine di manovra senza compromettere la credibilità del processo di normalizzazione monetaria avviato. Un intervento troppo aggressivo per contenere i rendimenti a lungo termine potrebbe essere interpretato come un ritorno mascherato al controllo dei tassi, inviando segnali contraddittori ai mercati.

Anche sul mercato dei cambi la situazione è complessa. Un livello di USD/JPY vicino a 160–162 rappresenta chiaramente una zona di stress politico e sociale, poiché accentua l’aumento dei prezzi delle importazioni, in particolare di energia e alimentari. Tuttavia, finché la debolezza dello yen viene percepita come una conseguenza diretta dei differenziali di tasso con gli Stati Uniti e non come un movimento disordinato, le autorità esitano a intervenire ripetutamente. Le esperienze passate mostrano che tali interventi hanno avuto soprattutto effetti di breve periodo, senza modificare in modo duraturo il trend di fondo.

Un altro elemento chiave riguarda il carry trade in yen. La combinazione di tassi giapponesi in forte rialzo e di uno yen persistentemente debole aumenta il rischio di un rapido smantellamento di queste posizioni su scala globale. Uno scenario del genere potrebbe generare una forte volatilità sui mercati azionari, obbligazionari e valutari, ben oltre il Giappone. È proprio questo rischio sistemico che potrebbe spingere la BoJ a intervenire in modo mirato qualora i movimenti di mercato diventassero troppo rapidi o disordinati.

In sintesi, un intervento rimane possibile ma condizionato. Sui tassi, la BoJ interverrebbe solo per preservare la stabilità finanziaria, non per difendere un livello specifico. Sullo yen, il governo potrebbe agire se la soglia psicologica di 160–162 JPY venisse superata in modo caotico. In entrambi i casi, il messaggio sarebbe chiaro: contenere gli eccessi senza mettere in discussione la transizione verso un regime monetario più normalizzato.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

Il trading è semplice, ma non è facile.Un grande trader di nome Joe Ross affermò una grande verità: "Il trading è semplice, ma non è facile".

Warren Buffett dice: "Il mercato finanziario è uno strumento per trasferire denaro dagli impazienti ai pazienti."

Il trading ti costringe a guardarti allo specchio ogni mattina e a confrontarti con chi sei veramente.

Ne potrei elencare a decine: tantissime frasi e aforismi che calzano a pennello con l'essenza di uno dei mestieri più difficili al mondo.

Il trading è una scelta di vita e per la vita: questa filosofia trasforma il grafico in una palestra di vita. Chi intraprende questo percorso seriamente non cerca solo il profitto, ma una forma di indipendenza intellettuale che pochissime altre carriere possono offrire.

L'amigdala gioca un ruolo cruciale e spesso sottovalutato nell'emotività legata al trading. Per capire come, dobbiamo prima pensare a lei come al "centro di allarme" del cervello. È una piccola struttura a forma di mandorla, parte del sistema limbico, che elabora le varie emozioni, in particolare la paura e l'ansia.

Il Meccanismo di Fight or Flight:

Quando il cervello percepisce una minaccia, l'amigdala si attiva in meno di 100 millisecondi, ben prima che la corteccia prefrontale (la parte razionale del cervello) abbia il tempo di analizzare la situazione. Questa reazione, conosciuta come "risposta di attacco o fuga" (fight or flight), ha avuto un'importanza evolutiva fondamentale per la nostra sopravvivenza, ma nel trading può diventare un serio ostacolo.

Nel contesto dei mercati finanziari, una minaccia non è un predatore, ma può essere:

Una perdita improvvisa su una posizione.

Una notizia negativa che fa crollare un'azione.

La sensazione di "perdere un'opportunità" (FOMO, Fear Of Missing Out).

I primi approcci (errati) al trading: EUFORIA – AVIDITA’ – PAURA – RABBIA – PAURA – FRUSTRAZIONE – DISPERAZIONE.

La Reazione dell'Amigdala nel Trading

L'amigdala è la ragione principale per cui molti trader con strategie vincenti falliscono. La sua natura istintiva ci spinge a reagire invece di agire in modo ponderato. Il segreto del successo non è essere senza emozioni, ma costruire una disciplina e un sistema che le rendano irrilevanti per le tue decisioni di trading.

Quando un trader vive una di queste "minacce", l'amigdala si attiva immediatamente:

Paura e Panico:

Se una posizione inizia a perdere valore, l'amigdala scatena un'ondata di paura. Questo può portare a decisioni irrazionali, come chiudere la posizione in perdita troppo presto per evitare un dolore emotivo, ignorando il piano di trading. È il "tagliare le gambe" a un potenziale recupero.

Avidità e Rimpianto:

Al contrario, se una posizione va in profitto, l'amigdala può interpretare questo come una "ricompensa". Il desiderio di non perdere la sensazione di vittoria può portare all'avidità. Il trader è tentato di non chiudere il profitto, sperando in un guadagno ancora maggiore. Quando il prezzo crolla, l'amigdala genera un forte senso di rimpianto, che può influire negativamente sulle future decisioni.

Il Dirottamento dell'Amigdala:

Questo è un concetto chiave. In momenti di forte stress emotivo, l'amigdala può letteralmente "dirottare" il cervello, superando la logica della corteccia prefrontale. Il trader non ragiona, ma reagisce, prendendo decisioni impulsivamente basate solo sulla paura o sull'avidità. Questo è il momento in cui si gettano alle ortiche anni di studio e pianificazione.

Il passaggio da una strategia di trading "vincente" a una strategia "efficace e profittevole" (che genera profitti consistenti con denaro reale) si basa sull'integrazione di tre pilastri: Psicologia, Gestione del Rischio e Disciplina.

In sintesi, la strategia vincente fornisce la "ricetta", mentre la gestione del rischio e la psicologia forniscono la "disciplina dello chef" necessaria per eseguirla correttamente nel tempo.

In definitiva, una strategia di trading diventa efficace e profittevole quando è meccanica (la disciplina sconfigge l'emozione) e difensiva (il Money Management protegge dagli eventi negativi).

Questo è quanto, se un trader non riesce a stare fuori dal mercato fino a quando non ci sono occasioni chiare, il suo destino è segnato.

Oggi nessuna analisi, solo psicologia...

Mind Primacy

_____________________________________________________________________________

English

A great trader named Joe Ross stated a profound truth: "Trading is simple, but not easy".

Warren Buffett says: "The stock market is a device for transferring money from the impatient to the patient".

Trading forces you to look in the mirror every morning and confront who you truly are.

I could list dozens more: countless phrases and aphorisms that perfectly fit the essence of one of the most difficult professions in the world.

Trading is a life choice and a choice for life: this philosophy transforms the price chart into a "gym for life." Those who embark on this path seriously are not just looking for profit, but for a form of intellectual independence that very few other careers can offer.

The amygdala plays a crucial and often underestimated role in the emotions tied to trading. To understand how, we must first think of it as the brain's "alarm center." It is a small, almond-shaped structure, part of the limbic system, that processes various emotions—particularly fear and anxiety.

The Fight or Flight Mechanism

When the brain perceives a threat, the amygdala activates in less than 100 milliseconds, well before the prefrontal cortex (the rational part of the brain) has time to analyze the situation. This reaction, known as the "fight or flight" response, was fundamentally important for our evolutionary survival, but in trading, it can become a serious obstacle.

In the context of financial markets, a threat is not a predator, but can be:

A sudden loss on a position.

Negative news that causes a stock to crash.

The feeling of "missing an opportunity" (FOMO, Fear Of Missing Out).

The early (incorrect) approaches to trading follow a cycle of: EUPHORIA – GREED – FEAR – RAGE – FEAR – FRUSTRATION – DESPAIR.

The Amygdala's Reaction in Trading

The amygdala is the primary reason why many traders with winning strategies fail. Its instinctive nature pushes us to react instead of acting deliberately. The secret to success is not to be emotionless, but to build a discipline and a system that renders emotions irrelevant to your trading decisions.

When a trader experiences one of these "threats," the amygdala activates immediately:

Fear and Panic: If a position begins to lose value, the amygdala triggers a wave of fear. This can lead to irrational decisions, such as closing a losing position too early just to avoid emotional pain, ignoring the trading plan. This is "cutting the legs off" a potential recovery.

Greed and Regret: Conversely, if a position moves into profit, the amygdala may interpret this as a "reward." The desire to hold onto that winning feeling can lead to greed. The trader is tempted not to lock in profits, hoping for even greater gains. When the price reverses, the amygdala generates a strong sense of regret, which can negatively impact future decisions.

Amygdala Hijack: This is a key concept. In moments of intense emotional stress, the amygdala can literally "hijack" the brain, bypassing the logic of the prefrontal cortex. The trader stops reasoning and starts reacting, making impulsive decisions based solely on fear or greed. This is the moment when years of study and planning are thrown out the window.

The transition from a "winning" trading strategy to an "effective and profitable" one (which generates consistent profits with real money) is based on the integration of three pillars: Psychology, Risk Management, and Discipline.

In short, the winning strategy provides the "recipe," while risk management and psychology provide the "chef's discipline" necessary to execute it correctly over time. Ultimately, a trading strategy becomes effective and profitable when it is mechanical (discipline defeats emotion) and defensive (Money Management protects against negative events).

That is all there is to it; if a trader cannot stay out of the market until clear opportunities arise, their fate is sealed.

No analysis today, only psychology...

Mind Primacy

Il rame potrebbe sovraperformare l’oro nel 2026Nel 2025 i metalli preziosi hanno nettamente dominato i mercati azionari e hanno registrato una performance significativamente superiore rispetto ai metalli industriali nel comparto delle materie prime. Tuttavia, questa dinamica potrebbe invertirsi nel 2026, alla luce delle condizioni di forte ipercomprato raggiunte da oro e argento all’inizio dell’anno.

Il modo più efficace per confrontare seriamente metalli preziosi e metalli industriali è analizzare i leader di ciascun segmento in termini di volumi e partecipazione istituzionale. Oro e rame emergono quindi come gli asset più rappresentativi. L’analisi tecnica del rapporto Rame/Oro consente di sviluppare una visione prospettica sulla performance relativa futura dei metalli industriali rispetto ai metalli preziosi.

In questa nuova analisi pubblicata su TradingView, evidenziamo:

• Il rapporto Rame/Oro si trova in una zona di minimo di lungo periodo, un’area di supporto chiave che rende più probabile uno scenario di rimbalzo nel 2026 e quindi una sovraperformance del rame rispetto all’oro.

• L’analisi tecnica del prezzo del rame mostra una tendenza rialzista ben strutturata, con un forte supporto nella zona 4,60–5,00 USD.

• Il report COT della CFTC segnala una posizione netta rialzista degli investitori istituzionali sul rame.

Il primo elemento centrale di questa analisi è il rapporto Rame/Oro, un indicatore particolarmente rilevante per misurare la propensione del mercato verso la crescita economica rispetto agli asset difensivi. Storicamente, quando questo rapporto si colloca su minimi di lungo periodo, ciò coincide spesso con fasi di stress macroeconomico o con una sopravvalutazione dell’oro. Il grafico settimanale mostra che il rapporto sta attualmente testando un supporto principale validato più volte negli ultimi vent’anni. Ogni contatto con quest’area è stato seguito da un rimbalzo significativo a favore del rame, suggerendo uno scenario analogo anche per il 2026.

Dal punto di vista puramente tecnico, il prezzo del rame presenta una struttura rialzista di lungo periodo particolarmente solida. Dopo aver consolidato in un ampio range per diversi anni, il mercato ha superato importanti resistenze intorno a 3,30 USD e successivamente 4,60 USD, livelli che sono diventati solide aree di supporto. Finché il rame si mantiene al di sopra della zona strategica 4,60–5,00 USD, il bias resta chiaramente rialzista. Le recenti rotture e la capacità del prezzo di stabilizzarsi sopra questi livelli rafforzano l’ipotesi di una prosecuzione del trend verso nuovi massimi.

Il grafico seguente mostra le candele giapponesi mensili del prezzo del rame (XCU/USD).

Infine, il report COT (Commitment of Traders) della CFTC fornisce un’importante conferma fondamentale. Le posizioni dei gestori istituzionali indicano un’esposizione netta lunga sul rame, riflettendo una convinzione rialzista da parte degli operatori più informati e con orizzonti di investimento più lunghi. Quando tale configurazione si inserisce in una tendenza tecnica già ben definita, tende a segnalare una continuazione del trend piuttosto che un’inversione.

In sintesi, la combinazione di un rapporto Rame/Oro su un supporto storico, di una chiara tendenza rialzista del rame e di un posizionamento istituzionale favorevole suggerisce una possibile sovraperformance del rame rispetto all’oro nel 2026. Pur senza escludere fasi di consolidamento nel breve termine, il contesto attuale appare sempre più favorevole a un ritorno in primo piano dei metalli industriali, in un ambiente in cui crescita, infrastrutture e transizione energetica potrebbero tornare a essere motori chiave dei mercati delle materie prime.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.