Le borse scendono nuovamenteCrollo degli indici USA ieri, con l'S&P 500 in calo del 3,5%, il Nasdaq 100 del 4,3% e il Dow Jones in calo di circa il 2,5%. Il calo arriva in seguito al rally storico di mercoledì, stimolato dall'annuncio del Presidente Trump di una riduzione del 10%, per un periodo di 90 giorni, dei dazi per la maggior parte dei partner commerciali statunitensi, esclusa la Cina, al fine di consentire i negoziati. I dazi sui prodotti cinesi, tuttavia, rimarranno al 125%.

Nonostante la pausa, si prevede che la volatilità del mercato persisterà, poiché gli investitori rimangono cauti in un momento di incertezza generale e valutano eventuali ricadute economiche più ampie, in particolare per l'economia statunitense. Nel frattempo, sul fronte dei dati, tutte le componenti chiave dell'indice dei prezzi al consumo sono risultate inferiori alle aspettative. Sebbene non vi siano ancora sorprese positive nei dati sull'inflazione, si prevede che il pieno impatto dei dazi recentemente imposti si farà sentire nei prossimi mesi. Separatamente, le richieste iniziali di sussidi di disoccupazione sono state in linea con i dati delle settimane precedenti. I settori tecnologico ed energetico hanno registrato i maggiori perdenti.

VALUTE, IL DOLLARO PERDE QUOTA

Giovedì, l'indice del dollaro è sceso di oltre il 2% a 101,4, toccando il minimo degli ultimi sei mesi, a causa dei dati più deboli sull'inflazione e in assenza di qualche ulteriore rassicurazione da parte dell’Amministrazione USA sul calo dei dazi. Nella notte poi l’indice è sceso addirittura fino a 99,33, un altro 2% e minimo degli ultimi 18 mesi.

L'indice dei prezzi al consumo core è aumentato solo del 2,8% su base annua, il ritmo più lento da marzo 2021, confermando comunque una tenuta dei prezzi che potrebbe impedire alla Fed di ridurre il costo del denaro. Ciò è avvenuto in concomitanza con la decisione del presidente Trump di ridurre i dazi più elevati sulla maggior parte dei partner commerciali statunitensi per 90 giorni, sebbene la Cina si trovi ancora ad affrontare un'aliquota elevata del 145%.

Gli Stati Uniti continuano ad applicare un dazio di base del 10% su larga scala, con esenzioni per settori chiave come semiconduttori, farmaceutica ed energia, mentre auto e metalli sono ancora soggetti a un'imposta del 25%. Anche l'UE ha sospeso i nuovi dazi per 90 giorni per consentire i negoziati. Allo stesso tempo, il calo dei rendimenti dei titoli del Tesoro e il rafforzamento delle valute rifugio come lo yen e il franco svizzero hanno aumentato la pressione sul dollaro.

EurUsd nella notte ha toccato quasi 1,1400, in un free fall che non si vedeva dal 2022. I target, a questo punto, sono posti a 1,1490 e 1,1600, nel caso di panic selling di dollaro. UsdCad a 1,3960 con obiettivi di ulteriori 100 pips almeno. UsdJpy a 143,60 con target a 141,30-40.

JOBLESS CLAIMS

Le richieste iniziali dei sussidi di disoccupazione negli Stati Uniti sono aumentate di 4.000 unità rispetto alla settimana precedente, raggiungendo quota 223.000 nella prima settimana di aprile, in linea con le aspettative del mercato, mantenendosi ai livelli storicamente bassi registrati da marzo. Nel frattempo, le richieste di sussidio di disoccupazione presentate nell'ambito dei programmi per i dipendenti del governo federale, sottoposti a un attento esame a causa dei licenziamenti da parte del Dipartimento per l'Efficienza Governativa (DOGE), sono aumentate, ma sono diminuite di 56 unità, attestandosi a 508, il numero più basso dall'insediamento del Presidente Trump. Nonostante il calo, le segnalazioni secondo cui molti licenziamenti da parte del DOGE sono stati effettuati con indennità di buonuscita impediscono ai dipendenti di richiedere i sussidi immediatamente dopo il licenziamento.

CPI IN CALO

Il tasso di inflazione annuale negli Stati Uniti è sceso per il secondo mese consecutivo al 2,4% a marzo 2025, il livello più basso dal settembre 2024, in calo rispetto al 2,8% di febbraio e al di sotto delle previsioni del 2,6%. I prezzi della benzina e dell'olio combustibile sono diminuiti ulteriormente, mentre i prezzi del gas naturale sono aumentati in modo significativo. L'inflazione ha rallentato anche per l'edilizia abitativa, auto e camion usati e trasporti, mentre i prezzi dei veicoli nuovi sono rimasti invariati. D'altra parte, l'inflazione ha accelerato per i prodotti alimentari.

Rispetto al mese precedente, l'indice dei prezzi al consumo è diminuito dello 0,1%, il primo calo da maggio 2020, rispetto alle aspettative di un aumento dello 0,1%. L'indice dei prezzi dell'energia è sceso del 2,4%, poiché il calo del 6,3% della benzina ha più che compensato gli aumenti dell'elettricità (0,9%) e del gas naturale (3,6%). Nel frattempo, l'inflazione core annua è scesa al 2,8%, il livello più basso da marzo 2021, al di sotto delle previsioni del 3%. Su base mensile, l'indice dei prezzi al consumo core è aumentato dello 0,1%, al di sotto delle aspettative dello 0,3%.

Buona giornata!

Saverio Berlinzani

Qualsiasi materiale fornito non tiene conto dell’obiettivo di investimento specifico e della situazione finanziaria di chiunque possa riceverlo. I risultati passati non sono un indicatore affidabile dei risultati futuri. AT fornisce un servizio di sola esecuzione. Di conseguenza, chiunque agisca in base alle informazioni fornite lo fa a proprio rischio.

Le informazioni qui fornite non costituiscono una ricerca di investimento. I materiali non sono stati preparati in conformità ai requisiti legali volti a promuovere l’indipendenza della ricerca di investimento e in quanto tali devono essere considerati come una comunicazione pubblicitaria. Tutte le informazioni sono state preparate da ActivTrades (altresì “AT”).

Le informazioni non contengono una raccolta dei prezzi di AT, né possono essere intese come offerta, consulenza, raccomandazione o sollecitazione ad effettuare transazioni su alcuno strumento finanziario. Non viene fornita alcuna dichiarazione o garanzia in merito all’accuratezza o alla completezza di tali informazioni.

Idee della comunità

USDJPY, rischio cedimento trendline di lungo periodoChart di Capital.Com

Segnali di conferma della debolezza del dollaro nei confronti dello yen giapponese arrivano da diverse parti

Il cambio è approdato sulla parte bassa del canale rialzista di lungo periodo con volumi sostenuti che rendono incerta la tenuta del supporto dinamico.

Fallito per adesso il generalizzato rimbalzo del dollaro, sembra riaffermarsi nuovamente la recente decisa debolezza della più importante valuta sul pianeta.

Dovesse cedere il supporto andrà monitorato il successivo supporto statico più importante che coincide con il precedente minimo crescente della dinamica rialzista di lungo periodo

Questo livello assume doppia importanza visto che, a norma della teoria di Dow, potrebbe mettere in discussione il trend principale rialzista andando a violare il precedente minimo relativo crescente.

Anche se siamo solo ad inizio giornata, le contrattazioni di oggi sono all'insegna del recupero del dollaro che, se dovesse confermarsi, lascerebbe sul grafico un segnale tecnico importante.

Avremmo un hammer sul supporto dinamico di lungo periodo.

Con le contrattazioni di ieri le quotazioni non sono riuscite a superare un precedente massimo locale formando un pattern di doppio massimo oggi validato e in fase di pullback dei prezzi su di esso.

Per oggi il compito è quello di monitorare il comportamento del cambio su questo livello individuando un possibile pattern che possa sancire il pullback e porsi short.

Se ciò avvenisse potremmo assistere ad una importante accelerazione dei prezzi perché il pullback non sarebbe solo sul doppio massimo ma, come detto in precedenza, sulla trendline rialzista di lungo periodo che verrebbe così abbandonata.

NON TUTTO E' PERDUTO...In mezzo al mare di sangue di questi ultimi giorni qualche nota positiva c'è.

I prezzi del petrolio e del gas naturale stanno scendendo ai minimi del 2021, allentando le pressioni sui costi energetici nel breve periodo.

I prezzi del petrolio USA tornano a testare i 55 dollari al barile, i minimi da marzo 2021.

Cosa pesa sul futures del greggio? La paura di una diminuzione della domanda globale.

Anche il natural gas europeo sta scendendo, recuperando metà del movimento rialzista del 2024.

Oggi sono entrate in vigore altre tariffe del presidente Donald Trump, ovvero dazi del 104% sulle importazioni cinesi.

Pechino ha risposto annunciando dazi reciproci dell'84% sulle merci statunitensi, in vigore dal 10 aprile.

Il giorno dei dazi: USA alza al 104%, mercati in allerta globaleVisto il contesto, ho pensato di convidere questo mio cruscotto di monitoraggio economico/finanziario. Spero possa esservi utile. Buona giornata

📊 Radar Economico – 9 aprile 2025

🔎 HEADLINE DEL GIORNO

Tariffe USA alla Cina ufficiali (fino al 104%)

- Crollo dei Treasury (“Fire Sale”)

- Volatilità globale in forte salita

- UK colpito da dazi al 10%

⚡️ EVENTI AGGIUNTIVI

- Summers: 2 milioni di disoccupati in arrivo

- JP Morgan: recessione al 79%

- Yuan cinese in caduta

- UE si avvicina alla Cina

- Trader retail iper-esposti su Nasdaq

⚠️ INDICATORI DI RISCHIO E VOLATILITÀ

- **VIX** 52,33 🔺 +11,39% → rischio sistemico

- **SKEW** 135,68 🔺 → aspettative di coda alte

- **MOVE** 139,88 🔺 → bond market in stress

- **PCSP/PCQQ** 1,55 / 1,22 → flusso verso put

- **BDI** 1.342 🔻 -4,21% → commercio in frenata

💵 TASSI USA E BOND

- US10Y: 4,439% 🔺

- US20Y: 4,969% 🔺

- US30Y: 4,924% 🔺

**📌 Segnale**: fuga dai bond → rialzo tassi improvviso

🔹 COMMODITIES & FOREX

- **Oro**: 3.017 $ 🔺 (bene rifugio) Flusso verso beni rifugio

- **Petrolio**: 57,16 $ 🔻 (domanda in calo) Calo attese domanda

- **Rame**: 4,17 $ 🔺 (volatilità) Tecnico, instabile

- **DXY**: 102,15 🔻 Segnale di stress + flight to quality

- **REIT (XLRE)**: 37,08 🔻 Immobiliare sotto pressione

📈 MIA SINTESI STRATEGICA

- **Volatilità**: estrema → allargare trailing stop

- **Contesto macro**: critico → prudenza operativa

- **Obbligazioni**: rendimenti in salita → penalizzato il tech

- **Oro/petrolio**: oro forte, petrolio giù

- **Equity**: rischio ribassista → solo short strutturati o hedge

FATEMI SAPERE SE QUESTA ANALISI VI INTERESSA E SEGUITEMI PER ESSERE SEMPRE AGGIORNATI

⚠ Attenzione: Questa analisi tecnica si basa esclusivamente su dati tecnici e non costituisce un consiglio di investimento. Non tiene conto di eventi macroeconomici, situazioni geopolitiche o dati fondamentali che potrebbero influenzare il titolo. Inoltre, non tiene conto della propensione al rischio dell’investitore, né del suo mix di portafoglio. Le condizioni di mercato possono cambiare rapidamente e influenzare le strategie delineate in questa analisi.

GBPJPY, fast trade con doppio minimoChart di Capital.Com

Il disordine provocato dalla guerra commerciale scatenata dal presidente Trump ha innescato nei mercati finanziari delle nuove tendenze.

Per adesso si tratta di tendenze di breve periodo da inserire nel più generale contesto di lungo periodo.

Da questo punto di vista osserviamo il generalizzato rafforzamento dello yen giapponese nella sua interpretazione di valuta rifugio, insieme al franco svizzero

All'interno della più generale tendenza rialzista del cambio gbpjpy, la recente nuova tendenza sta conducendo i prezzi verso la parte bassa del canale rialzista di lungo periodo.

Ovviamente il percorso non è lineare ma con i suoi affondi e ritracciamenti come normale che avvenga.

All'interno di questo andamento ad onde se si scende su time frame veloci si possono individuare delle opportunità, anche in controtendenza, che meritano attenzione.

Sul grafico settimanale possiamo apprezzare un doppio massimo che potrebbe giustificare l'affondo dei prezzi

Nonostante il quadro ribassista descritto, scendendo sul più veloce time frame orario abbiamo la possibilità di un contro trend di breve periodo

I prezzi sembrano generare una falsa rottura di un precedente minimo relativo che va da supporto.

Nell'ipotesi che ciò si rivelasse corretto è possibile azzardare un contro trend nei termini indicati in grafico

La falsa rottura ha lasciato sul grafico un doppio minimo che può rappresentare i pattern di riferimento per un long.

È possibile, in una logica di Trader’s Trick di Joe Ross, acquistare la rottura del Hummer con obiettivo primario il semplice test della parte alta del doppio minimo.

Con un livello di reward/risk sacrificato ci permette di essere indenni da eventuale fallimento del pattern di doppio minimo.

Sarà anche possibile lasciare aperta l'operazione e avvantaggiarsi, nel caso in cui il pattern venisse confermato e giungesse a target, puntare a target più alto migliorando decisamente il profilo di efficienza del trade.

Golden FriendPer continuare a offrirti valore gratuitamente, ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

💡🔍 Analisi Gold 🔍💡

⚠️ NON cerco posizionamenti short long term su GOLD ⚠️

Buon martedi a tutti.

Ieri il daily ha rotto il livello dei 3012 con cambio struttura.

L’impostazione di fondo per me resta rialzista nel lungo periodo.

A livello intraday però, si può considerare un’operazione short per andare a prendere i livelli segnati in ottica di un possibile long swing.

L’unico dubbio rimane la chiusura dell’imbalance mensile che ha chiuso al tocco ed ha reagito di 600 pips e attualmente non mi convince del tutto.

Come sempre, aspettiamo il pomeriggio dalle 14:00 in poi per valutare ingressi, facendo attenzione alle news e all’apertura americana.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Continueremo a fornire analisi approfondite e live su TradingView per mantenervi aggiornati.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

Dazi ancora protagonistiIn un mercato ancora carico di tensione a causa della questione dei dazi, i futures a Wall Street, partiti in gap ribassista all'apertura dei mercati europei, hanno reagito chiudendo in serata in territorio positivo. Il sentiment del mercato è leggermente migliorato grazie al fatto che più di 50 paesi avrebbero la volontà di negoziare con gli USA. Inoltre, le segnalazioni, poi rivelatesi non vere, secondo cui il presidente stesse considerando una pausa di 90 giorni nell'applicazione delle tariffe per tutti i paesi tranne la Cina, hanno contribuito al miglioramento.

In realtà, Trump ha minacciato una nuova tariffa del 50% alla Cina se Pechino non rimuoverà i dazi di ritorsione. Si comincia a parlare di "derivati dei dazi" in gergo finanziario, il che sarebbe comico se non ci fossero turbolenze significative a ogni livello, macro e non. In ogni caso, le price action sembrano cominciare a digerire anche le pessime notizie che arrivano d'oltreoceano, alimentando movimenti erratici ma almeno non in una sola direzione.

VALUTE

Rimane alta la volatilità anche nel nostro mercato. Le coppie più interessanti che coinvolgono il CHF e lo JPY sono sostenute vicino ai massimi, ma non riescono a sfondare, almeno per ora. Qualche spiraglio per una correzione c'è, ma finora si è rivelata assai ridotta. L'EUR/USD è sceso da 1.1040 a 1.0900, ritornando stanotte a 1.0970. La sterlina ha fatto di peggio, cedendo quasi 200 pips e correggendo questa notte.

La valuta britannica resta più debole della moneta unica, orientandosi verso target che, nel medio periodo, potrebbero riportare il Cable a 1.2550 e contro l'Euro a 0.8625, da dove ci aspetteremmo correzioni anche significative. Le valute oceaniche respirano dopo giorni di ribassi impulsivi, a causa del peggioramento dei rapporti tra USA e Cina. Per quanto riguarda il dollaro neozelandese, c'è attesa per la decisione sui tassi della RBNZ, domani, che potrebbe tagliare i tassi al 3.5%.

PETROLIO IN CALO

I future sul greggio WTI hanno invertito i guadagni precedenti e sono scesi a 61 dollari al barile, attestandosi al minimo da aprile 2021, dopo che le speculazioni su una pausa di 90 giorni della nuova politica tariffaria statunitense si sono rivelate false. Preoccupa soprattutto l’elevata volatilità, con timori che l'escalation della guerra commerciale possa frenare la crescita globale e indebolire la domanda di energia.

Ad aumentare l'incertezza, una nuova tariffa del 50% sulle importazioni cinesi se Pechino non riuscirà a revocare i suoi dazi di ritorsione. La scorsa settimana, il WTI ha registrato il suo calo settimanale più importante degli ultimi due anni, in seguito all’aumento del rischio di un rallentamento globale. Nel frattempo, i recenti tagli dei prezzi di Saudi Aramco e l'inaspettato aumento della produzione dell'OPEC+ continuano a pesare sulle prospettive.

TREASURY

Il rendimento del decennale USA è salito di quasi 20 punti base a circa il 4,2% lunedì, rimbalzando dal minimo di 6 mesi poiché i crescenti timori di recessione negli Stati Uniti potrebbero spingere gli investitori a mettere in dubbio la sicurezza dei titoli di Stato come asset rifugio. I dazi statunitensi hanno alimentato le preoccupazioni su una potenziale guerra commerciale globale, poiché altri paesi hanno risposto con misure di ritorsione contro gli Stati Uniti.

Venerdì, la Cina ha risposto con dazi del 34% sui beni americani, mentre l'Unione Europea si è impegnata a introdurre contromisure se i colloqui fallissero. L'aumento del rendimento avviene nonostante siano aumentate le probabilità di taglio dei tassi da parte della Federal Reserve, spinti dalle aspettative di un indebolimento dell'economia.

I future sui fondi federali ora suggeriscono circa il 50% di probabilità di una riduzione del costo del denaro di un quarto di punto nella riunione di maggio e stanno scontando almeno cinque tagli dei tassi nel corso del 2025. Pensate che solo due settimane fa si pensava ad uno o forse due tagli nell’anno.

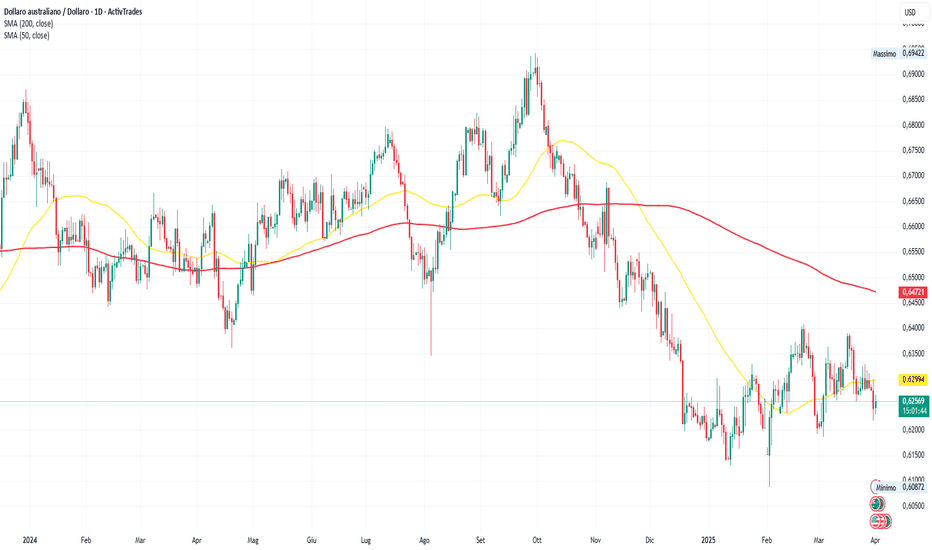

AUSTRALIA, CALA LA FIDUCIA

L'indice di fiducia dei consumatori del Westpac-Melbourne Institute australiano è sceso del 6,0% mese su mese, attestandosi al minimo di sei mesi di 90,1 ad aprile 2025, invertendo un aumento dello 0,4% nel mese precedente e segnando il primo calo da gennaio.

Le opinioni dei consumatori sulle condizioni economiche per i successivi 12 mesi sono crollate del 5,7% a 90,5 e la loro valutazione per i successivi 5 anni è scesa del 3,0% a 98,4. Le aspettative di disoccupazione sono aumentate del 5,1% a 122,9, al di sotto della media di lungo periodo di 129. I numeri confermano la presenza di un crescente disagio tra le famiglie riguardo alle questioni legate alle "tariffe reciproche" lanciate dal presidente degli Stati Uniti Trump.

Saverio Berlinzani

Qualsiasi materiale fornito non tiene conto dell’obiettivo di investimento specifico e della situazione finanziaria di chiunque possa riceverlo. I risultati passati non sono un indicatore affidabile dei risultati futuri. AT fornisce un servizio di sola esecuzione. Di conseguenza, chiunque agisca in base alle informazioni fornite lo fa a proprio rischio.

Le informazioni qui fornite non costituiscono una ricerca di investimento. I materiali non sono stati preparati in conformità ai requisiti legali volti a promuovere l’indipendenza della ricerca di investimento e in quanto tali devono essere considerati come una comunicazione pubblicitaria. Tutte le informazioni sono state preparate da ActivTrades (altresì “AT”).

Le informazioni non contengono una raccolta dei prezzi di AT, né possono essere intese come offerta, consulenza, raccomandazione o sollecitazione ad effettuare transazioni su alcuno strumento finanziario. Non viene fornita alcuna dichiarazione o garanzia in merito all’accuratezza o alla completezza di tali informazioni.

Trump, è strategia o cos'altro?La settimana appena conclusa ha portato con sé grandi discussioni tra gli operatori dei mercati, analisti e commentatori, tutti impegnati a trovare le motivazioni che avrebbero spinto la nuova amministrazione USA ad applicare dazi apparentemente draconiani nei confronti di tutti o quasi i paesi del mondo.

Tutti a dire che il Presidente USA ha demolito la globalizzazione, riproponendo un isolazionismo ingiustificabile, alimentato da un fanatismo senza precedenti. Ma al di là delle opinioni, quel che conta è rilevare i fatti, che ad oggi vedono una tariffa generale del 10% nei confronti di ciascun paese del mondo, in aggiunta a una tariffa del 25% per i produttori di auto che esportano negli USA, più tutta una serie di tariffe reciproche al 50%.

Ciò significa che se un paese applica su un determinato bene un dazio del 20%, gli USA, su quel medesimo bene importato da quel paese, applicheranno un dazio del 10%. A prima vista, una dirompente applicazione di “sanzioni” verso chi in questi anni avrebbe approfittato del silenzio assenso degli USA, in assenza di qualsiasi protesta.

E così gli elettori USA hanno scelto un uomo di rottura, che ha promesso la riduzione del deficit commerciale e del debito pubblico, due spine nel fianco insostenibili nel medio termine, come peraltro hanno più volte ribadito i funzionari della Federal Reserve.

Il neo Presidente, che aveva promesso riforme basate sul rilancio degli USA come produttore (per ridurre il deficit commerciale) attraverso i dazi, e aveva richiesto il taglio dei tassi alla Fed per svalutare il debito pubblico, ha imposto le tariffe che, a prima vista, sono in piena contraddizione con la necessità di tagliare i tassi, in quanto producono un aumento dei prezzi importati che, in fase di resilienza come quella attuale, rischierebbero di portare a un rialzo del costo del denaro, anziché a un ribasso.

Ma non possiamo pensare che Trump non conosca queste dinamiche e chi lo sostiene, secondo noi, pecca di sottovalutazione. La ragione è legata al fatto che, dopo neppure due giorni dall’applicazione, tre paesi del sud-est asiatico, prettamente esportatori e mercantilisti, come Vietnam, Cambogia e Indonesia, hanno dichiarato di voler negoziare con gli USA per azzerare le tariffe all’export americano, cosicché da provocare l’azzeramento delle tariffe ai prodotti di questi tre paesi da parte dell’amministrazione USA, che peraltro ha ovviamente accolto con favore la proposta.

Ciò dovrebbe bastare per instillare qualche forma di dubbio a chi è ancora scettico e fortemente critico, perché gli effetti di questa azione sono probabilmente frutto di una strategia che mira solo a ottenere reciprocità. Si tratta di una strategia ben chiara e che non dovrebbe scandalizzare nessuno, visto che per anni Germania, Italia, Giappone, Cina (e non andiamo oltre), hanno approfittato di tariffe a zero per esportare negli USA, mantenendo tariffe importanti verso i prodotti americani, con conseguenze significative, come l’aver visto centinaia di aziende trasferirsi dagli Stati Uniti in questi paesi, impoverendo la manifattura a stelle e strisce.

Trump fa quello che abbiamo sempre fatto noi in Europa, o Giappone (vi ricordate il dumping giapponese degli anni '90?) e ancor più la Cina che dagli anni 2000 ha incrementato il surplus commerciale in modo abnorme. Da un punto di vista americano, è difficile dare torto a Trump, questo credo che debba essere riconosciuto.

Per contro, non dobbiamo dimenticare i modi da cowboy, ampiamente discutibili, così come una certa arroganza nel porsi di fronte agli interlocutori, che agli occhi di noi europei risuona come una mancanza di rispetto e attenzione. La strategia USA peraltro ha dei rischi che non si possono sottovalutare, in primis la congiuntura economica e la Fed.

Intervistato qualche settimana orsono sullo stato di salute futuro dell’economia, Trump ha dichiarato che ci aspetta un periodo di transizione, il che potrebbe voler dire anche recessione, ergo lo ha messo in conto e ciò (purché sia soft landing) potrebbe non essere malvisto dall’amministrazione USA, che deve svalutare il debito, quindi ha bisogno di tassi più bassi per pagare meno interessi sullo stesso.

Ma la Fed come reagirà? Soprattutto pensando che i cittadini USA sono in larghissima parte coinvolti negli investimenti azionari, molto più che in Europa (basti pensare ai fondi pensione USA), per cui nel caso di ribasso consistente di Wall Street che accadrà? Certamente la Fed taglierebbe il costo del denaro, ma potrebbero anche esserci una fuga di capitali dagli USA e dal dollaro, non possiamo escluderlo a priori.

Per ultimo, uno sguardo al vero obiettivo, secondo noi, di Trump, che vuole reciprocità e dollaro debole, per aggiustare un deficit commerciale fuori controllo. Ci riuscirà? Siamo qui, con i popcorn, sul divano e ci godiamo lo spettacolo.

Saverio Berlinzani

Qualsiasi materiale fornito non tiene conto dell’obiettivo di investimento specifico e della situazione finanziaria di chiunque possa riceverlo. I risultati passati non sono un indicatore affidabile dei risultati futuri. AT fornisce un servizio di sola esecuzione. Di conseguenza, chiunque agisca in base alle informazioni fornite lo fa a proprio rischio.

Le informazioni qui fornite non costituiscono una ricerca di investimento. I materiali non sono stati preparati in conformità ai requisiti legali volti a promuovere l’indipendenza della ricerca di investimento e in quanto tali devono essere considerati come una comunicazione pubblicitaria. Tutte le informazioni sono state preparate da ActivTrades (altresì “AT”).

Le informazioni non contengono una raccolta dei prezzi di AT, né possono essere intese come offerta, consulenza, raccomandazione o sollecitazione ad effettuare transazioni su alcuno strumento finanziario. Non viene fornita alcuna dichiarazione o garanzia in merito all’accuratezza o alla completezza di tali informazioni.

RIASSUNTO DELLA SETTIMANA: 31- 4 aprileRiassunto della settimana 31-4 aprile:

- La Banca Centrale Australiana mantiene i tassi invariati al 4,10%

- Il tasso di disoccupazione USA sale al 4,2%

- I dati Non Farm Payroll battono le aspettative a rialzo

- Brusca frenata nel mese di marzo per il settore dei servizi USA

- L'inflazione Europea Core rallenta al 2,4%

Andamento delle valute:

- USD è stata la top perfomer della settimana

- AUD è stata la valuta più debole della settimana

Approfondimento:

BORSE EUROPEE:

I dazi imposti da Donald Trump fanno crollare le Borse europee, con Milano che è stata la peggiore d’Europa.

Per Piazza Affari quella di venerdì è stata una delle giornate peggiori negli ultimi 30 anni: l’indice Fitse Mib ha registrato un calo del 6,5%, con picchi negativi che sono andati oltre il 7%.

TESLA, può perdere un altro 60% e restare rialzista Chart di Capital.Com

Il settore automotive è probabilmente tra i più complessi da maneggiare in questo periodo.

Si intrecciano aspetti macroeconomici, geopolitici legati all'adozione di dazi commerciali e anche puramente politici nel caso specifico di Tesla.

Il settore automobilistico sarà duramente colpito dai dazi fissati a livello del 25%.

Ricordo che la punizione tocca tutte le automobili e componentistica importate in America, quindi non prodotta internamente salvo qualche eccezione.

Morningstar stima che, ad esempio, i produttori di componentistica originale subiranno un impatto sul loro fair value tra il 20% ed il 30%.

Riguardo invece i produttori mondiali di automobili, sembra che l'impatto non sarà drammatico per il fatto che già le quotazioni risultano parecchio sacrificate, sempre rispetto al fair value.

Anche Tesla, ovviamente, è toccata dai dazi sebbene in modo comparativamente minore rispetto ai competitors.

Questo è possibile perché in relazione alle auto vendute in America, Tesla produce in loco gran parte delle componenti.

Resta invece esposta per quel che riguarda le materie prime, acciaio ed alluminio, che comunque è costretta ad importare.

Dunque, assodato che c'è un aumento dei costi di produzione, ciò che fa la differenza a valle è la capacità dei singoli produttori di trasferirli al cliente finale.

Quindi i bilanci risultano impattati nella misura in cui si deficita in pricing power.

Ad esempio Ferrari, notoriamente dotato di questo potere, ha già annunciato che aumenterà i prezzi di listino per il mercato americano nella stessa misura dei dazi.

Addirittura, questo sì che è pricing power, sulle auto già commissionate ma ancora non consegnate.

Se Tesla risulta meno esposta ai dazi rispetto ai competitors, restano comunque delle difficoltà specifiche.

La spina nel fianco attualmente è nella difficoltà a consegnare i veicoli.

È un problema che si trascina dal 2024 anno in cui già non era riuscita a rispettare le promesse.

Quest'anno sembra non sarà diverso, nonostante i proclami di Musk.

Il primo trimestre si è chiuso ancora in difficoltà e, anche nell'ipotesi non suffragata dagli esperti che tutto filerà liscio in termini di capacità produttiva, ciò non salverà l'azienda dal chiudere l'anno ancora una volta con minori consegne rispetto a quanto preventivato.

A onor del vero, una delle motivazioni della sotto performance del Q1 2025 è nell'attesa del nuovo modello low cost di uno dei modelli più attesi.

La Model Y subirà una modifica negli allestimenti che se gli utenti percepiranno come non sostanziali potrà essere un boomerang per i conti dell'azienda.

Inoltre citiamo il calo di immagine accusato dal brand in relazione sia alle posizioni assunte dal fondatore Elon Musk come responsabile dell'efficienza nella componente governativa del presidente Trump che per l'appoggio politico offerto alle forze di estrema destra in Europa.

Nonostante tutto la quotazione del titolo sembra essere mediamente in linea con il suo fair value in relazione al quale ci ha abituato a mostrare scostamenti notevoli, sia in giù che in su.

Il mercato ha inizialmente premiato il titolo, in considerazione delle aspettative legate all'appoggio dato da Musk a Trump durante la campagna elettorale, producendo uno scollamento delle quotazioni rispetto al fair value (all'epoca mediamente tra gli analisti 210$) di circa 130%

Peccato che poi il mercato ci ha ripensato riprendendosi tutto e producendo un calo di oltre il 50% fino alle quotazioni attuali.

Comunque, a dispetto del severo calo di inizio 2025 il titolo rimane saldamente in trend rialzista di lungo periodo

Questo possiamo desumerlo dall'analisi delle onde, facendo riferimento alla teoria di Dow, visto che i prezzi sono ancora molto distanti dal precedente minimo relativo di lungo periodo in area $100 da cui dista un clamoroso 60% dai prezzi attuali.

Intanto i prezzi hanno arrestato il calo recente esattamente al contatto con la trendline rialzista di lungo periodo fornendo, per adesso, un importante segnale tecnico da cui ragionare

Il movimento ribassista è da leggersi anche come pullback su un ampio testa e spalle che ha prodotto l'allungo “politico” del titolo.

Il contatto sulla trendline ha prodotto sul settimanale due hammer appaiati.

Sul grafico giornaliero invece il movimento è avvenuto con un pattern di doppio minimo che, dopo il suo breakout, ha prodotto un allungo dei prezzi canonico

Adesso i prezzi hanno formato un canale rialzista che potrà essere utilmente monitorato per essere guidati nel breve termine.

Si potrà tollerare anche l'abbandono dal basso di questo canale ma sarà fondamentale monitorare la tenuta della trendline di lungo periodo.

Con un occhio vigile alle false rotture.

Crollo dell'equity e panico sui mercatiI mercati europei, insieme agli altri indici globali nella regione Asia-Pacifico e ai futures statunitensi, sono crollati giovedì dopo che il presidente Trump ha annunciato tariffe più alte del previsto. Questo ha alimentato i timori di un conflitto commerciale prolungato e di un rallentamento economico globale.

Trump ha deciso di applicare una tariffa globale del 10% e, in aggiunta, i dazi reciproci. Questo significa che se un paese adotta una tariffa nei confronti degli USA del 20%, l’America ne applicherà una della metà, ovvero il 10%. Le tariffe totali sulla Cina ora si attestano al 54%, mentre l'UE e il Giappone devono affrontare imposte elevate rispettivamente del 20% e del 24%. A ciò si deve aggiungere una tariffa del 25% nei confronti di tutte le importazioni di auto dall’estero.

USDINDEX A PICCO

L'indice del dollaro è sceso sotto quota 101 giovedì, raggiungendo il livello più basso in quasi sei mesi, mentre il mercato è entrato in tensione in seguito alle radicali misure tariffarie del presidente Donald Trump. Mercoledì sera, Trump ha annunciato un pacchetto tariffario completo volto a rimodellare le relazioni commerciali degli Stati Uniti.

Le misure includono una tariffa di base del 10% su tutte le importazioni, con aliquote più elevate per i principali partner commerciali, come la Cina (34%), l'Unione Europea (20%) e il Giappone (24%). Inoltre, una tariffa del 25% su tutte le automobili prodotte all'estero è entrata in vigore immediatamente.

Nel frattempo, i nuovi dati economici hanno dipinto un quadro misto. Il rapporto ADP ha mostrato un aumento di 155.000 posti di lavoro nel settore privato più forte del previsto per marzo, superando le previsioni. Tuttavia, il rapporto JOLTS ha rivelato che le posizioni vacanti sono scese a 7,57 milioni, segnalando un potenziale rallentamento del mercato del lavoro. Gli investitori stanno ora rivolgendo la loro attenzione al rapporto sulle buste paga non agricole di venerdì, che potrebbe fornire ulteriori informazioni sulla prossima mossa politica della Federal Reserve.

ISM PMI USA IN NETTO CALO

L'ISM Services PMI è sceso bruscamente a 50,8 a marzo 2025 da 53,5 a febbraio, ben al di sotto delle previsioni di 53. Si è trattato dell'espansione più debole nel settore dei servizi dal giugno dell'anno scorso. I nuovi ordini e le scorte si sono contratti così come l'occupazione.

"Questo mese si è registrato un aumento significativo nel numero di intervistati che hanno segnalato aumenti dei costi dovuti all'attività tariffaria. Nonostante un aumento nei commenti sugli impatti tariffari e le preoccupazioni continue sui dazi e sul calo della spesa governativa, si è registrato un equilibrio ravvicinato nel sentiment a breve termine", ha affermato Steve Miller, presidente dell'ISM Services Business Survey Committee.

USA DEFICIT COMMERCIALE ANCORA SUI MASSIMI

Il deficit commerciale degli Stati Uniti si è ridotto a 122,7 miliardi di dollari a febbraio 2025 da un massimo record di 130,7 miliardi a gennaio e rispetto alle previsioni di un deficit di 123,5 miliardi. Il deficit dei beni è sceso di 8,8 miliardi a 147 miliardi mentre il surplus di servizi si è ridotto di 0,8 miliardi a 24,3 miliardi.

Le esportazioni sono aumentate del 2,9% a 278,5 miliardi di dollari, principalmente a causa di oro non monetario, autovetture, accessori per computer, camion, autobus e aerei civili. D'altro canto, le vendite di olio combustibile, trasporti e beni e servizi governativi sono diminuite.

Nel frattempo, le importazioni sono rimaste pressoché invariate, vicine ai livelli record di 401,1 miliardi dopo l'impennata del mese scorso guidata dall'anticipazione di imminenti tariffe. Le importazioni sono diminuite per oro non monetario e aerei civili, compensando i maggiori acquisti di telefoni cellulari e altri beni per la casa, preparati farmaceutici e computer. Il disavanzo commerciale degli Stati Uniti si è ridotto con Cina, Svizzera e Canada, ma è aumentato con UE, Messico e Vietnam.

RENDIMENTI IN DISCESA

Il rendimento del Bund tedesco a 10 anni è sceso al 2,65%, il livello più basso in circa un mese, poiché l’annuncio relativo all’applicazione dei dazi ha innescato un'ampia fuga dagli asset di rischio verso gli asset rifugio e ha aumentato le preoccupazioni per il suo impatto sull'economia globale.

L'Unione europea dovrà affrontare tariffe totali fino al 20%, spingendo la presidente della Commissione europea Ursula von der Leyen ad avvertire che le misure avrebbero inferto "un duro colpo" all'economia globale. Ha anche confermato che l'UE starebbe preparando delle contromisure. Oltre il 20% delle esportazioni dell'Unione europea vanno negli Stati Uniti e la Germania sarà uno dei paesi più colpiti.

I trader stanno ora scontando una probabilità di quasi il 90% di un taglio del tasso di 25 punti base da parte della BCE ad aprile, con aspettative per il tasso di deposito che scenderà all'1,82% entro dicembre, in calo rispetto alle precedenti stime dell'1,9% e all'attuale 2,5%. Anche i rendimenti obbligazionari in Francia e Italia sono scesi rispettivamente al 3,4% e al 3,8%.

PREZZI ALLA PRODUZIONE IN CRESCITA

I prezzi alla produzione industriale nell'area dell'euro sono aumentati dello 0,2% su base mensile a febbraio 2025, dopo un aumento rivisto al ribasso dello 0,7% e superando le previsioni di mercato dello 0,1%. Le pressioni sui prezzi si sono allentate in diverse categorie, tra cui energia, beni strumentali, beni di consumo durevoli e beni di consumo non durevoli.

Tuttavia, i prezzi dei beni intermedi sono aumentati a un ritmo leggermente più rapido dello 0,4%, rispetto allo 0,3% del mese precedente. Su base annua, l'inflazione dei prezzi alla produzione è salita al 3,0% a febbraio, il livello più alto da marzo 2023.

Buona giornata!

Saverio Berlinzani

Qualsiasi materiale fornito non tiene conto dell’obiettivo di investimento specifico e della situazione finanziaria di chiunque possa riceverlo. I risultati passati non sono un indicatore affidabile dei risultati futuri. AT fornisce un servizio di sola esecuzione. Di conseguenza, chiunque agisca in base alle informazioni fornite lo fa a proprio rischio.

Le informazioni qui fornite non costituiscono una ricerca di investimento. I materiali non sono stati preparati in conformità ai requisiti legali volti a promuovere l’indipendenza della ricerca di investimento e in quanto tali devono essere considerati come una comunicazione pubblicitaria. Tutte le informazioni sono state preparate da ActivTrades (altresì “AT”).

Le informazioni non contengono una raccolta dei prezzi di AT, né possono essere intese come offerta, consulenza, raccomandazione o sollecitazione ad effettuare transazioni su alcuno strumento finanziario. Non viene fornita alcuna dichiarazione o garanzia in merito all’accuratezza o alla completezza di tali informazioni.

I livelli di oggi del Morning Trading ShowOggi Stefano Serafini vede un S&P500 con zona di vendita in area 5600 e zona di supporto ina rea 5500; se dovesse scendere sotto area 5490 potrebbe arrivare in area 5450. Sopra area 5610 potrebbe andare a rialzo; se dovesse toccare l’area del 5575 ci potrebbero essere dei venditori.

DATI ADPIl piano di Trump sta funzionando?

L'ADP mostra il più grande balzo dei posti di lavoro nel settore manifatturiero negli Stati Uniti dall'ottobre 2022.

Dopo il rapporto "debole" del mese scorso, l'occupazione ADP mostra che l'economia statunitense ha aggiunto 155 mila posti di lavoro a marzo...più dei 120 mila previsti e quasi il doppio dei 77 mila aggiunti a febbraio.

Il presidente Donald Trump è pronto a svelare i nuovi dazi.

Trump dovrebbe dettagliare i nuovi dazi sulle merci importate negli Stati Uniti in un evento al Rose Garden alle 22:00 ore italiane.

2 Aprile Liberation Day: Guerra USA-Europa Impatto sul Forex

Salve, sono il Trader Forex Andrea Russo e oggi voglio parlarvi di un evento che sta scuotendo i mercati globali: la guerra dei dazi tra Stati Uniti ed Europa.

Domani, 2 aprile, entreranno in vigore i nuovi dazi americani, ribattezzati "Liberation Day" dal presidente Donald Trump. Questi dazi, che includono tariffe del 25% su acciaio, alluminio e automobili, mirano a riequilibrare il deficit commerciale degli Stati Uniti. Tuttavia, l'Europa non è rimasta a guardare. Ursula von der Leyen, presidente della Commissione Europea, ha dichiarato che l'Europa non ha iniziato questo scontro, ma è pronta a difendere i propri interessi con un piano forte di contromisure2.

La tensione tra le due potenze economiche ha già avuto un impatto significativo sui mercati. Le borse europee hanno registrato perdite consistenti, con Milano che ha bruciato 16,4 miliardi di euro. L'Europa ha risposto con tariffe su prodotti americani strategici, come whisky, motociclette e legname, e sta valutando ulteriori misure per proteggere le proprie industrie4.

Impatto sul Forex

Questa guerra commerciale avrà ripercussioni dirette sul mercato Forex. Ecco cosa aspettarsi:

Rafforzamento del Dollaro Americano (USD): I dazi protezionistici tendono a rafforzare il dollaro, poiché riducono la domanda di valute estere per le importazioni. Inoltre, l'aumento dei prezzi potrebbe spingere la Federal Reserve a rivedere la propria politica monetaria, aumentando i tassi di interesse.

Volatilità delle Valute Europee: L'euro (EUR) potrebbe subire pressioni ribassiste a causa delle incertezze economiche e delle contromisure europee. Anche valute come la corona svedese (SEK) potrebbero essere influenzate negativamente.

Opportunità per i Trader: La volatilità generata da queste tensioni offre opportunità per i trader Forex. Movimenti significativi nei tassi di cambio possono essere sfruttati con strategie di trading a breve termine, ma è fondamentale adottare una gestione del rischio rigorosa.

Conclusione

La guerra dei dazi tra Stati Uniti ed Europa rappresenta una sfida significativa per l'economia globale e il mercato Forex. Domani sarà una giornata cruciale, e i trader dovranno monitorare attentamente gli sviluppi per adattare le proprie strategie. Come sempre, consiglio di fare le proprie analisi e di operare con prudenza.

Buon trading a tutti!

Non si placa la tensioneContinua la tensione sui mercati, generata dalla guerra commerciale e da dati USA ostinatamente positivi, che influenzano soprattutto i mercati azionari. Le risposte agli USA e alle minacce del Presidente relative alle tariffe doganali non sono tardate ad arrivare, con Cina, Giappone e Corea del Sud che hanno deciso di opporsi congiuntamente ai dazi statunitensi.

I tre paesi hanno infatti concordato di aprirsi al libero scambio, con Giappone e Corea che importeranno materie prime per semiconduttori dalla Cina, mentre la Cina acquisterà chip da Giappone e Corea. Tutti e tre i paesi hanno concordato di mantenere fluida la catena di approvvigionamento e hanno confermato la nascita di un accordo di libero scambio in risposta alle tariffe più elevate promesse dal Presidente Trump.

WALL STREET REGGE

I timori di recessione globale, in apertura di giornata, ieri, hanno schiacciato Wall Street mentre i dazi di Trump avevano inizialmente innescato un calo del mercato azionario. Nel frattempo, l'S&P 500 affronta il suo peggior trimestre dagli anni '80. Del resto, la statistica non mente, e gli anni post elezioni USA sono sempre assai incerti.

I tre indici americani hanno poi, in serata, recuperato e hanno comunque chiuso leggermente positivi. Tecnicamente, la fase di distribuzione è ancora nel pieno del suo momentum ribassista e non si possono escludere ulteriori approfondimenti con obiettivi posti a 5.400 per l’S&P, 40.660 per il Dow e 18.310 per il Nasdaq.

VALUTE

Nervosismo sul mercato dei cambi, con alta volatilità di breve senza però che vi siano stati movimenti eclatanti da un punto di vista percentuale. C’è incertezza e le price action sono lo specchio di tale condizione. EurUsd su e giù tra 1.0790 e 1.0850 così come il Cable e UsdJpy, stabili in 50-60 pips di movimento.

Debolezza invece per le oceaniche che sono state colpite in condizioni di risk off, specie nei cross come NzdChf e AudChf. Il franco svizzero, dopo un inizio caratterizzato da rialzi contro euro, ha ripiegato. Vedremo nelle prossime ore, specialmente alla luce dei dati sul mercato del lavoro che usciranno più avanti in settimana e dei PMI.

RENDIMENTI DEI TITOLI DI STATO USA

Il rendimento del Treasury Note statunitense a 10 anni è sceso di circa 6 punti base al di sotto del 4,2%, avvicinandosi al minimo di quattro settimane. Le preoccupazioni per l'impatto della guerra commerciale sull'economia globale persistono, con nuove tariffe reciproche sulle importazioni statunitensi, tra cui un'imposta del 25% sulle auto, destinate a entrare in vigore domani 2 aprile.

Rimane l'incertezza sulla portata delle imposte, poiché il presidente Trump ha affermato che si applicherebbero ampiamente a tutti i paesi, mentre i rapporti suggeriscono che sta spingendo i consulenti ad adottare una posizione commerciale più aggressiva. Nel frattempo, i trader si preparano per i dati economici chiave, tra cui il rapporto sull'occupazione e gli ISM PMI in uscita a breve, che forniranno ulteriori informazioni sulle condizioni del mercato del lavoro e sulle prestazioni del settore privato. Il rendimento del Treasury rimane pressoché invariato per marzo, ma è sceso di circa 30 punti base per il trimestre.

GERMANIA, CPI MISTI

L'inflazione dei prezzi al consumo in Germania è rallentata al 2,2% a marzo 2025, segnando il tasso più basso da novembre 2024 e allineandosi alle aspettative del mercato. Questo calo è stato principalmente guidato da un forte rallentamento dell'inflazione dei servizi, che è scesa al 3,4% dal 3,8% di febbraio, insieme a un ulteriore calo dei costi energetici, che sono scesi del 2,8% rispetto a un calo dell'1,6% nel mese precedente.

Tuttavia, l'inflazione alimentare è aumentata leggermente al 2,9%, rispetto al 2,4%. Anche l'inflazione core, che esclude alimentari ed energia, è rallentata al 2,5%, il tasso più basso da giugno 2021. Su base mensile, i prezzi al consumo sono aumentati dello 0,3% a marzo, dopo un aumento dello 0,4% a febbraio.

RBA, TASSI INVARIATI

La Reserve Bank of Australia (RBA) ha mantenuto i tassi fermi al 4,1% durante la riunione di aprile, dopo un taglio di 25 punti base nella riunione di febbraio, in linea con le aspettative del mercato. Il Consiglio ha osservato che la politica monetaria è ben posizionata per rispondere agli sviluppi internazionali se dovessero avere implicazioni materiali per l'attività e l'inflazione australiane.

La banca centrale ha espresso crescente fiducia che l'inflazione si stia muovendo in modo sostenibile verso l’intervallo obiettivo del 2-3%. Tuttavia, la RBA ha anche evidenziato una prospettiva economica incerta sia per l'attività interna che per l'inflazione. A livello globale, i rischi rimangono significativi, guidati da incertezze geopolitiche ed economiche.

Buona giornata!

Saverio Berlinzani

Qualsiasi materiale fornito non tiene conto dell’obiettivo di investimento specifico e della situazione finanziaria di chiunque possa riceverlo. I risultati passati non sono un indicatore affidabile dei risultati futuri. AT fornisce un servizio di sola esecuzione. Di conseguenza, chiunque agisca in base alle informazioni fornite lo fa a proprio rischio.

Le informazioni qui fornite non costituiscono una ricerca di investimento. I materiali non sono stati preparati in conformità ai requisiti legali volti a promuovere l’indipendenza della ricerca di investimento e in quanto tali devono essere considerati come una comunicazione pubblicitaria. Tutte le informazioni sono state preparate da ActivTrades (altresì “AT”).

Le informazioni non contengono una raccolta dei prezzi di AT, né possono essere intese come offerta, consulenza, raccomandazione o sollecitazione ad effettuare transazioni su alcuno strumento finanziario. Non viene fornita alcuna dichiarazione o garanzia in merito all’accuratezza o alla completezza di tali informazioni.

DOLLAR INDEX, long con ripresa dei volumi Chart di Capital.Com

Era stato segnalato un pattern di doppio minimo che tuttora risulta validato ed attivo per il suo percorso verso il target

Sul grafico giornaliero i prezzi stanno abbozzando un pullback sulla mediana del canale laterale di medio periodo.

Questo potrebbe essere un interessante pattern che potrebbe portare il doppio minimo a target.

Sul grafico a 4 ore invece abbiamo la nascita di un nuovo canale rialzista all'interno di quale stiamo assistendo all'abbandono della sua parte bassa da parte dei prezzi.

I volumi sono in espansione, si può costruire un long con le caratteristiche evidenziate nel grafico.

Leonardo... Ciao a tutti.

Leonardo beneficia delle voci di spesa degli stati membri UE sul settore della difesa.

ed è tra i leader europeo della progettazione, produzione e commercializzazione di sistemi di difesa Aerospaziale. Il fatturato per famiglia di prodotti e servizi è ripartito come segue: - sistemi di difesa (45,5%): armi, radar, ecc.; - elicotteri (28,7%): civili e militari; - attrezzature aeronautica (17,8%): aerei, ecc

Sul grafico:

ha un gap di continuazione a 32€

i un gap di esaurimento a 39€ che è una figura che si chiude statisticamente vicino.

un altra figura che potrebbe disegnare è il doppio massimo

in questo caso il guadagno sarebbe 4€

mentre la chiusura del gap più lontano è frutterebbe a target 14€.

Con questo rapporto profitto/rischio, ritengo vantaggioso la strategia short.

La strategia short che propongo richiede di essere attenzionata almeno ogni 4/5 ore, per contenere il rischio di una ripartenza.

Non lo faccio quasi mai, stavolta provo e condivido alcuni appunti con chi vuole leggerli o criticarli. sono personali e spero comprensibili anche a voi. . analisi ad un ora dal 21 marzo alle prime 2 candele del fino alle ore 11 del 28.

Azione stabile nel range 46.2 45.2 dalle 14 del 24 alle 10 del 25 (5 candele orarie) scende fino a 44.3 per tornare nel range standard. gli indicatori accumulazione distribuzione e MACD sono attualmente neutri. L indice di volatilità passato long dalle 9 del 26, sembra degradarsi e tornare short sotto 45.6

le analisi servono solo per avere riferimento sulle nostre decisioni se il mercato ci va contro.

un caro saluto. Luca.

«L'esperienza è una buona scuola. Ma le sue rette sono più alte.» (Heinrich Heine)

Eur/Usd: Ripartenza da 1,0800Se queste mie analisi ti sono utili ti prego di mettere un LIKE/BOOST all' articolo e seguire questo profilo.

Questo mi permetterà di continuare a fare questo lavoro gratuito.

Buongiorno a tutti,

eccomi qui come sempre per l'analisi settimanale.

Quest'oggi andiamo sul cambio Eur/Usd.

La coppia chiude la settimana con la tenuta di area 1,0800 e una price action interessante se osserviamo un time frame daily/4h.

Dopo il grande boost rialzista dei primi di marzo il mercato aveva visto una fase di ritracciamento che pare essersi fermata proprio sul livello chiave citato poco sopra ( 1,0800 ) e da qui ha mostrato un trigger classico della mia metodologia di trading ovvero un F.T.W. Power rialzista.

Da un punto di vista operativo solo ritorni sotto 1,0750 potrebbero far continuare la fase di ritracciamento ( e quindi di debolezza ) ad estendersi fino a zona 1,0630/1,0600.

Gli obiettivi rialzisti di prezzo li possiamo trovare primariamente a 1,0930 e poi in estensione a 1,1000.

Anche per oggi è tutto, vi auguro una buona domenica e un buon TRADING SIMPLE!

Come scegliere il time frame giusto per la tua strategia? Questa settimana per quanto riguarda l’articolo di educazione andremo a parlare del “time frame” all’interno del trading e del perchè questo varia da trader a trader in base alla propria strategia.

Il time frame o lasso temporale è importante in quanto più andiamo ad allungare l’arco temporale da utilizzare per la nostra analisi, tanto più le nostre analisi copriranno un arco decisamente più ampio, questo avviene soprattutto se si vuole effettuare un qualche tipo di investimento a lungo termine. Mentre se vogliamo effettuare degli investimenti di breve durata andremo ad utilizzare un time frame di breve periodo.

Le dinamiche all’interno del mercato non cambiano, se si utlizza un timeframe più ampio rispetto ad uno più breve, sappiamo che in entrambi i casi succedono le medesime dinamiche; questo perchè si dice che il mercato è “frattale”, ovvero ci sono determinate schematiche che si ripetono su un timeframe a 1 minuto ed avvengono allo stesso modo su timeframe settimanali o mensili.

Solitamente i time frame si dividono in:

- Time frame Mensili, Settimanale o Giornaliero per chi effettua analisi di lungo termine

- Time frame a 4 ore e 1 ora per chi effettua analisi di medio lungo termine

- Time frame a 30 minuti e 15 minuti per che effettua operazioni della durata di 24 ore

- Time frame a 5 minute e 1 minuti per chi effettua operazioni di brevissimo termine.

Sicuramente quello che dobbiamo tenere a mente è che ogni time frame qui elencato ha un peso di rilevanza diverso, in quanto un se utilizziamo il Settimanale o Giornaliero, le candele avranno un’incidenza decisamente più elevata rispetto ad una candela di 5 minuti.

Quindi possiamo decisamente affermare che il time frame, all’interno di una strategia di trading è decisamente una variabile fondamentale.

Quali sono i pro e i contro di operare con dei time frame che permettono di operare con una strategia intraday/giornaliera? Per quanto riguarda questa strategia si utilizzano solitamente archi temporali di analisi che vanno dai 5 minuti a 1 ora. Questo utilizzo ci da sicuramente modo di monitorare determinate condizioni di mercato che non possono essere viste in un timeframe più ampio; pertanto, avremo dei backtest con una maggiore precisione, più dettagli e solitamente le posizioni vengono chiuse nell’arco della stessa giornata.

Mentre il contro di lavorare con tale timeframe è sicuramente poter vedere molti movimenti che possono darci diverse bias di mercato.

Un esempio è qui di sotto in cui possiamo vedere diverse formazioni e schematiche di mercato.

Quali sono invece i pro e i contro dell’utilizzo di un timeframe Giornaliero? In questo caso su una tipologia di trading che, come già menzionato, avrà delle posizioni che possono durare più di 24 ore e hanno una visione a lungo termine. Uno dei vantaggi è che questo lasso temporale è sicuramente più “pulito” rispetto ai timeframe di breve periodo in quanto avremo meno “rumore” ovvero meno formazioni costanti di bias di mercato, dato che è meno influenzato dalle oscillazioni dei prezzi, quindi sicuramente ci permette di trovare i punti chiave in cui possiamo avere determinati movimenti e reazioni del prezzo.

Il timeframe Mensile, Settimane o Giornaliero ci viene utile utilizzarlo quando vogliamo testare una nostra strategia su uno storico decisamente più ampio e ci aiuta a capire come in passato potrebbe aver performato quella nostra strategia nel corso degli anni.

Il punto a sfavore di questi timeframe è che non sappiamo come i prezzi si siano effettivamente mossi all’interno di una singola candela e potremmo riscontrare possibili problemi in termini di posizionamento di take profit e stop loss che siano quanto più precisi possibili.

Nel grafico qui di sotto possiamo vedere come sia decisamente più comprensibile capire quali possano essere punti più sensibili al prezzo con una prospettiva a lungo termine

CONCLUSIONI

Possiamo concludere dicendo che il timeframe è puramente discrezionale e varia in basa alla strategia di ogni singola persona. Sicuramente andrebbero fatti dei test su diversi timeframe per capire se una strategia possa essere performante o meno. Quindi vanno fatte valutazioni e backtest per capire quanto sia applicabile o meno.

Il materiale fornito in questo contesto non è stato redatto secondo i requisiti legali destinati a promuovere l’indipendenza della ricerca in materia di investimenti e, pertanto, è considerato una comunicazione di marketing. Non è soggetto a divieti di negoziazione prima della divulgazione della ricerca d’investimento, ma non cercheremo di trarne vantaggio prima di fornirlo ai nostri clienti.

Pepperstone non garantisce che le informazioni qui fornite siano accurate, aggiornate o complete e pertanto non dovrebbero essere considerate come tali. Queste informazioni, provenienti da terzi o meno, non devono essere interpretate come una raccomandazione, un’offerta di acquisto o vendita, o una sollecitazione all’acquisto o vendita di alcun titolo, prodotto finanziario o strumento, né come invito a partecipare a una specifica strategia di trading. Non tengono conto della situazione finanziaria o degli obiettivi d’investimento dei lettori. Consigliamo a chiunque legga questo contenuto di cercare una consulenza personale. La riproduzione o la ridistribuzione di queste informazioni non è consentita senza l’approvazione di Pepperstone.

I livelli di oggi del Morning Trading ShowOggi Stefano Serafini vede un S&P500 con zona di vendita in area 5750; sotto area 5715 si imposterebbe a ribasso con zona di rimbalzo in area 5700. Sopra area 5760 potrebbe andare a rialzo fino in area 5775. Se dovesse superare area 5780 andrebbe totalmente in positivo.

HOUSING USAIl reddito familiare medio necessario per acquistare la casa a prezzo medio in vendita negli Stati Uniti (124.000 €) è ora superiore del 57% rispetto all'attuale reddito familiare medio (79.000€).

Questo è il mercato immobiliare più inaccessibile della storia per le famiglie americane.

Le borse americane pagano l’ennesimo annuncio sui dazi di Donald Trump: questa volta il presidente americano ha deciso di imporre una tariffa del 25% su tutte le auto importate nel Paese.

I dazi saranno permanenti ed entreranno in vigore il 2 aprile.

Le buone notizie per gli Usa arrivano invece dall’economia.

Il pil del quarto trimestre del 2024 è stato rivisto al rialzo al 2,4%, meno del 3,1% precedente ma più del 2,3% atteso.

Buon trading a tutti

Trump, ancora daziGiornata negativa per Wall Street, con l'S&P 500 che è sceso dell’1.2%, mentre il Nasdaq è crollato dell’1.8% e il Dow Jones ha cancellato i guadagni iniziali per aggirarsi intorno allo zero, spinto da una svendita nel settore tecnologico. I titoli megacap hanno visto bruschi cali, con Nvidia in calo del 4,7%, Tesla in calo del 3,9% e Amazon, Meta e Alphabet che hanno perso tutte l'1,2% all'1,4%. Apple (-0,2%) e Microsoft (-0,4%) non hanno fatto meglio.

Il sentiment rimane negativo, poiché persistono le preoccupazioni sulla guerra commerciale in corso, con gli operatori ancora in attesa di ulteriori chiarimenti sui dazi reciproci che entreranno in vigore il 2 aprile. Tutto ciò ha prevalso rispetto anche ai positivi dati Usa, sugli ordini di beni durevoli, usciti decisamente sopra le attese.

Nella notte poi, I mercati azionari asiatici sono scesi dopo che Trump ha annunciato un dazio del 25% su tutte le importazioni di auto a partire dalla prossima settimana. Le case automobilistiche giapponesi e sudcoreane sono state tra le più colpite, con forti perdite per Toyota, Honda, Subaru, Hyundai e Kia. Anche i titoli tecnologici hanno dovuto affrontare pressioni di vendita, seguendo il calo notturno dei giganti tecnologici statunitensi.

VALUTE

L'indice del dollaro è sceso sotto quota 104,5 giovedì, riducendo i guadagni della sessione precedente, dopo le dichiarazioni di Trump che hanno riportato l’avversione al rischio sui mercati. Il presidente ha annunciato un dazio del 25% su tutte le auto e i camion leggeri importati, che entrerà in vigore il 2 aprile, insieme a dazi reciproci sulle nazioni con imposte sui beni statunitensi, misure che si è impegnato a mantenere per tutto il suo secondo mandato.

L'escalation della guerra commerciale ha scatenato timori di una crescita economica statunitense più lenta e di rinnovate pressioni inflazionistiche, La fiducia dei consumatori statunitensi è scesa al livello più basso in oltre quattro anni, aggiungendo preoccupazioni. L’attesa ora si sposta verso il rapporto sull'indice dei prezzi PCE di venerdì, la misura dell'inflazione preferita dalla Fed.

ORDINI BENI DUREVOLI

I nuovi ordini di beni durevoli prodotti negli Stati Uniti sono aumentati inaspettatamente di 2,7 miliardi di dollari, ovvero dello 0,9% su base mensile a 289,3 miliardi a febbraio 2025, dopo un balzo rivisto al rialzo del 3,3% a gennaio e superando le previsioni di un calo dell'1%. Le attrezzature per i trasporti hanno guidato l'aumento, Gli ordini sono aumentati anche per macchinari (0,2%), prodotti in metallo lavorati (0,9%), computer e correlati (1,1%) e apparecchiature elettriche, elettrodomestici e componenti (2%).

Al contrario, gli ordini di beni strumentali sono diminuiti dell'1,5%. Nel frattempo, gli ordini di beni strumentali non per la difesa, esclusi gli aeromobili, sono diminuiti dello 0,3% a febbraio, il primo calo in quattro mesi, dopo un guadagno rivisto al rialzo dello 0,9% a gennaio e peggiore delle previsioni di un aumento dello 0,2%. L'incertezza che circonda le tariffe sta probabilmente rendendo le aziende esitanti ad aumentare la spesa per le attrezzature.

UK, CALA L’INFLAZIONE

Il tasso di inflazione annuale nel Regno Unito è sceso al 2,8% a febbraio 2025 dal 3% di gennaio, al di sotto delle aspettative di mercato del 2,9%, sebbene in linea con le previsioni della Banca d'Inghilterra. Il maggiore contributo al ribasso è arrivato dai prezzi dell'abbigliamento, che sono diminuiti per la prima volta da ottobre 2021. L'inflazione è diminuita anche nel settore ricreativo e culturale, nonché nell'edilizia abitativa e nelle utenze, compresi gli affitti.

Al contrario, l'inflazione alimentare è rimasta invariata al 3,3% e i prezzi sono aumentati più rapidamente per i trasporti ,ristoranti e hotel. Nel frattempo, l'inflazione dei servizi è rimasta stabile al 5%. Il tasso di inflazione core annuale è sceso al 3,5% dal 3,7%. Rispetto al mese precedente, l'indice dei prezzi al consumo è aumentato dello 0,4%, rimbalzando da un calo dello 0,1% ma non raggiungendo l'aumento previsto dello 0,5%.

SALE IL RAME

I future sul rame sono saliti oltre i 5,20 dollari per libbra mercoledì, raggiungendo un nuovo massimo storico tra le segnalazioni secondo cui il presidente degli Stati Uniti Donald Trump imporrà tariffe sulle importazioni di rame entro poche settimane, accelerando significativamente la tempistica originale. Le direttive iniziali di Trump suggerivano che le tariffe sul rame sarebbero entrate in vigore entro la fine dell'anno, citando preoccupazioni per la sicurezza nazionale.

Gli sviluppi hanno innescato un'impennata nelle importazioni di rame degli Stati Uniti, con spedizioni recenti per un totale di 500.000 tonnellate, superando di gran lunga la normale media mensile di 70.000 tonnellate, poiché gli operatori si sono affrettati a garantire la fornitura prima dei dazi.

In risposta, le aziende statunitensi stanno esplorando fonti alternative di rame, in particolare dal Sud America, per mitigare l'impatto delle tariffe. Ad aumentare lo slancio rialzista, Glencore ha temporaneamente sospeso le spedizioni di rame dalla sua fonderia di Altonorte in Cile a causa di un problema che ha interessato la fornace dell'impianto.

Buona giornata.

Saverio Berlinzani

Qualsiasi materiale fornito non tiene conto dell’obiettivo di investimento specifico e della situazione finanziaria di chiunque possa riceverlo. I risultati passati non sono un indicatore affidabile dei risultati futuri. AT fornisce un servizio di sola esecuzione. Di conseguenza, chiunque agisca in base alle informazioni fornite lo fa a proprio rischio.

Le informazioni qui fornite non costituiscono una ricerca di investimento. I materiali non sono stati preparati in conformità ai requisiti legali volti a promuovere l’indipendenza della ricerca di investimento e in quanto tali devono essere considerati come una comunicazione pubblicitaria. Tutte le informazioni sono state preparate da ActivTrades (altresì “AT”).

Le informazioni non contengono una raccolta dei prezzi di AT, né possono essere intese come offerta, consulenza, raccomandazione o sollecitazione ad effettuare transazioni su alcuno strumento finanziario. Non viene fornita alcuna dichiarazione o garanzia in merito all’accuratezza o alla completezza di tali informazioni.

NASDAQ: PATTERN CUP AND HANDLE SEGNALA POTENZIALE RIALZO!Il NASDAQ sta mostrando una configurazione tecnica estremamente interessante sul time frame 4h, che merita attenzione prima dell'apertura del mercato americano. L'indice ha completato un classico pattern cup and handle con un rimmbalzo sulla media mobile semplice a 50 periodi. Ciò potrebbe preludere a un movimento significativo nelle prossime settimane.

📈 Situazione attuale

Dopo una fase correttiva, il NASDAQ ha formato un pattern cup and handle perfetto, una delle configurazioni più affidabili dell'analisi tecnica. La "cup" si è formata con un movimento di discesa seguito da un recupero graduale, mentre il "manico" rappresenta il pullback più contenuto.

⚡ Segnali di forza multipli

La situazione appare particolarmente promettente grazie alla uulteriore convergenza di 2 diversi indicatori tecnici:

1️⃣ RSI in forte risalita dalla zona di venduto

2️⃣ Prezzo che ha rimbalzato sulla media mobile a 50 periodi (linea blu) dopo il pull back creato dal manico della configurazione tecnica cup and handle

🔍 Opportunità di trading

Il pattern cup and handle è considerato uno dei segnali più affidabili per un cambio di tendenza. La teoria dell'analisi tecnica suggerisce che l'obiettivo di prezzo può essere calcolato misurando la profondità della tazza e proiettandola dal punto di breakout.

🎯 Obiettivo di prezzo

Con questa configurazione tecnica, il NASDAQ potrebbe puntare inizialmente a testare la resistenza principale (linea rossa orizzontale) intorno a quota 21200. In caso di rottura di questo livello, il movimento potrebbe estendersi verso nuovi massimi.

⚠️ Gestione del rischio

Un eventuale ritorno sotto il minimo dell'ultimo impulso del "cup" invaliderebbe lo scenario rialzista. È consigliabile posizionare uno stop loss prudente sotto il livello 19300, per proteggere il capitale. Se si vuole un trade più aggressivo con un maggiore rischio/rendimento possiamo piazzare lo stop loss sotto la media a 50 periodi.

💡 Conclusione

Il NASDAQ presenta una configurazioni cup and handle, supportato da indicatori tecnici favorevoli, offrendo un'opportunità di trading con un eccellente rapporto rischio/rendimento per posizioni rialziste prima dell'apertura del mercato americano.